Utnyttede tokens i Gate.io

Om Leveraged Tokens

Gate.io har introdusert ETF-leveraged tokens. Den eneste forskjellen mellom gearede tokens og tradisjonelle tokens er at gearede tokens har gearede egenskaper. Alle belånte tokens har motparter på spothandelsmarkedet. ETF-produkter er sikret og forvaltet på evigvarende kontrakter. Et daglig forvaltningsgebyr på 0,1 % belastes. (Forvaltningshonorarsatsen varierer med den faktiske kostnaden. Vennligst se Kunngjøringer for siste informasjon). Forvaltningsgebyrer kompenserer for kostnader som kontraktsbehandlingsgebyrer og finansieringsgebyrer, mens kontraktsfinansieringsgebyrer ikke belastes. Gjennom kapitalstyringsoptimering reduseres brukernes faktiske utnyttelseskostnader og risiko.

Brukere trenger ikke å stille sikkerhet ved handel med belånte tokens, men ETF-er vil pådra seg daglige forvaltningsgebyrer på 0,1 % (forvaltningsgebyrer samles inn fra forvaltningsfond og reflekteres ikke direkte i brukernes handel). Leveraged tokens tilsvarer i hovedsak evigvarende kontrakter, som også praktisk kan forstås som spothandel. Sammenlignet med direkte deltakelse i evigvarende kontraktshandel, streber leveraged tokens etter å optimalisere kapitalstyringen for å redusere brukernes faktiske innflytelsesutgifter og risiko. Leveraged tokens er fortsatt kategorisert som høyrisikoprodukter. Sørg for at du forstår risikoen før du handler med belånte tokens.

ETF-leveraged tokens

3L: 3-gangers leveraged long bullish token

Eksempel: ETH3L er den 3-gangers leveraged long bullish ETH-tokenen.

3S: 3-gangers belånt kort bearish token

Eksempel: ETH3S er 3-gangers belånt kort bearish ETH-token.

Posisjonsjusteringsmekanisme for belånte tokens

Når ETF-produkter følger opp fortjeneste og tap og justerer belåningen tilbake til den målrettede belåningen hver dag, hvis det oppnås fortjeneste, vil posisjoner bli åpnet; dersom det er tap vil posisjoner reduseres. Ingen sikkerhet er nødvendig for handel med gired token. Gjennom enkelt kjøp og salg av belånte tokens, kan brukere generere belånte gevinster, akkurat som i marginhandel.

Regler for 3X-leveraged ETF

1.Irregulær rebalansering: Når sanntids gearing ratio overstiger 3, vil uregelmessig rebalansering utløses og posisjonsjusteringsmekanismen justerer gearing ratio til 2,3.

2. Regelmessig rebalansering: 00:00UTC+8 hver dag er den vanlige rebalanseringstiden. Når sanntids gearing ratio går under 1,8 eller over 3, eller fluktuasjonsraten (beregnet med kontraktsindekspris) overstiger 1 % (på grunn av en betydelig økning eller reduksjon i den underliggende valutakursen de siste 24 timene), vil posisjonen justeringsmekanismen vil justere gearingsforholdet til 2,3.

3. Den 3-gangsbelånte ETFen har en målrettet innflytelse på 2,3 ganger i praksis, i et forsøk på å redusere markedsfluktuasjonsraten og minimere langsiktige friksjonskostnader. På et ensidig marked, fordi overskuddet vil bli brukt til å legge til flere posisjoner og stop-loss vil utløses når tap påløper, ser det ut til at ETF-produkter gir gode resultater, men friksjonskostnadene kan være alvorlige på grunn av markedssvingninger. Derfor er ETF-produkter gode for kortsiktig sikring i stedet for langsiktig beholdning.

Regler for 5X-leveraged ETF

1.Uregelmessig rebalansering: Når sanntidsleverage ratio overstiger 7, vil uregelmessig rebalansering utløses og posisjonsjusteringsmekanismen vil justere gearing ratio til 5.

2. Regelmessig rebalansering: 00:00UTC+8 hver dag er den vanlige rebalanseringstiden. Når sanntids gearing ratio går under 3,5 eller over 7, eller fluktuasjonsraten (beregnet med kontraktsindekspris) overstiger 1 % (på grunn av en betydelig økning eller reduksjon i den underliggende valutakursen de siste 24 timene), vil posisjonen Justeringsmekanismen vil justere giring ratio til 5.

3. Netto aktivaverdien av 5-gang gearede ETF-produkter er ekstra sårbar for prisendringer i den underliggende valutaen. Logisk sett skjer uregelmessig og regelmessig rebalansering oftere for 5-gangers belånte ETF-produkter, som også lider mer av friksjon enn 3-gangers belånte ETF-produkter og er kun gode for kortsiktig sikring. Før du investerer i ETF-leveragede produkter, vennligst informer om forskjellene mellom 5X og 3X leveraged tokens og velg med omhu.

Fordeler med leveraged tokens

Fri fra likvidering

Leveraged tokens er i hovedsak token-par på spotmarkedet og er derfor fri fra avvikling. Selv om prisen på et belånt token faller fra 100USD til 1 USD, vil ikke mengden som traderen har endre seg. Hvis det har oppstått betydelige tap, kan det utløse den automatiske posisjonsreduksjonsmekanismen. Bare i sjeldne tilfeller kan prisen på belånte tokens nærme seg 0.

Ingen sikkerhet er nødvendig

I konvensjonell marginhandel er sikkerhet et must for tradere for å generere belånte gevinster, som kan oppnås ved å handle belånte tokens uten sikkerhet. Et visst administrasjonsgebyr vil bli belastet.

Innskudd og uttak av ETF-leveraged tokens er ikke mulig ennå.

Automatisk fortjenestesammensetning og automatisk posisjonsreduksjon

Når det er en ensidig økning på markedet, kan 3X-belånte tokens generere mer fortjeneste enn konvensjonell marginhandel med 3X-belåning. Grunnen til dette er at fortjenesten automatisk brukes til å kjøpe mer belånte tokens for å generere mer fortjeneste. Når markedet faller, vil likvidasjon ikke skje og automatisk posisjonsreduksjon vil bli utløst i stedet for å stoppe tap.

Ulemper med gearede tokens

Høy risiko

Leveraged tokens er nye produkter med gearede egenskaper, som kommer med betydelig risiko.

Passer ikke godt for langsiktig investering

Leveraged tokens er kun egnet for profesjonelle investorer å bruke for risikosikring eller kortsiktig ensidig markedsinvestering. De er ikke egnet for mellom- og langsiktige investeringer. På grunn av eksistensen av posisjonsjusteringsmekanismen, er risikoen for å holde belånte tokens i lang tid ekstremt høy. Jo lengre holdetid, desto større blir volatiliteten og friksjonskostnadene.

Fondsforvaltningsgebyr

Finansieringsgebyrene for evigvarende kontrakter betales mellom tradere på motsatte sider av kontrakten, men ved handel med gired tokens vil en fast daglig rate for forvaltningshonorar bli belastet: et daglig forvaltningsgebyr på 0,1 % belastes.

Alt innhold ovenfor er ikke noen investeringsråd. Leveraged tokens er høyrisikoprodukter. Sørg for at du har en god forståelse av risikoene før du handler med giragede tokens.

Vær advart:

Kryptovalutamarkedet er volatilt. 3X og 5X leveraged ETF-produkter vil øke prisvolatiliteten og gi større risiko for tap. Sørg for å forstå risikoene i detalj og handle klokt. På grunn av regelmessige og uregelmessige posisjonsjusteringer, er stigning og fall over en viss tidsperiode ikke alltid den målrettede innflytelsen. ETF-produkter er sikret gjennom evigvarende kontrakter. Hvis det oppnås overskudd, vil posisjoner bli åpnet; dersom det er tap vil posisjoner reduseres. ETF-produkter følger opp gevinst og tap og justerer innflytelsen tilbake til den målrettede innflytelsen på daglig basis. Friksjonskostnadene kan være ganske betydelige i et svingende marked. På grunn av posisjonsjusteringsmekanismen og posisjonsholdingskostnadene, er ETF-produkter med belåning ikke en god langsiktig investering. Store prissvingninger og høy risiko er kjennetegn ved ETF-produkter. Invester nøye.

Veiledning til leveraged ETF-produkter (kapittel I)

Q1: Hva er ETF-produkter med belåning?

Leveraged tokens ligner på konvensjonelle ETC-produkter på aksjemarkedet. De sporer prissvingningene til den gitte målaktivaen.

Disse prissvingningene er omtrent 3 eller 5 ganger større enn det underliggende aktivamarkedet. Til forskjell fra konvensjonell marginhandel, trenger ikke brukere å stille sikkerhet når de handler med belånte tokens.

Brukere kan oppnå formålet med å handle på margin gjennom enkelt kjøp og salg av belånte tokens.

Hvert giret ETF-produkt tilsvarer en kontraktsposisjon, som administreres av fondsforvaltere.

Ved å bruke gearede ETF-produkter kan du enkelt bygge din egen investeringsportefølje med konstant innflytelse uten å måtte lære om de spesifikke mekanismene.

Q2: Hva er den underliggende eiendelen?

A : Navnet på et belånt ETF-produkt består av navnet på dets underliggende eiendel og gearingsgraden. For eksempel er den underliggende eiendelen til BTC3L og BTC3S BTC.

Q3: Hvor mye er det totale volumet av ETF-produkter?

I likhet med evigvarende kontrakter er ETF-produkter med belåning finansielle derivater, ikke typiske krypto-tokens. Så det er ikke noe "totalt volum" eller "brent volum" for belånte ETF-produkter.

Q4: Hvordan forsterker ETF-produkter med belåning gevinster?

Leveragede ETF-produkter forsterker tap og gevinster ved å forsterke prissvingningene. Si etter posisjonsjustering, prisen på BTC stiger med 5 %, (ikke tatt i betraktning muligheten for at uregelmessig rebalansering utløses), prisen på BTC3L vil stige med 15 % og BTC3S vil falle med 15 %.

Q5 : Hvordan er belånte ETF-produkter forskjellig fra marginhandel?

1. Marginhandel er å forsterke gevinster og tap ved å legge til marginlån til total investering. Leverage ratio multipliserer volumet av eiendeler som en bruker har. Leveraged ETF-produkter forsterker gevinster ved å forsterke prissvingningene til den underliggende aktivaprisen. Leverage ratio reflekteres i prissvingninger 2. Leveraged ETF-produkter krever ikke at tradere skal stille sikkerhet eller låne lån. Det er ingen risiko for likvidasjon ved handel med leveraged tokens

Spørsmål 6: Hvordan er gearede ETF-produkter forskjellig fra evigvarende kontrakter?

1. Handel med belånte ETF-produkter krever ikke sikkerhet og er fri for avvikling. 2.Fast gearing ratio: Den faktiske gearingen i den evige kontrakten varierer med svingningen i posisjonsverdien. Posisjoner til belånte ETF-produkter justeres på daglig basis. Belåningsgraden holder seg nesten alltid mellom 3 og 5.

Spørsmål 7: Hvorfor er ETF-produkter med belåning fri fra avvikling?

Fondsforvaltere av Gate.io justerer futuresposisjoner dynamisk slik at girede ETF-produkter kan opprettholde et fast gearingsforhold i en viss periode. Når belånte ETF-produkter er lønnsomme, vil posisjonene økes rett etter posisjonsjustering. Ved tap vil posisjonene reduseres for å eliminere risikoen for å bli avviklet. Merk: Posisjonsjustering er å justere kontraktposisjonene bak ETF-produktene. Traders valutabeholdning endres ikke.

Q8: Når er posisjonsjusteringer planlagt?

For 3X-leveraged ETF-produkter: 1.Irregulær rebalansering: Når sanntids gearing ratio overstiger 3, vil uregelmessig rebalansering utløses og posisjonsjusteringsmekanismen vil justere gearing ratio til 2,3. 2. Regelmessig rebalansering: 00:00UTC+8 hver dag er den vanlige rebalanseringstiden. Når sanntids gearing ratio går under 1,8 eller over 3, eller fluktuasjonsraten (beregnet med kontraktsindekspris) overstiger 1 % (på grunn av en betydelig økning eller reduksjon i den underliggende valutakursen de siste 24 timene), vil posisjonen justeringsmekanismen vil justere gearingsforholdet til 2,3.

For 5X-leveraged ETF-produkter: 1.Irregulær rebalansering: Når sanntids gearing ratio overstiger 7, vil uregelmessig rebalansering utløses og posisjonsjusteringsmekanismen justerer gearing ratio til 5. 2. Regelmessig rebalansering: 00:00UTC+8 hver dag er det vanlige rebalanseringstidspunktet. Når sanntids gearing ratio går under 3,5 eller over 7, eller fluktuasjonsraten (beregnet med kontraktsindekspris) overstiger 1 % (på grunn av en betydelig økning eller reduksjon i den underliggende valutakursen de siste 24 timene), vil posisjonen Justeringsmekanismen vil justere gearing ratio til 5.

Spørsmål 9: Hvorfor er det administrasjonsgebyrer?

Gate.ios 3S og 5S ETF-produkter kommer med et daglig forvaltningsgebyr på 0,1%. Det daglige forvaltningsgebyret inkluderer alle kostnader som påløper ved handel med belånte tokens, inkludert håndteringsgebyrer for kontraktshandler, finansieringsgebyrer og friksjonsutgifter på grunn av prisforskjeller ved åpning posisjoner osv.

Det daglige forvaltningshonoraret på 0,03 % som belastes i FTXs ETF-produkter inkluderer ikke noen av gebyrene nevnt ovenfor. Helt siden ETF-produkter først ble lansert på Gate.io, ekskludert håndteringsgebyrer i spothandel fra beregningen, har ikke forvaltningsgebyrer Gate.io-kostnader i ETF-produkter vært i stand til å dekke alle kostnadene. Gate.io vil fortsette å betale ekstrakostnaden for brukere i stedet for å ta den fra netto aktivaverdi (NAV).

Gate.io vil snart lansere produkter som kombinerte ETF-produkter og reverse ETF-produkter med lav innflytelse. Gjennom unik teknisk optimalisering kan de redusere kostnadene kraftig, gjøre handel enklere og senke forvaltningshonoraret.

Q10: Hvorfor vises ikke netto aktivaverdi for ETF-produkter som slutter med «BULL» og «BEAR»?

ETF-produktene som slutter med «BULL» og «BEAR» administreres ikke av Gate.io. Gate.io tilbyr kun spothandelstjenester og kan ikke vise NAV i sanntid. Sørg for å forstå risikoen fullt ut før du handler med ETF-produkter. Avviket mellom handelsprisene og NAV kan bli større enn forventet på grunn av utilstrekkelig likviditet i markedet. BULL og Bear-produkter kommer snart til å bli fjernet fra Gate.io. For å lære mer om disse produktene, se FTXs produktmanualer.

Q11: Hva er netto aktivaverdi (NAV)?

Netto aktivaverdi representerer netto markedsverdi av valutaenheten. Formelen for beregning av NAV: Netto aktivaverdi (NAV) = NAV av forrige rebalanseringspunkt(1+kursendring av den underliggende valutamålrettede leverage ratio)

Merk: NAV ved forrige rebalanseringspunkt refererer til NAV for posisjonene etter siste posisjon justering.

Den faktiske handelsprisen for belånte ETF-produkter i annenhåndsmarkedet er forankret til valutaens NAV. Det er et visst avvik fra NAV, selv om avviket ikke vil være for stort. For eksempel, når NAV for BTC3L er $1, kan handelsprisen i annenhåndsmarkedet være $1,01 eller $0,09. Gate.io lister opp NAV for leveraged ETF-produkter og de siste handelsprisene samtidig, slik at brukere kan legge merke til det potensielle tapet ved kjøp/salg av leveraged tokens til priser som avviker for mye fra NAV.

Spørsmål 12: Hvor gjenspeiles 3-gangers prisfluktuasjonsforsterkning nøyaktig i Gate.ios-leveraged ETF-produkter?

Prissvingningene på girede ETF-produkter er 3-gangers forsterkning av prissvingningene til den underliggende valutaen, noe som gjenspeiles i endringen av NAV. For eksempel er BTC den underliggende valutaen til BTC3L og BTC3S. Prisen på BTC i en bestemt tidsperiode på en handelsdag (kursen kl. 00:00 er åpningskursen) og NAV for tilsvarende tidsperiode er som følger: Prisen på BTC stiger med 1 %, NAV på BTC3L øker med 3 %, NAV for BTC3S synker med 3 %; Prisen på BTC faller med 1 %, NAV på BTC3L synker med 3 %, NAV på BTC3S øker med 3 %.

Q13: Hvordan beregnes prissvingningene i Gate.ios-leveraged ETF-produkter?

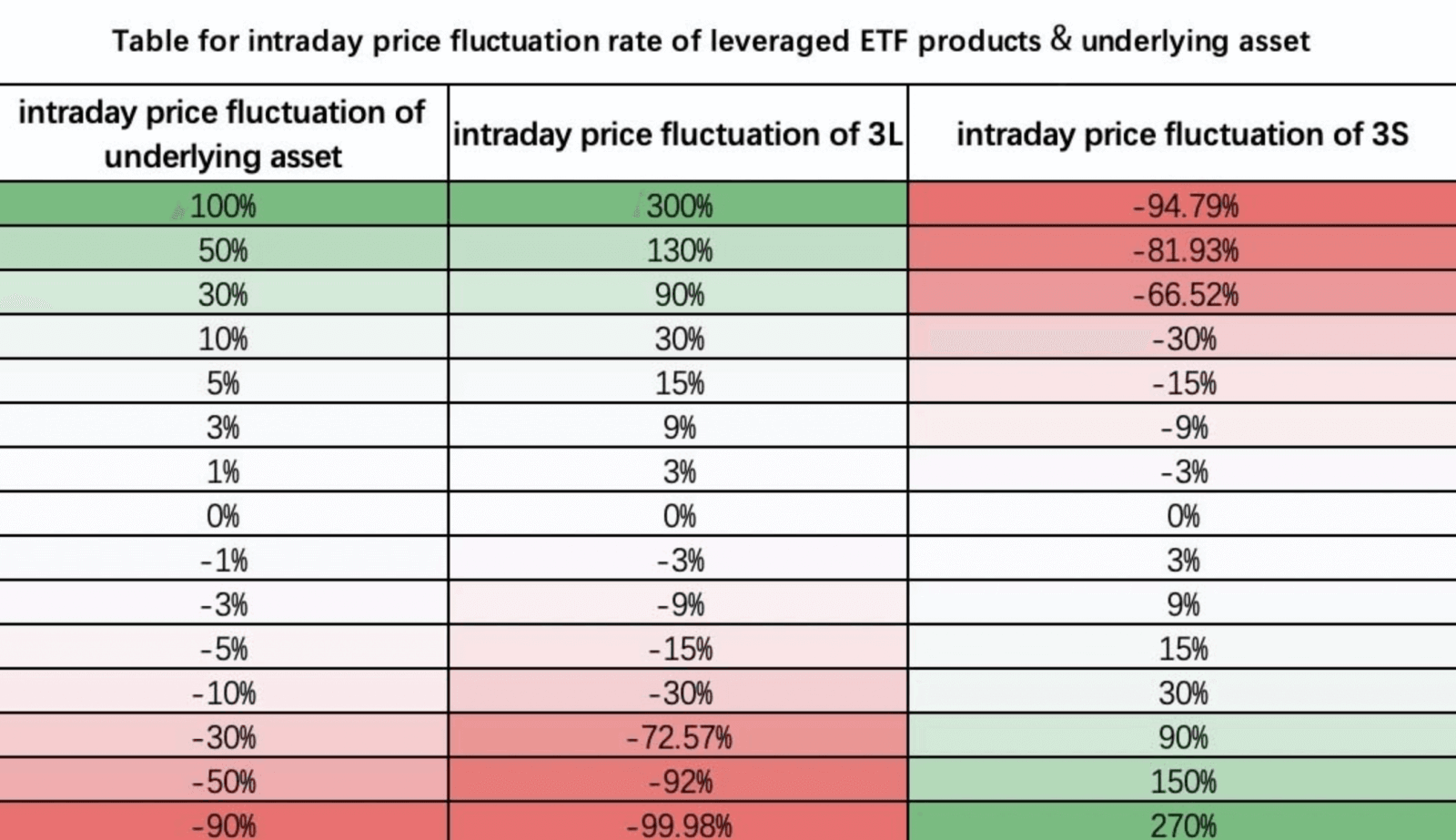

Svingningene er beregnet ut fra NAV. La oss ta intradag-svingningene som et eksempel:

Tabell for intradag-prisfluktuasjonsrate for belånte ETF-produkter underliggende aktiva 3L 3S

Q14: Øker/reduserer posisjonsjusteringsmekanismen (rebalansering) antall posisjonsbeholdninger?

Nei. Posisjonsjusteringer foretas av Gate.io til kontraktposisjonene for å opprettholde leverage ratio på 3. Posisjonsbeholdningen til den handlede valutaen endres ikke.

Hver gang en stilling justeres, vil beregningsgrunnlaget til NAV endres. For eksempel: Når posisjonene justeres kl. 00:00, er NAV $1, så er NAV for forrige rebalanseringspunkt $1. Den nåværende NAV-beregningsformelen er $1×{1+ prisenndring av den underliggende valutaen*målrettet gearingsgrad}.

Før neste posisjonsjustering er NAV alltid basert på $1 og endres med svingningene i den underliggende valutaen.

Hvis en uregelmessig posisjonsjustering utløses når NAV blir $0,7, blir NAV for forrige rebalanseringspunkt $0,7 etter justeringen, og nåværende NAV beregnes som $0,7×(1+ prisendring av den underliggende valutaen* målrettede gearingsraten ).

Q15: Hva er uregelmessig rebalansering?

Ved ekstreme prissvingninger i markedet vil det for å hindre kontraktssikring og avvikling utløses uregelmessig rebalansering.

Før kl. 10.00 16. mars 2020, bruker Gate.io en prisfluktuasjonsrate på 15 % (positiv eller negativ) sammenlignet med forrige rebalanseringspunkt som uregelmessig rebalanseringsterskel.

Fordi kryptovalutamarkedet har vært ganske volatilt, og uregelmessig rebalansering utløses oftere. Fra kl. 10.00 16. mars 2020 vil Gate.io bruke en prisfluktuasjonsrate (positiv eller negativ) på 20 % sammenlignet med det siste rebalanseringspunktet som terskel.

Veiledning til leveraged ETF-produkter (kapittel II)

Hvilke markedsforhold er belånte ETF-produkter for?

Leveraged ETF-produkter har fordeler i ensidige markeder. Det er mer friksjonsutgifter i tosidige markeder. La oss ta BTC3L som et eksempel for å observere lønnsomheten til belånte ETF-produkter under forskjellige markedsforhold:*3xBTC refererer til konvensjonell 3-gangsbelånt BTC_USDT evigvarende kontrakt

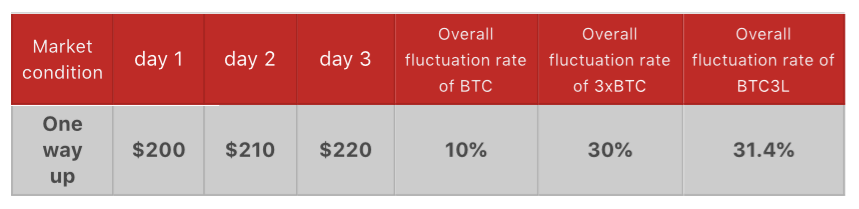

l Ensidig marked: en vei opp

I "en vei opp"-scenariet, belånt ETF-produkter gir bedre resultater enn konvensjonelle 3-gangers belånte evigvarende kontrakter (3xBTC). Nedenfor er hvordan fortjenesten beregnes:

På den første dagen stiger prisen for en BTC fra $200 til $210, svingningsraten er +5%. NAV (netto aktivaverdi) til BTC3L blir $200(1+5%× 3)=$230;

På den andre dagen stiger prisen for en BTC fra $210 til $220, fluktuasjonsraten er +4,76%. NAV for BTC3L blir $230× (1+4,76%× 3)=$262,84;

Som konklusjon er svingningsraten i disse 2 dagene ($262,84 - $200)/$200*100% = 31,4%, som er større enn 30%.

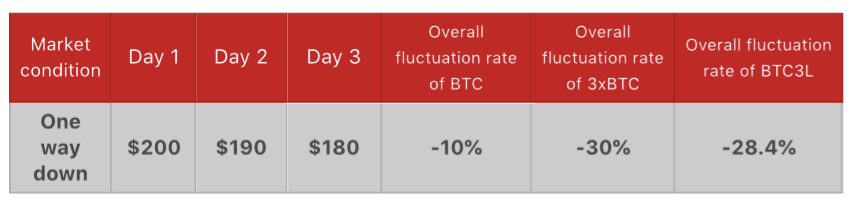

l Ensidig marked: en vei ned

I "enveis ned"-scenariet er tapet påført ved handel med belånte ETF-produkter mindre enn fra kontraktshandel. Nedenfor er hvordan tapet beregnes:

Prisen på BTC faller med 5% den første dagen. NAV for BTC3L blir: $200 (1-5%×3)=$170;

Kursen faller igjen den andre dagen og svingningsraten er -5,26%. NAV for BTC3L blir $170 (1-5,26%×3)=$143,17;

Den totale fluktuasjonsraten i disse 2 dagene er ($143,17 - $200)/$200*100%= -28,4%, som er større enn -30%.

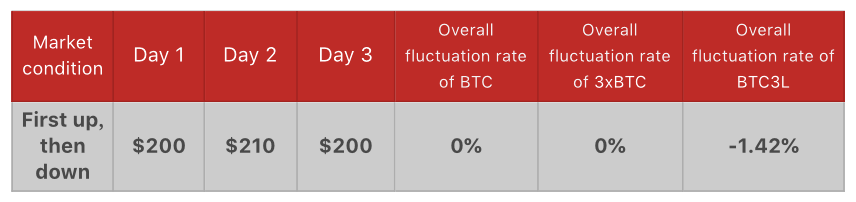

l Tosidig marked: først opp, så ned

Hvis prisen på BTC først stiger, og deretter faller tilbake til samme nivå, har ikke giragede ETF-produkter noen fordeler i forhold til evigvarende kontrakter.

På den første dagen stiger prisen for en BTC fra $200 til $210, svingningsraten er +5%. NAV for BTC3L blir $200(1+5%× 3)=$230;

På den andre dagen faller prisen fra $210 tilbake til $200, fluktuasjonsraten er -4,76%. NAV for BTC3L blir $230(1-4,76%× 3)=$197,16;

Den totale fluktuasjonsraten i disse 2 dagene er ($197,16 - $200)/$200*100%=-1,42%, som er mindre enn 0%.

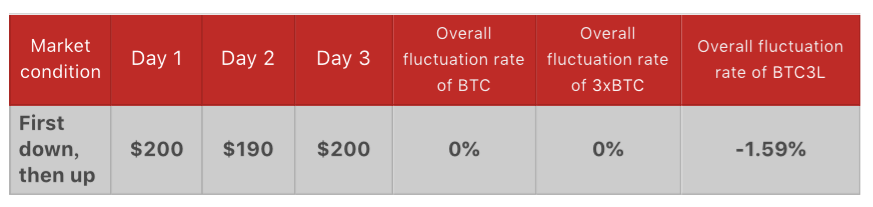

l Tosidig marked: først ned, deretter opp

Samme som scenariet beskrevet ovenfor, hvis prisen først går ned, og deretter går opp til nøyaktig samme nivå, er ETF-produkter med belåning ikke en ideell investering.

På den første dagen faller prisen på BTC med 5%. NAV for BTC3L blir $200 (1-5%×3)=$170;

Den andre dagen stiger prisen tilbake fra $190 til $200. Fluktuasjonsraten er +5,26 %. NAV for BTC3L blir $170 (1+5,26%× 3)=$196,83;

Den totale fluktuasjonsraten i disse 2 dagene er ($196,83-$200)/$200*100%=-1,59%, som er mindre enn 0%.

Vær advart: Leveraged ETF-produkter er finansielle derivater med høy risiko. Denne artikkelen bør kun betraktes som en kort analyse i stedet for investeringsråd. Brukere må ha en grundig forståelse av produktene og deres risiko før handel.