Gate.io中的杠杆代币

关于杠杆代币

Gate.io推出ETF杠杆代币。杠杆代币与传统代币唯一的区别在于杠杆代币具有杠杆属性。所有杠杆代币在现货交易市场上都有对应的代币。ETF产品采用永续合约对冲管理,每日收取0.1%的管理费。(管理费率根据实际成本有所不同,最新信息请以公告为准)。管理费弥补合同手续费、资金费等成本,但不收取合同资金费。通过资金管理优化,降低用户实际杠杆费用和风险。

用户交易杠杆代币时无需质押抵押品,但ETF每天会产生0.1%的管理费(管理费从管理资金中收取,不直接反映在用户交易中)。杠杆代币本质上对应的是永续合约,也可以方便地理解为现货交易。与直接参与永续合约交易相比,杠杆代币力求优化资金管理,降低用户实际杠杆费用和风险。杠杆代币仍被归类为高风险产品。在交易杠杆代币之前,请确保您了解风险。

ETF杠杆代币

3L:3倍杠杆多头看涨代币

示例:ETH3L是3倍杠杆多头看涨ETH代币。

3S:3倍杠杆空头看跌代币

示例:ETH3S是3倍杠杆空头ETH代币。

杠杆代币的仓位调整机制

当ETF产品每天跟踪盈亏并将杠杆调整回目标杠杆时,如果盈利,则建仓;如果盈利,则建仓。如果出现亏损,则减持仓位。杠杆代币交易不需要抵押品。通过简单的买卖杠杆代币,用户就可以产生杠杆收益,就像杠杆交易一样。

3倍杠杆ETF规则 1、

不定期调仓:当实时杠杆倍数超过3时,将触发不定期调仓,调整仓位机制将杠杆倍数调整至2.3。

2.定期重新平衡:每天00:00UTC+8为定期重新平衡时间。当实时杠杆率低于1.8或高于3,或波动率(以合约指数价格计算)超过1%(因近24小时内标的货币价格大幅上涨或下跌),持仓调整机制将杠杆率调整至2.3。

3、3倍杠杆ETF实践中目标杠杆为2.3倍,力求降低市场波动率,最大限度降低长期摩擦成本。在一面倒的市场上,由于赚到的利润会用来加仓,亏损时会触发止损,ETF产品看似表现良好,但由于市场波动,摩擦成本可能会很大。因此,ETF产品适合短期对冲,而不是长期持有。

5倍杠杆ETF规则 1.

不定期调仓:当实时杠杆超过7倍时,触发不定期调仓,调整仓位机制将杠杆倍数调整为5。 2.定期

调仓:每天00:00UTC+8是定期重新平衡时间。当实时杠杆率低于3.5或高于7,或波动率(以合约指数价格计算)超过1%(因近24小时内标的货币价格大幅上涨或下跌),该仓位调整机制将杠杆倍数调整为5倍。

3、5倍杠杆ETF产品的资产净值更容易受到标的货币价格变化的影响。从逻辑上讲,5倍杠杆ETF产品的不定期和定期再平衡发生频率更高,其摩擦力也比3倍杠杆ETF产品更大,且只适合短期对冲。在投资ETF杠杆产品前,请先了解5倍和3倍杠杆代币的区别,谨慎选择。

杠杆代币的优点

免清算

杠杆代币本质上是现货市场上的代币对,因此无需清算。即使杠杆代币的价格从100美元跌至1美元,交易者持有的数量也不会改变。如果出现较大损失,可能会触发自动减仓机制。只有在极少数情况下,杠杆代币的价格可能会接近0。

无需抵押品

在传统的杠杆交易中,抵押品是交易者产生杠杆收益的必备条件,这可以通过无抵押品交易杠杆代币来实现。将收取一定的管理费。

ETF杠杆代币尚无法充值和提现。

自动利润复利、自动减仓

当市场出现单边上涨时,3倍杠杆代币可以比传统3倍杠杆保证金交易产生更多的利润。原因是所获得的利润会自动用于购买更多杠杆代币以产生更多利润。当市场下跌时,不会发生强平,而是触发自动减仓止损。

杠杆代币的缺点

风险高

杠杆代币是具有杠杆属性的新产品,存在相当大的风险。

不适合长期投资

杠杆代币只适合专业投资者用于风险对冲或短期单边市场投资。它们不适合中长期投资。由于调仓机制的存在,长期持有杠杆代币的风险极高。持有时间越长,波动性和摩擦成本就越大。

资金管理费

永续合约的资金费由合约双方交易者之间支付,但交易杠杆代币时将收取固定的每日管理费:每日收取0.1%的管理费。

以上内容不构成任何投资建议。杠杆代币属于高风险产品。在交易杠杆代币之前,请确保您充分了解风险。

请注意:

加密货币市场波动很大。3倍、5倍杠杆ETF产品会加大价格波动性,带来更大的损失风险。请您务必详细了解风险并明智交易。由于定期和不定期的仓位调整,一定时间内的上涨和下跌并不总是目标杠杆。ETF产品通过永续合约进行对冲。如果盈利,则建仓;如果出现亏损,则减持仓位。ETF产品每日跟踪盈亏,将杠杆调整回目标杠杆。在波动的市场中,摩擦成本可能相当大。由于仓位调整机制和持仓成本,杠杆ETF产品并不是一个好的长期投资。价格波动大、风险高是ETF产品的特点。请谨慎投资。

杠杆ETF产品指南(第一章)

Q1 : 什么是杠杆ETF产品?

杠杆代币与股票市场上的传统ETC产品类似。他们跟踪给定目标资产的价格波动。

这些价格波动约为基础资产市场的3或5倍。与传统杠杆交易不同,用户交易杠杆代币时无需质押抵押品。

用户可以通过简单的买卖杠杆代币来达到保证金交易的目的。

每个杠杆ETF产品对应一个合约仓位,由基金经理管理。

使用杠杆ETF产品,您可以轻松构建自己的恒定杠杆投资组合,而无需了解具体机制。

Q2 : 标的资产是什么?

答:杠杆ETF产品的名称由标的资产名称和杠杆倍数组成。例如,BTC3L和BTC3S的标的资产都是BTC。

Q3:ETF产品总量是多少?

与永续合约类似,杠杆ETF产品是金融衍生品,而不是典型的加密代币。所以杠杆ETF产品不存在“总量”或“销毁量”。

Q4:杠杆ETF产品如何放大收益?

杠杆ETF产品通过放大价格波动来放大损失和收益。比如说调整仓位后,BTC的价格上涨5%(不考虑触发不规则再平衡的可能性),BTC3L的价格将上涨15%,BTC3S的价格将下跌15%。

Q5: 杠杆ETF产品与杠杆交易有何不同?

1.杠杆交易杠杆是通过在总投资中加入保证金贷款来放大损益,杠杆倍数乘以用户持有的资产数量,杠杆ETF产品通过放大标的资产价格的价格波动来放大收益,杠杆倍数体现在2.杠杆ETF产品不需要交易者质押抵押品或借入贷款,交易杠杆代币不存在爆仓风险

Q6:杠杆ETF产品与永续合约有何不同?

1.交易杠杆ETF产品无需抵押品,免爆仓。2.固定杠杆倍数:永续合约实际杠杆倍数随着仓位价值的波动而变化。杠杆ETF产品持仓每日调整。杠杆率几乎总是保持在3到5之间。

Q7:为什么杠杆ETF产品不会爆仓?

Gate.io的基金管理人动态调整期货仓位,使杠杆ETF产品在一定时期内保持固定的杠杆倍数。当杠杆ETF产品盈利时,调整仓位后立即增仓。如果发生亏损,则会减少仓位,以消除被强平的风险。注:仓位调整是调整ETF产品背后的合约仓位。交易者持有的货币没有变化。

Q8 : 仓位调整预计什么时候进行?

对于3倍杠杆ETF产品: 1.不定期调仓:当实时杠杆倍数超过3时,将触发不定期调仓,调仓机制将杠杆倍数调整至2.3。2.定期重新平衡:每天00:00UTC+8为定期重新平衡时间。当实时杠杆率低于1.8或高于3,或波动率(以合约指数价格计算)超过1%(因近24小时内标的货币价格大幅上涨或下跌),持仓调整机制将杠杆率调整至2.3。

对于5倍杠杆ETF产品: 1.不定期调仓:当实时杠杆率超过7时,将触发不定期调仓,调整仓位机制将杠杆倍数调整为5。 2.定期调仓:每周00:00UTC+8 day 是常规重新平衡时间。当实时杠杆率低于3.5或高于7,或波动率(以合约指数价格计算)超过1%(因近24小时内标的货币价格大幅上涨或下跌),该仓位调整机制会将杠杆比例调整为5。

Q9:为什么会有管理费?

Gate.ios 3S、5S ETF产品每日管理费为0.1%。每日管理费包含交易杠杆代币产生的所有费用,包括合约交易手续费、资金费、开仓时因价差产生的摩擦费用等FTX

的ETF产品收取的0.03%每日管理费不包含上述任何费用。自Gate.io推出ETF产品以来,若不计算现货交易的手续费,Gate.io在ETF产品中收取的管理费一直无法覆盖全部成本。Gate.io将继续为用户支付额外费用,而不是从资产净值(NAV)中扣除。

近期Gate.io将推出组合ETF产品、低杠杆反向ETF产品等产品。通过独特的技术优化,他们可以大大降低成本,让交易变得更容易并降低管理费用。

Q10:为什么以“BULL”和“BEAR”结尾的ETF产品的资产净值不显示?

以“BULL”和“BEAR”结尾的ETF产品不由Gate.io管理。Gate.io仅提供现货交易服务,无法实时显示NAV。请您在交易ETF产品前务必充分了解风险。由于市场流动性不足,交易价格与资产净值之间的偏差可能会大于预期。Gate.io即将下架牛熊产品。要了解有关这些产品的更多信息,请参阅 FTX 产品手册。

Q11:什么是资产净值(NAV)?

资产净值代表货币实体的净市场价值。NAV计算公式:资产净值(NAV)=前一调整点资产净值(1+标的货币价格变化目标杠杆倍数)

注:前一调整点资产净值是指上一仓位后的仓位资产净值调整。

杠杆ETF产品在二级市场的实际交易价格与币种资产净值挂钩。与NAV有一定的偏差,虽然偏差不会太大。例如,当BTC3L的NAV为1美元时,二级市场的交易价格可以为1.01美元,也可以为0.09美元。Gate.io同时列出杠杆ETF产品的资产净值和最新交易价格,以便用户在偏离资产净值过多的价格买卖杠杆代币时注意到潜在的损失。

Q12:Gate.ios杠杆ETF产品中3倍价格波动放大具体体现在哪里?

杠杆ETF产品的价格波动是标的货币价格波动的3倍放大,体现在资产净值的变化上。例如,BTC是BTC3L和BTC3S的基础货币。某个交易日某时间段BTC价格(00:00为开盘价)及对应时间段NAV如下: BTC价格上涨1%,BTC3L NAV增加下降3%,BTC3S的资产净值下降3%;BTC价格下跌1%,BTC3L资产净值下跌3%,BTC3S资产净值上涨3%。

Q13:Gate.ios杠杆ETF产品的价格波动是如何计算的?

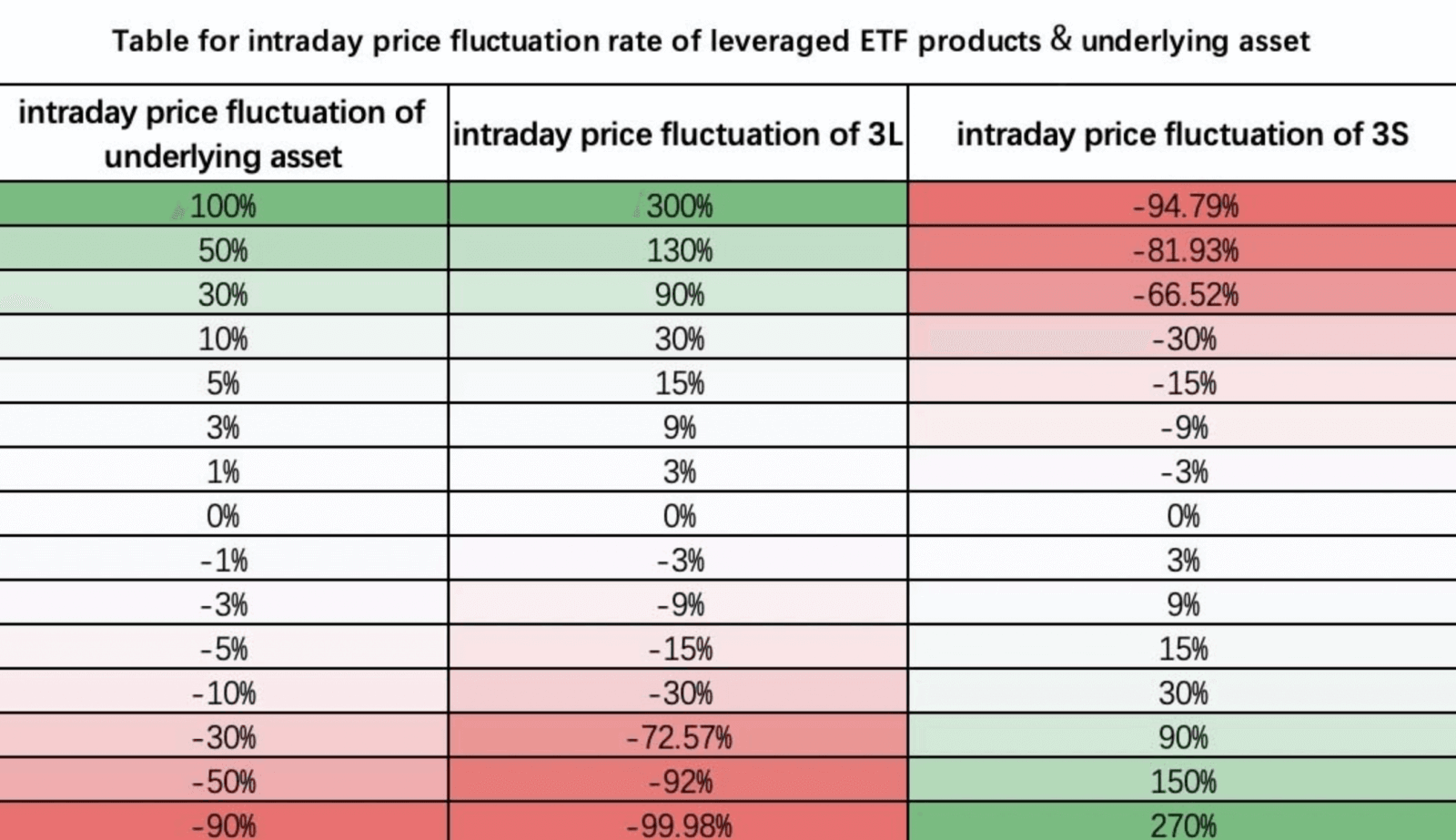

波动是根据资产净值计算的。以日内波动为例:

杠杆ETF产品标的资产3L 3S日内价格波动率表

Q14:仓位调整机制(再平衡)是否增加/减少持仓数量?

不会。Gate.io对合约仓位进行调整,以维持杠杆倍数为3。交易币种的持仓量不变。

每次调整仓位,资产净值的计算基础都会发生变化。例如:00:00调整仓位时,NAV为1美元,则前一个调整点的NAV为1美元。目前NAV计算公式为$1×{1+标的货币价格变化*目标杠杆倍数}。

在下次仓位调整之前,资产净值始终以1美元为基础,并随着标的货币的波动而变化。

如果当资产净值变为0.7美元时触发不定期仓位调整,则调整后前一个再平衡点的资产净值变为0.7美元,当前资产净值计算为0.7美元×(1+标的货币价格变化*目标杠杆倍数)。

Q15 : 什么是不定期再平衡?

当市场价格出现剧烈波动时,为了防止合约对冲和爆仓,会触发不定期的再平衡。

2020年3月16日10:00之前,Gate.io采用价格较前次调仓点15%(正负)的波动率作为不定期调仓门槛。

由于加密货币市场波动较大,不规则的再平衡触发更加频繁。自2020年3月16日10:00起,Gate.io将以较上一次调整点价格波动率(正负)20%为阈值。

杠杆ETF产品指南(第二章)

杠杆ETF产品适合什么市场条件?

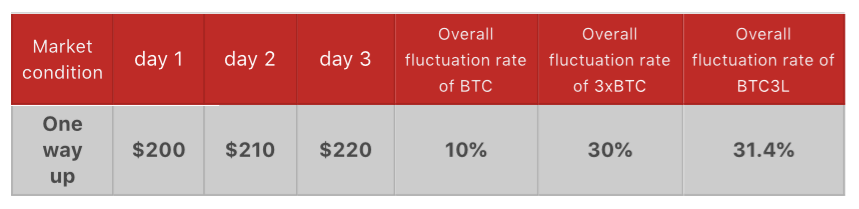

杠杆ETF产品在单边市场中具有优势。双边市场的摩擦费用更多。我们以BTC3L为例,观察不同市场条件下杠杆ETF产品的盈利情况:*3xBTC指常规3倍杠杆BTC_USDT永续合约

l 单边市场:单向上涨

在“单向上涨”场景下,杠杆ETF产品表现优于传统3倍杠杆永续合约(3xBTC)。利润计算方式如下:

第一天,1个BTC的价格从200美元上涨到210美元,波动幅度为+5%。BTC3L的NAV(资产净值)变为$200(1+5%× 3)=$230;

第二天,1个BTC的价格从210美元上涨至220美元,波动幅度为+4.76%。BTC3L的资产净值变为$230×(1+4.76%×3)=$262.84;

综上所述,这两天的波动率为($262.84 - $200)/$200*100% = 31.4%,大于30%。

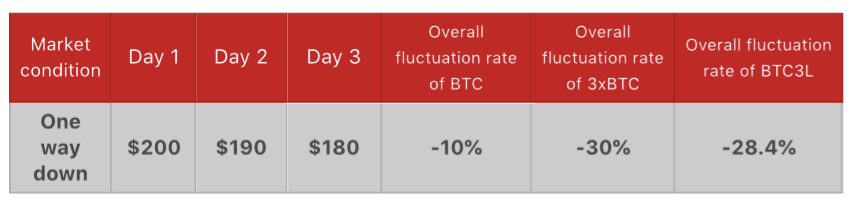

l 单向市场:单向下跌

在“单向下跌”场景下,交易杠杆ETF产品产生的损失小于合约交易。损失的计算方式如下:

BTC 价格第一天下跌 5%。BTC3L的资产净值变为:200美元(1-5%×3)=170美元;

第二天价格再次下跌,波动率为-5.26%。BTC3L的资产净值变为170美元(1-5.26%×3)=143.17美元;

这2天整体波动率为($143.17 - $200)/$200*100%= -28.4%,大于-30%。

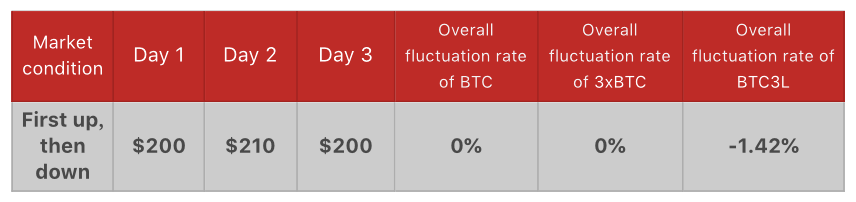

l 双向行情:先涨后跌

如果BTC价格先涨后跌回同一水平,那么杠杆ETF产品相对于永续合约并不具有任何优势。

第一天,1个BTC的价格从200美元上涨至210美元,波动幅度为+5%。BTC3L的资产净值变为$200(1+5%× 3)=$230;

第二天,价格从210美元跌回200美元,波动率为-4.76%。BTC3L的资产净值变为$230(1-4.76%× 3)=$197.16;

这2天整体波动率为($197.16 - $200)/$200*100%=-1.42%,小于0%。

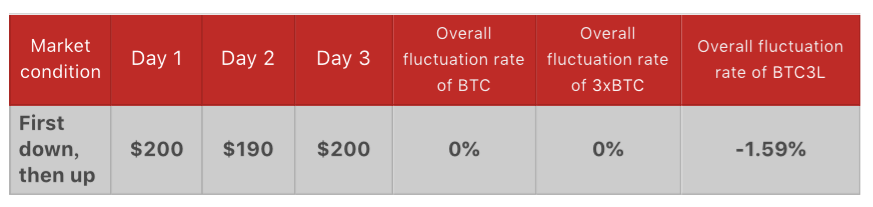

l 双向市场:先跌后涨

与上述情况相同,如果价格先跌后涨至完全相同的水平,杠杆ETF产品就不是理想的投资。

第一天,BTC 价格下跌 5%。BTC3L的资产净值变为$200(1-5%×3)=$170;

第二天,价格从 190 美元回升至 200 美元。波动率为+5.26%。BTC3L的资产净值变为170美元(1+5.26%×3)=196.83美元;

这2天整体波动率为($196.83-$200)/$200*100%=-1.59%,小于0%。

请注意:杠杆ETF产品属于金融衍生品,风险较高。本文仅应被视为简要分析,而非任何投资建议。用户在交易前必须充分了解产品及其风险。