Token đòn bẩy trong Gate.io

Giới thiệu về Token đòn bẩy

Gate.io đã giới thiệu token đòn bẩy ETF. Sự khác biệt duy nhất giữa token đòn bẩy và token truyền thống là token đòn bẩy có các đặc tính đòn bẩy. Tất cả các token đòn bẩy đều có đối tác trên thị trường giao dịch giao ngay. Các sản phẩm ETF được bảo hiểm rủi ro và quản lý theo hợp đồng vĩnh viễn. Phí quản lý hàng ngày là 0,1%. (Mức phí quản lý thay đổi theo giá thực tế. Vui lòng tham khảo Thông báo để biết thông tin mới nhất). Phí quản lý bù đắp cho các chi phí như phí xử lý hợp đồng và phí tài trợ, trong khi phí tài trợ hợp đồng không bị tính phí. Thông qua việc tối ưu hóa quản lý vốn, chi phí đòn bẩy và rủi ro thực tế của người dùng sẽ giảm xuống.

Người dùng không cần thế chấp tài sản thế chấp khi giao dịch token đòn bẩy, nhưng ETF sẽ phải chịu phí quản lý hàng ngày là 0,1% (phí quản lý được thu từ quỹ quản lý và không được phản ánh trực tiếp trong giao dịch của người dùng). Token đòn bẩy về cơ bản tương ứng với các hợp đồng vĩnh viễn, cũng có thể được hiểu một cách thuận tiện là giao dịch giao ngay. So với việc tham gia trực tiếp vào giao dịch hợp đồng vĩnh viễn, token đòn bẩy cố gắng tối ưu hóa việc quản lý vốn để giảm chi phí và rủi ro đòn bẩy thực tế của người dùng. Token đòn bẩy vẫn được phân loại là sản phẩm có rủi ro cao. Vui lòng đảm bảo rằng bạn hiểu rõ những rủi ro trước khi giao dịch token đòn bẩy.

Mã thông báo đòn bẩy ETF

3L: Mã thông báo tăng giá dài hạn có đòn bẩy 3 lần

Ví dụ: ETH3L là mã thông báo ETH tăng giá dài hạn có đòn bẩy 3 lần.

3S: Mã thông báo bán khống có đòn bẩy 3 lần

Ví dụ: ETH3S là mã thông báo ETH giảm giá có đòn bẩy 3 lần.

Cơ chế điều chỉnh vị thế của token đòn bẩy

Khi các sản phẩm ETF theo dõi lãi lỗ và điều chỉnh đòn bẩy trở lại mức đòn bẩy mục tiêu hàng ngày, nếu kiếm được lợi nhuận, các vị thế sẽ được mở; nếu có thua lỗ, vị thế sẽ bị giảm. Không cần tài sản thế chấp để giao dịch token đòn bẩy. Thông qua việc mua và bán token đòn bẩy đơn giản, người dùng có thể tạo ra lợi nhuận có đòn bẩy, giống như trong giao dịch ký quỹ.

Quy tắc cho ETF đòn bẩy 3X 1.

Tái cân bằng không thường xuyên: Khi tỷ lệ đòn bẩy thời gian thực vượt quá 3, việc tái cân bằng không thường xuyên sẽ được kích hoạt và cơ chế điều chỉnh vị thế sẽ điều chỉnh tỷ lệ đòn bẩy thành 2,3.

2.Tái cân bằng định kỳ: 00:00UTC+8 hàng ngày là thời gian tái cân bằng định kỳ. Khi tỷ lệ đòn bẩy thời gian thực xuống dưới 1,8 hoặc trên 3 hoặc tỷ lệ biến động (được tính bằng giá chỉ số hợp đồng) vượt quá 1% (do giá tiền tệ cơ bản tăng hoặc giảm đáng kể trong 24 giờ qua), vị thế cơ chế điều chỉnh sẽ điều chỉnh tỷ lệ đòn bẩy về 2,3.

3. ETF đòn bẩy 3 lần có đòn bẩy mục tiêu là 2,3 lần trên thực tế, nhằm nỗ lực giảm tỷ lệ biến động của thị trường và giảm thiểu chi phí ma sát dài hạn. Trên thị trường một chiều, vì lợi nhuận kiếm được sẽ được sử dụng để thêm nhiều vị thế hơn và lệnh dừng lỗ sẽ được kích hoạt khi phát sinh thua lỗ, nên các sản phẩm ETF có vẻ hoạt động tốt nhưng chi phí ma sát có thể nghiêm trọng do biến động của thị trường. Vì vậy, các sản phẩm ETF phù hợp cho việc phòng ngừa rủi ro ngắn hạn thay vì nắm giữ dài hạn.

Quy tắc dành cho ETF có đòn bẩy 5X

1.Tái cân bằng bất thường: Khi tỷ lệ đòn bẩy theo thời gian thực vượt quá 7, việc tái cân bằng không thường xuyên sẽ được kích hoạt và cơ chế điều chỉnh vị thế sẽ điều chỉnh tỷ lệ đòn bẩy thành 5.

2.Tái cân bằng thường xuyên: 00:00UTC+8 mỗi ngày là thời gian tái cân bằng định kỳ. Khi tỷ lệ đòn bẩy thời gian thực xuống dưới 3,5 hoặc trên 7 hoặc tỷ lệ biến động (được tính bằng giá chỉ số hợp đồng) vượt quá 1% (do giá tiền tệ cơ bản tăng hoặc giảm đáng kể trong 24 giờ qua), vị thế cơ chế điều chỉnh sẽ điều chỉnh tỷ lệ đòn bẩy thành 5.

3. Giá trị tài sản ròng của các sản phẩm ETF có đòn bẩy 5 lần rất dễ bị tổn thương trước sự thay đổi giá của đồng tiền cơ bản. Về mặt logic, việc tái cân bằng thường xuyên và không thường xuyên xảy ra thường xuyên hơn đối với các sản phẩm ETF có đòn bẩy 5 lần, cũng chịu nhiều va chạm hơn so với các sản phẩm ETF có đòn bẩy 3 lần và chỉ tốt cho phòng ngừa rủi ro ngắn hạn. Trước khi đầu tư vào các sản phẩm đòn bẩy ETF, vui lòng tìm hiểu sự khác biệt giữa token đòn bẩy 5X và 3X và đưa ra lựa chọn sáng suốt.

Ưu điểm của token đòn bẩy

Không bị thanh lý

Token đòn bẩy về cơ bản là các cặp token trên thị trường giao ngay và do đó không bị thanh lý. Ngay cả khi giá của token đòn bẩy giảm từ 100USD xuống 1 USD, số lượng mà nhà giao dịch nắm giữ sẽ không thay đổi. Nếu xảy ra tổn thất đáng kể, nó có thể kích hoạt cơ chế giảm vị thế tự động. Chỉ trong một số trường hợp hiếm hoi, giá của mã thông báo đòn bẩy có thể đạt tới 0.

Không cần tài sản thế chấp

Trong giao dịch ký quỹ thông thường, tài sản thế chấp là điều bắt buộc để các nhà giao dịch tạo ra lợi nhuận có đòn bẩy, điều này có thể đạt được bằng cách giao dịch mã thông báo đòn bẩy mà không cần tài sản thế chấp. Một khoản phí quản lý nhất định sẽ được tính.

Chưa thể gửi và rút token đòn bẩy ETF.

Tự động gộp lợi nhuận và giảm vị thế tự động

Khi có sự gia tăng một chiều trên thị trường, mã thông báo đòn bẩy 3X có thể tạo ra nhiều lợi nhuận hơn so với giao dịch ký quỹ thông thường với đòn bẩy 3X. Lý do cho điều này là lợi nhuận kiếm được sẽ tự động được sử dụng để mua thêm token có đòn bẩy nhằm tạo ra nhiều lợi nhuận hơn. Khi thị trường giảm, việc thanh lý sẽ không xảy ra và việc giảm vị thế tự động sẽ được kích hoạt để dừng lỗ.

Nhược điểm của token đòn bẩy

Rủi ro cao

Token đòn bẩy là sản phẩm mới có đặc tính đòn bẩy, đi kèm với rủi ro đáng kể.

Không phù hợp để đầu tư dài hạn

Mã thông báo đòn bẩy chỉ phù hợp cho các nhà đầu tư chuyên nghiệp sử dụng để phòng ngừa rủi ro hoặc đầu tư thị trường một chiều ngắn hạn. Chúng không phù hợp cho đầu tư trung và dài hạn. Do có cơ chế điều chỉnh vị thế nên rủi ro nắm giữ token đòn bẩy trong thời gian dài là cực kỳ cao. Thời gian nắm giữ càng lâu thì chi phí biến động và ma sát càng lớn.

Phí quản lý quỹ

Phí cấp vốn của hợp đồng vĩnh viễn được thanh toán giữa các nhà giao dịch ở các bên đối diện của hợp đồng, nhưng khi giao dịch mã thông báo có đòn bẩy, mức phí quản lý cố định hàng ngày sẽ được tính: phí quản lý hàng ngày là 0,1%.

Tất cả nội dung trên không phải là lời khuyên đầu tư. Token đòn bẩy là sản phẩm có rủi ro cao. Vui lòng đảm bảo rằng bạn hiểu rõ về rủi ro trước khi giao dịch token đòn bẩy.

Xin lưu ý:

Thị trường tiền điện tử rất biến động. Các sản phẩm ETF có đòn bẩy 3X và 5X sẽ làm tăng biến động giá và mang lại rủi ro thua lỗ lớn hơn. Hãy chắc chắn hiểu rõ các rủi ro một cách chi tiết và giao dịch một cách khôn ngoan. Do việc điều chỉnh vị thế thường xuyên và không thường xuyên nên sự tăng giảm trong một khoảng thời gian nhất định không phải lúc nào cũng là đòn bẩy mục tiêu. Các sản phẩm ETF được phòng ngừa rủi ro thông qua các hợp đồng vĩnh viễn. Nếu có lợi nhuận, các vị thế sẽ được mở; nếu có thua lỗ, vị thế sẽ bị giảm. Các sản phẩm ETF theo dõi lãi lỗ và điều chỉnh đòn bẩy trở lại mức đòn bẩy mục tiêu hàng ngày. Chi phí ma sát có thể khá đáng kể trong một thị trường đầy biến động. Do cơ chế điều chỉnh vị thế và chi phí nắm giữ vị thế, các sản phẩm ETF có đòn bẩy không phải là khoản đầu tư dài hạn tốt. Biến động giá lớn và rủi ro cao là đặc điểm của sản phẩm ETF. Hãy đầu tư cẩn thận.

Hướng dẫn về các sản phẩm ETF có đòn bẩy (Chương I)

Câu hỏi 1: Sản phẩm ETF có đòn bẩy là gì?

Token đòn bẩy tương tự như các sản phẩm ETC thông thường trên thị trường chứng khoán. Họ theo dõi sự biến động giá của tài sản mục tiêu nhất định.

Những biến động giá này gấp khoảng 3 hoặc 5 lần so với thị trường tài sản cơ bản. Khác với giao dịch ký quỹ thông thường, người dùng không cần thế chấp tài sản thế chấp khi giao dịch token đòn bẩy.

Người dùng có thể đạt được mục đích giao dịch ký quỹ thông qua việc mua và bán token đòn bẩy đơn giản.

Mỗi sản phẩm ETF có đòn bẩy tương ứng với một vị thế hợp đồng được quản lý bởi các nhà quản lý quỹ.

Sử dụng các sản phẩm ETF có đòn bẩy cho phép bạn dễ dàng xây dựng danh mục đầu tư có đòn bẩy liên tục của riêng mình mà không cần phải tìm hiểu về các cơ chế cụ thể.

Câu 2: Tài sản cơ bản là gì?

Đáp: Tên của sản phẩm ETF có đòn bẩy bao gồm tên tài sản cơ bản và tỷ lệ đòn bẩy. Ví dụ: tài sản cơ bản của BTC3L và BTC3S là BTC.

Câu 3: Tổng khối lượng sản phẩm ETF là bao nhiêu?

Tương tự như hợp đồng vĩnh viễn, các sản phẩm ETF có đòn bẩy là các công cụ phái sinh tài chính, không phải mã thông báo tiền điện tử thông thường. Vì vậy, không có "tổng khối lượng" hoặc "khối lượng đốt" cho các sản phẩm ETF có đòn bẩy.

Câu hỏi 4: Làm thế nào để các sản phẩm ETF có đòn bẩy khuếch đại lợi nhuận?

Các sản phẩm ETF có đòn bẩy khuếch đại các khoản lỗ và lãi bằng cách khuếch đại biến động giá. Giả sử sau khi điều chỉnh vị thế, giá BTC sẽ khuếch đại tăng 5% (không tính đến khả năng tái cân bằng bất thường được kích hoạt), giá BTC3L sẽ tăng 15% và BTC3S sẽ giảm 15

%

.

là để khuếch đại lãi và lỗ bằng cách thêm các khoản vay ký quỹ vào tổng đầu tư. Tỷ lệ đòn bẩy nhân khối lượng tài sản mà người dùng nắm giữ. Các sản phẩm ETF đòn bẩy khuếch đại lợi nhuận bằng cách khuếch đại biến động giá của giá tài sản cơ bản. Tỷ lệ đòn bẩy được phản ánh trong 2.Các sản phẩm ETF có đòn bẩy không yêu cầu nhà giao dịch cầm cố tài sản thế chấp hoặc vay vốn.Không có rủi ro thanh lý khi giao dịch token có đòn bẩy.Q6

: Các sản phẩm ETF có đòn bẩy khác với hợp đồng vĩnh viễn như thế nào?

1.Giao dịch các sản phẩm ETF có đòn bẩy không yêu cầu tài sản thế chấp và không bị thanh lý. 2.Tỷ lệ đòn bẩy cố định: Đòn bẩy thực tế trong hợp đồng vĩnh viễn thay đổi theo sự biến động của giá trị vị thế. Vị thế của các sản phẩm ETF có đòn bẩy được điều chỉnh hàng ngày. Tỷ lệ đòn bẩy hầu như luôn nằm trong khoảng từ 3 đến 5.

Câu hỏi 7: Tại sao các sản phẩm ETF có đòn bẩy không bị thanh lý?

Các nhà quản lý quỹ của Gate.io điều chỉnh các vị thế hợp đồng tương lai một cách linh hoạt để các sản phẩm ETF có đòn bẩy có thể duy trì tỷ lệ đòn bẩy cố định trong một khoảng thời gian nhất định. Khi các sản phẩm ETF sử dụng đòn bẩy có lãi, vị thế sẽ được tăng lên ngay sau khi điều chỉnh vị thế. Trong trường hợp thua lỗ, vị thế sẽ bị giảm để loại bỏ nguy cơ bị thanh lý. Lưu ý: Điều chỉnh vị thế là điều chỉnh vị thế hợp đồng đằng sau các sản phẩm ETF. Việc nắm giữ tiền tệ của nhà giao dịch không thay đổi.

Q8: Khi nào việc điều chỉnh vị trí được lên kế hoạch?

Đối với các sản phẩm ETF có đòn bẩy 3X: 1.Tái cân bằng bất thường: Khi tỷ lệ đòn bẩy theo thời gian thực vượt quá 3, việc tái cân bằng không thường xuyên sẽ được kích hoạt và cơ chế điều chỉnh vị thế sẽ điều chỉnh tỷ lệ đòn bẩy thành 2,3. 2.Tái cân bằng định kỳ: 00:00UTC+8 hàng ngày là thời gian tái cân bằng định kỳ. Khi tỷ lệ đòn bẩy thời gian thực xuống dưới 1,8 hoặc trên 3 hoặc tỷ lệ biến động (được tính bằng giá chỉ số hợp đồng) vượt quá 1% (do giá tiền tệ cơ bản tăng hoặc giảm đáng kể trong 24 giờ qua), vị thế cơ chế điều chỉnh sẽ điều chỉnh tỷ lệ đòn bẩy về 2,3.

Đối với các sản phẩm ETF có đòn bẩy 5X: 1.Tái cân bằng không thường xuyên: Khi tỷ lệ đòn bẩy theo thời gian thực vượt quá 7, việc tái cân bằng không thường xuyên sẽ được kích hoạt và cơ chế điều chỉnh vị thế sẽ điều chỉnh tỷ lệ đòn bẩy thành 5. 2.Tái cân bằng thường xuyên: 00:00UTC+8 mỗi lần ngày là thời gian tái cân bằng thường xuyên. Khi tỷ lệ đòn bẩy thời gian thực xuống dưới 3,5 hoặc trên 7 hoặc tỷ lệ biến động (được tính bằng giá chỉ số hợp đồng) vượt quá 1% (do giá tiền tệ cơ bản tăng hoặc giảm đáng kể trong 24 giờ qua), vị thế cơ chế điều chỉnh sẽ điều chỉnh tỷ lệ đòn bẩy về 5.

Q9 : Tại sao lại có phí quản lý?

Các sản phẩm ETF của Gate.ios 3S và 5S đi kèm phí quản lý hàng ngày là 0,1%. Phí quản lý hàng ngày bao gồm tất cả các chi phí phát sinh khi giao dịch token đòn bẩy, bao gồm phí xử lý giao dịch hợp đồng, phí cấp vốn và chi phí phát sinh do chênh lệch giá khi mở vị thế, v.v.

Phí quản lý hàng ngày 0,03% được tính trong các sản phẩm ETF của FTX không bao gồm bất kỳ khoản phí nào được đề cập ở trên. Kể từ khi các sản phẩm ETF lần đầu tiên được ra mắt trên Gate.io, không bao gồm phí xử lý trong giao dịch giao ngay trong tính toán, phí quản lý mà Gate.io tính trong các sản phẩm ETF đã không thể trang trải tất cả các chi phí. Gate.io sẽ tiếp tục trả thêm chi phí cho người dùng thay vì lấy từ giá trị tài sản ròng (NAV).

Gate.io sẽ sớm ra mắt các sản phẩm như sản phẩm ETF kết hợp và các sản phẩm ETF đảo ngược có đòn bẩy thấp. Thông qua tối ưu hóa kỹ thuật độc đáo, họ có thể giảm đáng kể chi phí, giúp giao dịch dễ dàng hơn và giảm phí quản lý.

Câu hỏi 10: Tại sao giá trị tài sản ròng của các sản phẩm ETF kết thúc bằng "BULL" và "BEAR" không được hiển thị?

Các sản phẩm ETF kết thúc bằng "BULL" và "BEAR" không được Gate.io quản lý. Gate.io chỉ cung cấp dịch vụ giao dịch giao ngay và không thể hiển thị NAV theo thời gian thực. Hãy đảm bảo hiểu đầy đủ các rủi ro trước khi giao dịch sản phẩm ETF. Độ lệch giữa giá giao dịch và NAV có thể lớn hơn dự kiến do thanh khoản trên thị trường không đủ. Các sản phẩm BULL và Bear sắp bị hủy niêm yết trên Gate.io. Để tìm hiểu thêm về các sản phẩm này, vui lòng tham khảo hướng dẫn sử dụng sản phẩm của FTX.

Câu 11: Giá trị tài sản ròng (NAV) là gì?

Giá trị tài sản ròng thể hiện giá trị thị trường ròng của đơn vị tiền tệ. Công thức tính NAV: Giá trị tài sản ròng (NAV) = NAV của điểm tái cân bằng trước đó(1+thay đổi giá của tỷ lệ đòn bẩy nhắm mục tiêu theo tiền tệ cơ bản)

Lưu ý: NAV tại điểm tái cân bằng trước đó đề cập đến NAV của các vị thế sau vị thế cuối cùng điều chỉnh.

Giá giao dịch thực tế của các sản phẩm ETF có đòn bẩy trên thị trường thứ cấp được gắn với NAV của tiền tệ. Có một độ lệch nhất định so với NAV, mặc dù độ lệch sẽ không quá lớn. Ví dụ: khi NAV của BTC3L là 1 USD, giá giao dịch trên thị trường thứ cấp có thể là 1,01 USD hoặc 0,09 USD. Gate.io liệt kê NAV của các sản phẩm ETF có đòn bẩy và giá giao dịch mới nhất cùng lúc để người dùng có thể nhận thấy khoản lỗ tiềm ẩn khi mua/bán token có đòn bẩy ở mức giá chênh lệch quá nhiều so với NAV.

Câu hỏi 12 : Sự khuếch đại biến động giá 3 lần được phản ánh chính xác ở đâu trong các sản phẩm ETF đòn bẩy của Gate.ios?

Biến động giá của các sản phẩm ETF có đòn bẩy là sự khuếch đại gấp 3 lần biến động giá của đồng tiền cơ sở, được phản ánh qua sự thay đổi của NAV. Ví dụ: BTC là tiền tệ cơ bản của BTC3L và BTC3S. Giá BTC trong một khoảng thời gian nhất định trong ngày giao dịch (giá lúc 00:00 là giá mở cửa) và NAV của khoảng thời gian tương ứng như sau: Giá BTC tăng 1%, NAV của BTC3L tăng giảm 3%, NAV của BTC3S giảm 3%; Giá BTC giảm 1%, NAV của BTC3L giảm 3%, NAV của BTC3S tăng 3%.

Câu hỏi 13: Biến động giá trong các sản phẩm ETF đòn bẩy của Gate.ios được tính như thế nào?

Các biến động được tính toán dựa trên NAV. Hãy lấy những biến động trong ngày làm ví dụ:

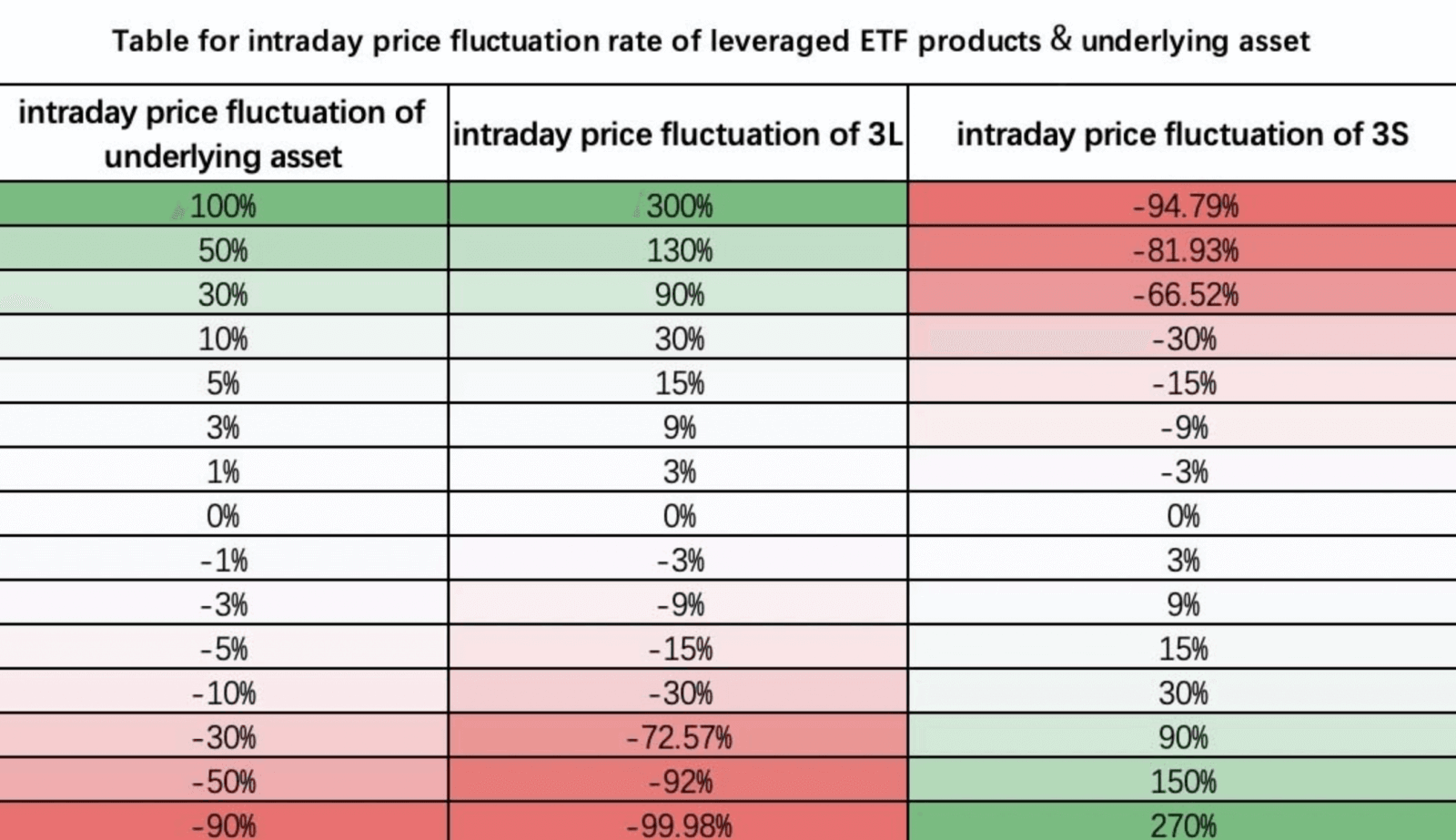

Bảng tỷ lệ biến động giá trong ngày của các sản phẩm ETF có đòn bẩy tài sản cơ bản 3L 3S

Q14 : Cơ chế điều chỉnh vị thế (tái cân bằng) có làm tăng/giảm số lượng nắm giữ vị thế không?

Không. Gate.io thực hiện điều chỉnh vị thế đối với các vị thế hợp đồng để duy trì tỷ lệ đòn bẩy ở mức 3. Vị thế nắm giữ của loại tiền được giao dịch không thay đổi.

Mỗi khi một vị trí được điều chỉnh, cơ sở tính toán NAV sẽ thay đổi. Ví dụ: Khi các vị thế được điều chỉnh lúc 00:00, NAV là 1 USD thì NAV của điểm tái cân bằng trước đó là 1 USD. Công thức tính NAV hiện tại là $1×{1+ thay đổi giá của loại tiền tệ cơ bản*tỷ lệ đòn bẩy mục tiêu}.

Trước lần điều chỉnh vị thế tiếp theo, NAV luôn dựa trên 1 USD và thay đổi theo biến động của đồng tiền cơ bản.

Nếu điều chỉnh vị thế không thường xuyên được kích hoạt khi NAV trở thành 0,7 USD thì sau khi điều chỉnh, NAV của điểm tái cân bằng trước đó sẽ trở thành 0,7 USD và NAV hiện tại được tính là 0,7 USD×(1+ thay đổi giá của loại tiền cơ bản* tỷ lệ đòn bẩy mục tiêu ).

Q15 : Tái cân bằng không thường xuyên là gì?

Trong trường hợp giá biến động mạnh trên thị trường, để ngăn chặn việc phòng ngừa rủi ro và thanh lý hợp đồng, việc tái cân bằng không thường xuyên sẽ được thực hiện.

Trước 10h00 ngày 16/03/2020, Gate.io áp dụng tỷ lệ biến động giá 15% (dương hoặc âm) so với điểm tái cân bằng trước đó là ngưỡng tái cân bằng không đều.

Bởi vì thị trường tiền điện tử khá biến động và việc tái cân bằng không thường xuyên được kích hoạt thường xuyên hơn. Từ 10h00 ngày 16/3/2020, Gate.io sẽ lấy tỷ lệ biến động giá (dương hoặc âm) là 20% so với điểm tái cân bằng cuối cùng làm ngưỡng.

Hướng dẫn về các sản phẩm ETF có đòn bẩy (Chương II)

Các sản phẩm ETF tận dụng đòn bẩy để làm gì?

Các sản phẩm ETF đòn bẩy có lợi thế trong thị trường một chiều. Có nhiều chi phí ma sát hơn trong thị trường hai mặt. Hãy lấy BTC3L làm ví dụ để quan sát khả năng sinh lời của các sản phẩm ETF có đòn bẩy trong các điều kiện thị trường khác nhau:*3xBTC đề cập đến hợp đồng vĩnh viễn BTC_USDT có đòn bẩy 3 lần thông thường

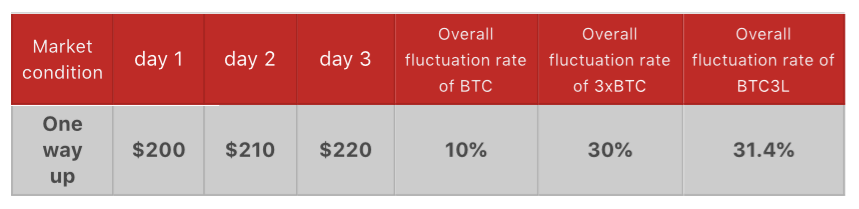

l Thị trường một chiều: một chiều đi lên

Trong kịch bản "một chiều đi lên", có đòn bẩy Các sản phẩm ETF hoạt động tốt hơn các hợp đồng vĩnh viễn có đòn bẩy 3 lần thông thường (3xBTC). Dưới đây là cách tính lợi nhuận:

Vào ngày đầu tiên, giá một BTC tăng từ 200 USD lên 210 USD, tỷ lệ biến động là +5%. NAV (giá trị tài sản ròng) của BTC3L trở thành $200(1+5%× 3)=$230;

Vào ngày thứ hai, giá một BTC tăng từ $210 lên $220, tỷ lệ biến động là +4,76%. NAV của BTC3L trở thành $230× (1+4,76%× 3)=$262,84;

Tóm lại, tỷ lệ biến động trong 2 ngày này là ($262,84 - $200)/$200*100% = 31,4%, lớn hơn 30%.

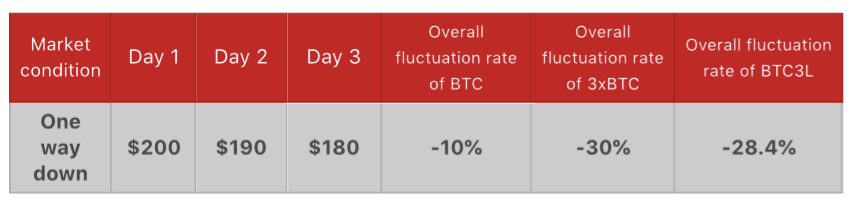

l Thị trường một chiều: giảm một chiều

Trong kịch bản “một chiều giảm”, tổn thất phát sinh từ giao dịch sản phẩm ETF có đòn bẩy ít hơn so với giao dịch hợp đồng. Dưới đây là cách tính khoản lỗ:

Giá BTC giảm 5% vào ngày đầu tiên. NAV của BTC3L trở thành: $200 (1-5%×3)=$170;

Giá lại giảm vào ngày thứ hai và tỷ lệ biến động là -5,26%. NAV của BTC3L trở thành $170 (1-5,26%×3)=$143,17;

Tỷ lệ biến động chung trong 2 ngày này là ($143,17 - $200)/ $200*100%= -28,4%, lớn hơn -30%.

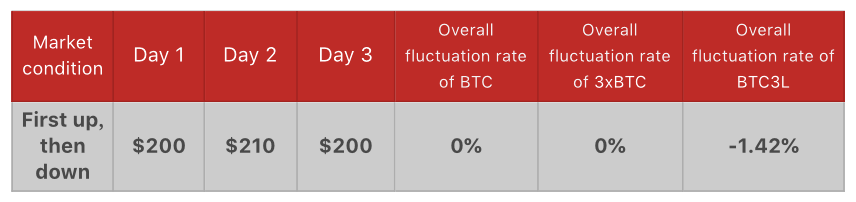

l Thị trường hai mặt: lúc đầu tăng, sau đó giảm

Nếu giá BTC lúc đầu tăng, sau đó giảm trở lại mức cũ thì các sản phẩm ETF có đòn bẩy không có bất kỳ lợi thế nào so với các hợp đồng vĩnh viễn.

Vào ngày đầu tiên, giá một BTC tăng từ 200 USD lên 210 USD, tỷ lệ dao động là +5%. NAV của BTC3L trở thành $200(1+5%× 3)=$230;

Vào ngày thứ hai, giá giảm từ $210 xuống còn $200, tỷ lệ dao động là -4,76%. NAV của BTC3L trở thành $230(1-4,76%× 3)=$197,16;

Tỷ lệ biến động chung trong 2 ngày này là ($197,16 - $200)/ $200*100%=-1,42%, nhỏ hơn 0%.

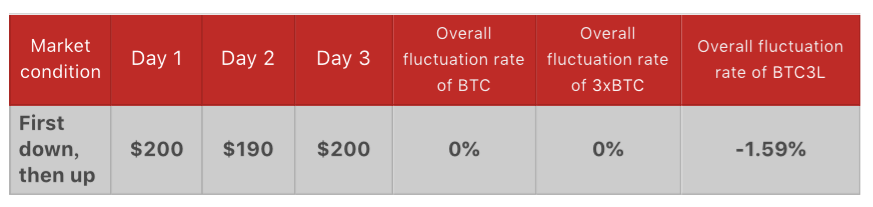

l Thị trường hai mặt: đầu tiên giảm, sau đó tăng

Tương tự như kịch bản được mô tả ở trên, nếu giá đầu tiên giảm, sau đó tăng lên chính xác ở mức tương tự, các sản phẩm ETF có đòn bẩy không phải là một khoản đầu tư lý tưởng.

Vào ngày đầu tiên, giá BTC giảm 5%. NAV của BTC3L trở thành $200 (1-5%×3)=$170;

Vào ngày thứ hai, giá tăng trở lại từ $190 lên $200. Tỷ lệ biến động là +5,26%. NAV của BTC3L trở thành $170 (1+5,26%× 3)=$196,83;

Tỷ lệ biến động chung trong 2 ngày này là ($196,83- $200)/ $200*100%=-1,59%, nhỏ hơn 0%.

Xin lưu ý: Các sản phẩm ETF có đòn bẩy là các công cụ tài chính phái sinh có rủi ro cao. Bài viết này chỉ nên được coi là một phân tích ngắn gọn thay vì bất kỳ lời khuyên đầu tư nào. Người dùng phải hiểu rõ về sản phẩm và rủi ro trước khi giao dịch.