Leveraged Tokens Gate.io-ში

Leveraged Tokens-ის შესახებ

Gate.io-მ წარმოადგინა ETF ბერკეტი ტოკენები. ერთადერთი განსხვავება ბერკეტულ ტოკენებსა და ტრადიციულ ტოკენებს შორის არის ის, რომ ბერკეტის ტოკენებს აქვთ ბერკეტის თვისებები. ყველა ბერკეტის ტოკენს აქვს ანალოგი ადგილზე ვაჭრობის ბაზარზე. ETF პროდუქტები ჰეჯირებულია და იმართება მუდმივი კონტრაქტებით. დღიური მართვის საკომისიო 0.1% არის დარიცხული. (მენეჯმენტის საფასურის განაკვეთი განსხვავდება რეალურ ღირებულებასთან. გთხოვთ, იხილოთ განცხადებები უახლესი ინფორმაციისთვის). მენეჯმენტის საკომისიოები ანაზღაურებს ისეთ ხარჯებს, როგორიცაა კონტრაქტის დამუშავების საფასური და დაფინანსების საფასური, ხოლო კონტრაქტის დაფინანსების საკომისიო არ არის დაწესებული. კაპიტალის მენეჯმენტის ოპტიმიზაციის საშუალებით, მომხმარებლების რეალური ბერკეტების ხარჯები და რისკები მცირდება.

მომხმარებლებს არ სჭირდებათ გირაოს დადება ბერკეტებით ტოკენებით ვაჭრობისას, მაგრამ ETF-ებს ეკისრებათ ყოველდღიური მენეჯმენტის საკომისიო 0.1% (მენეჯმენტის საკომისიო გროვდება მენეჯმენტის ფონდებიდან და პირდაპირ არ აისახება მომხმარებლების გარიგებებში). Leveraged ტოკენები არსებითად შეესაბამება მუდმივ კონტრაქტებს, რაც ასევე შეიძლება მოხერხებულად იქნას გაგებული, როგორც ადგილზე ვაჭრობა. მუდმივი კონტრაქტით ვაჭრობაში უშუალო მონაწილეობასთან შედარებით, ბერკეტიანი ტოკენები ცდილობენ კაპიტალის მენეჯმენტის ოპტიმიზაციას, რათა შეამცირონ მომხმარებლების რეალური ბერკეტის ხარჯები და რისკები. Leveraged ტოკენები კვლავ კატეგორიზდება მაღალი რისკის პროდუქტებად. გთხოვთ, დარწმუნდით, რომ გესმით რისკები, სანამ ივაჭრებთ ბერკეტებით.

ETF ბერკეტული ტოკენები

3L: 3-გზის ბერკეტიანი ხანგრძლივი ზრდის ჟეტონი

მაგალითი: ETH3L არის 3-გზის ბერკეტიანი ხანგრძლივი ზრდის ETH ჟეტონი.

3S: 3-გზის ბერკეტიანი მოკლე დაცემის ნიშანი

მაგალითი: ETH3S არის 3-ჯერ ბერკეტიანი მოკლე დაცემის ETH ჟეტონი.

Leveraged ტოკენების პოზიციის კორექტირების მექანიზმი

როდესაც ETF პროდუქტები თვალყურს ადევნებს მოგებასა და ზარალს და არეგულირებს ბერკეტს მიზნობრივ ბერკეტზე ყოველდღე, თუ მოგება მიიღება, პოზიციები გაიხსნება; დანაკარგების შემთხვევაში პოზიციები შემცირდება. არავითარი გირაო არ არის საჭირო ბერკეტებით ტოკენებით ვაჭრობისთვის. ბერკეტიანი ტოკენების მარტივი ყიდვისა და გაყიდვის საშუალებით მომხმარებლებს შეუძლიათ გამოიმუშავონ ბერკეტული მოგება, ისევე როგორც მარჟის ვაჭრობაში.

3X ბერკეტიანი ETF-ის წესები

1.არარეგულარული გადაწონასწორება: როდესაც რეალურ დროში ბერკეტის კოეფიციენტი აღემატება 3-ს, ამოქმედდება არარეგულარული გადაბალანსება და პოზიციის კორექტირების მექანიზმი დაარეგულირებს ბერკეტის კოეფიციენტს 2.3-მდე.

2.რეგულარული ხელახალი დაბალანსება: 00:00UTC+8 ყოველ დღე არის რეგულარული რებალანსის დრო. როდესაც რეალურ დროში ბერკეტის კოეფიციენტი ეცემა 1.8-ზე დაბლა ან 3-ზე ზემოთ, ან რყევის მაჩვენებელი (გამოითვლება კონტრაქტის ინდექსის ფასით) აჭარბებს 1%-ს (ბოლო 24 საათის განმავლობაში ძირითადი ვალუტის ფასის მნიშვნელოვანი ზრდის ან შემცირების გამო), პოზიცია. კორექტირების მექანიზმი დაარეგულირებს ბერკეტის თანაფარდობას 2.3-მდე.

3. 3-ჯერ ბერკეტიანი ETF-ს აქვს მიზნობრივი ბერკეტი 2.3-ჯერ პრაქტიკაში, რათა შეამციროს ბაზრის რყევების მაჩვენებელი და მინიმუმამდე დაიყვანოს გრძელვადიანი ხახუნის ხარჯები. ცალმხრივ ბაზარზე, რადგან მიღებული მოგება გამოყენებული იქნება მეტი პოზიციების დასამატებლად და სტოპ-ლოსი იქნება ზარალის წარმოქმნისას, ETF პროდუქტები კარგად მუშაობს, მაგრამ ხახუნის ხარჯები შეიძლება იყოს მძიმე ბაზრის რყევების გამო. ამიტომ, ETF პროდუქტები კარგია მოკლევადიანი ჰეჯირებისთვის, გრძელვადიანი ჰოლდინგის ნაცვლად.

წესები 5X ბერკეტიანი ETF-ისთვის

1.არარეგულარული გადაბალანსება: როდესაც რეალურ დროში ბერკეტის კოეფიციენტი აჭარბებს 7-ს, ამოქმედდება არარეგულარული გადაბალანსება და პოზიციის კორექტირების მექანიზმი დაარეგულირებს ბერკეტის კოეფიციენტს 5-მდე.

2.რეგულარული გადაბალანსება: 00:00UTC+8 ყოველდღე. არის რეგულარული დაბალანსების დრო. როდესაც რეალურ დროში ბერკეტის კოეფიციენტი იშლება 3,5-ზე დაბლა ან 7-ზე ზემოთ, ან რყევების მაჩვენებელი (გამოითვლება კონტრაქტის ინდექსის ფასით) აჭარბებს 1%-ს (ბოლო 24 საათის განმავლობაში ძირითადი ვალუტის ფასის მნიშვნელოვანი ზრდის ან შემცირების გამო), პოზიცია კორექტირების მექანიზმი დაარეგულირებს ბერკეტის კოეფიციენტს 5-მდე.

3. 5-ჯერ ბერკეტირებული ETF პროდუქტების წმინდა აქტივების ღირებულება უკიდურესად დაუცველია ძირითადი ვალუტის ფასის ცვლილებების მიმართ. ლოგიკურად, არარეგულარული და რეგულარული გადაბალანსება უფრო ხშირად ხდება 5-ჯერადი ბერკეტიანი ETF პროდუქტებისთვის, რომლებიც ასევე უფრო მეტად განიცდიან ხახუნს, ვიდრე 3-ჯერადი ETF პროდუქტებს და კარგია მხოლოდ მოკლევადიანი ჰეჯირებისთვის. სანამ ინვესტირებას განახორციელებთ ETF ბერკეტის პროდუქტებში, გთხოვთ, გაეცნოთ განსხვავებებს 5X და 3X ბერკეტულ ტოკენებს შორის და აირჩიოთ გონივრულად. ლიკვიდაციისგან თავისუფალი

ბერკეტების უპირატესობები Leveraged ტოკენები არსებითად წარმოადგენს ტოკენების წყვილებს სპოტ ბაზარზე და, შესაბამისად, თავისუფალია ლიკვიდაციისგან. მაშინაც კი, თუ ლევერიჯირებული ტოკენის ფასი დაეცემა 100 აშშ დოლარიდან 1 აშშ დოლარამდე, რაოდენობა, რომელსაც ტრეიდერი ფლობს, არ შეიცვლება. თუ მნიშვნელოვანი დანაკარგები განხორციელდა, ამან შეიძლება გამოიწვიოს პოზიციის შემცირების ავტომატური მექანიზმი. მხოლოდ იშვიათ შემთხვევებში, ლევერიჯირებული ტოკენების ფასი შეიძლება მიუახლოვდეს 0-ს. გირაოს საჭიროება არ არის. ჩვეულებრივი მარჟის ვაჭრობისას, გირაო აუცილებელია ტრეიდერებისთვის, რათა გამოიმუშაონ ბერკეტიანი მოგება, რაც შეიძლება მიღწეული იყოს ბერკეტიანი ტოკენებით გირაოს გარეშე ვაჭრობით. მენეჯმენტის გარკვეული საფასური დაგერიცხებათ. ETF ბერკეტის ტოკენების დეპონირება და გატანა ჯერჯერობით შეუძლებელია. მოგების ავტომატური შეერთება და პოზიციის ავტომატური შემცირება როდესაც ბაზარზე ცალმხრივი მატებაა, 3X ლევერაჟულ ტოკენებს შეუძლიათ უფრო მეტი მოგება გამოიმუშაონ, ვიდრე ჩვეულებრივი მარჟის ვაჭრობა 3X ბერკეტით. ამის მიზეზი ის არის, რომ მიღებული მოგება ავტომატურად გამოიყენება მეტი ბერკეტის ტოკენის შესაძენად, მეტი მოგების გამომუშავებისთვის. როდესაც ბაზარი ეცემა, ლიკვიდაცია არ მოხდება და ზარალის შეჩერების ნაცვლად, პოზიციის ავტომატური შემცირება გამოიწვევს.

Leveraged ტოკენების ნაკლოვანებები

მაღალი რისკის

ბერკეტები Leveraged ტოკენები არის ახალი პროდუქტები ბერკეტული თვისებებით, რომლებსაც გააჩნიათ მნიშვნელოვანი რისკები.

არ არის შესაფერისი გრძელვადიანი ინვესტიციებისთვის.

Leveraged ტოკენები მხოლოდ პროფესიონალი ინვესტორებისთვის არის შესაფერისი რისკის ჰეჯირების ან მოკლევადიანი ცალმხრივი ბაზრის ინვესტიციებისთვის. ისინი არ არიან შესაფერისი საშუალო და გრძელვადიანი ინვესტიციებისთვის. პოზიციის კორექტირების მექანიზმის არსებობის გამო, ბერკეტის ტოკენების დიდი ხნის განმავლობაში შენახვის რისკი უკიდურესად მაღალია. რაც უფრო გრძელია შენახვის დრო, მით მეტია ცვალებადობა და ხახუნის ხარჯები.

ფონდის მართვის საკომისიო

მუდმივი კონტრაქტების დაფინანსების საკომისიო იხდის ტრეიდერებს შორის კონტრაქტის საპირისპირო მხარეს, მაგრამ ლევერიჯული ტოკენებით ვაჭრობისას დაირიცხება მართვის საკომისიოს ფიქსირებული დღიური განაკვეთი: დღიური მართვის საკომისიო 0.1%-ის დარიცხვა.

ყველა ზემოთ მოცემული შინაარსი არ არის რჩევა ინვესტიციისთვის. Leveraged ტოკენები მაღალი რისკის პროდუქტებია. გთხოვთ, დარწმუნდეთ, რომ კარგად გესმით რისკები, სანამ ბერკეტიანი ტოკენებით ვაჭრობთ.

გთხოვთ, გაფრთხილდეთ:

კრიპტოვალუტის ბაზარი არასტაბილურია. 3X და 5X ბერკეტირებული ETF პროდუქტები გაზრდის ფასების ცვალებადობას და ზარალის დიდ რისკს მოიტანს. გთხოვთ, დარწმუნდით, რომ გაეცანით რისკებს დეტალურად და გონივრულად ივაჭრეთ. პოზიციის რეგულარული და არარეგულარული კორექტირების გამო, გარკვეული პერიოდის განმავლობაში აწევა და დაცემა ყოველთვის არ არის მიზნობრივი ბერკეტი. ETF პროდუქტები ჰეჯირებულია მუდმივი კონტრაქტების მეშვეობით. თუ მოგება მიიღება, პოზიციები გაიხსნება; დანაკარგების შემთხვევაში პოზიციები შემცირდება. ETF პროდუქტები თვალყურს ადევნებს მოგებასა და ზარალს და არეგულირებს ბერკეტს მიზნობრივ ბერკეტზე ყოველდღიურად. ხახუნის ხარჯები შეიძლება საკმაოდ მნიშვნელოვანი იყოს ცვალებად ბაზარზე. პოზიციის კორექტირების მექანიზმისა და პოზიციის დაკავების ხარჯების გამო, ბერკეტიანი ETF პროდუქტები არ არის კარგი გრძელვადიანი ინვესტიცია. ფასების დიდი რყევები და მაღალი რისკები ETF პროდუქტების მახასიათებელია. გთხოვთ ინვესტირებას ფრთხილად.

ბერკეტული ETF პროდუქტების სახელმძღვანელო (თავი I)

Q1: რა არის ბერკეტირებული ETF პროდუქტები?

Leveraged ტოკენები მსგავსია ჩვეულებრივი ETC პროდუქტების საფონდო ბაზარზე. ისინი აკონტროლებენ მოცემული სამიზნე აქტივის ფასის რყევებს.

ფასების ეს რყევები დაახლოებით 3 ან 5-ჯერ აღემატება აქტივების ბაზარს. ჩვეულებრივი მარჟის ვაჭრობისგან განსხვავებით, მომხმარებლებს არ სჭირდებათ გირაოს დადება ბერკეტებით ტოკენებით ვაჭრობისას.

მომხმარებლებს შეუძლიათ მიაღწიონ მარჟაზე ვაჭრობის მიზანს ბერკეტული ტოკენების მარტივი ყიდვისა და გაყიდვის გზით.

თითოეული ბერკეტი ETF პროდუქტი შეესაბამება კონტრაქტის პოზიციას, რომელსაც მართავს ფონდის მენეჯერები.

ბერკეტული ETF პროდუქტების გამოყენება საშუალებას გაძლევთ მარტივად შექმნათ თქვენი საკუთარი მუდმივი ბერკეტის საინვესტიციო პორტფელი, კონკრეტული მექანიზმების გაცნობის გარეშე.

Q2: რა არის ძირითადი აქტივი?

პასუხი: ბერკეტირებული ETF პროდუქტის სახელი შედგება მისი ძირითადი აქტივის სახელსა და ბერკეტის კოეფიციენტისგან. მაგალითად, BTC3L-ისა და BTC3S-ის ძირითადი აქტივი არის BTC.

Q3: რამდენია ETF პროდუქტების მთლიანი მოცულობა?

მუდმივი კონტრაქტების მსგავსად, ბერკეტიანი ETF პროდუქტები არის ფინანსური წარმოებულები და არა ტიპიური კრიპტო ტოკენები. ასე რომ, არ არსებობს "მთლიანი მოცულობა" ან "დამწვარი მოცულობა" ბერკეტიანი ETF პროდუქტებისთვის.

Q4 : როგორ აძლიერებს ბერკეტის ETF პროდუქტები მოგებას?

ბერკეტული ETF პროდუქტები აძლიერებს დანაკარგებს და მოგებას ფასების რყევების გაძლიერებით. ვთქვათ, პოზიციის კორექტირების შემდეგ, BTC-ის ფასი. იზრდება 5%-ით (თუ არ გავითვალისწინებთ არარეგულარული რებალანსის გააქტიურების შესაძლებლობას), BTC3L-ის ფასი გაიზრდება 15%-ით და BTC3S დაიკლებს 15%-ით

Q5 : რით განსხვავდება ბერკეტული ETF პროდუქტები მარჟის ვაჭრობისგან

? არის მოგებისა და ზარალის გაძლიერება ზღვრული სესხების დამატებით მთლიან ინვესტიციაზე. ბერკეტის კოეფიციენტი ამრავლებს აქტივების მოცულობას, რომელსაც მომხმარებელი ფლობს. ბერკეტული ETF პროდუქტები აძლიერებს მოგებას ძირითადი აქტივების ფასის ფასის რყევების გაძლიერებით. ბერკეტის კოეფიციენტი აისახება ფასის მერყეობა 2. ბერკეტირებული ETF პროდუქტები არ მოითხოვს ტრეიდერებს გირაოს დადებას ან სესხის აღებას. ლიკვიდაციის რისკი არ არსებობს ლევერიჯირებული ტოკენებით ვაჭრობისას

Q6: რით განსხვავდება ბერკეტული ETF პროდუქტები მარადიული კონტრაქტებისაგან?

1. ბერკეტული ETF პროდუქტებით ვაჭრობა არ საჭიროებს გირაოს და თავისუფალია ლიკვიდაციისგან. 2. ფიქსირებული ბერკეტის კოეფიციენტი: უვადო კონტრაქტში ფაქტობრივი ბერკეტი იცვლება პოზიციის ღირებულების მერყეობის მიხედვით. Leveraged ETF პროდუქტების პოზიციები რეგულირდება ყოველდღიურად. ბერკეტის კოეფიციენტი თითქმის ყოველთვის რჩება 3-დან 5-მდე.

Q7: რატომ არის ლიკვიდაციისგან თავისუფალი ბერკეტული ETF პროდუქტები?

Gate.io-ს ფონდის მენეჯერები არეგულირებენ ფიუჩერსების პოზიციებს დინამიურად ისე, რომ ბერკეტის მქონე ETF პროდუქტებს შეუძლიათ შეინარჩუნონ ფიქსირებული ბერკეტის კოეფიციენტი გარკვეული პერიოდის განმავლობაში. როდესაც ბერკეტული ETF პროდუქტები მომგებიანია, პოზიციები გაიზრდება პოზიციის კორექტირებისთანავე. წაგების შემთხვევაში პოზიციები შემცირდება, რათა აღმოიფხვრას ლიკვიდაციის რისკი. შენიშვნა: პოზიციის კორექტირება არის კონტრაქტის პოზიციების კორექტირება ETF პროდუქტების უკან. მოვაჭრეების სავალუტო საქონელი არ იცვლება.

Q8: როდის არის დაგეგმილი პოზიციის კორექტირება?

3X ბერკეტიანი ETF პროდუქტებისთვის: 1.არარეგულარული გადაბალანსება: როდესაც რეალურ დროში ბერკეტის კოეფიციენტი აღემატება 3-ს, არარეგულარული გადაბალანსება ამოქმედდება და პოზიციის კორექტირების მექანიზმი დაარეგულირებს ბერკეტის კოეფიციენტს 2.3-მდე. 2.რეგულარული ხელახალი დაბალანსება: 00:00UTC+8 ყოველ დღე არის რეგულარული რებალანსის დრო. როდესაც რეალურ დროში ბერკეტის კოეფიციენტი ეცემა 1.8-ზე დაბლა ან 3-ზე ზემოთ, ან რყევის მაჩვენებელი (გამოითვლება კონტრაქტის ინდექსის ფასით) აჭარბებს 1%-ს (ბოლო 24 საათის განმავლობაში ძირითადი ვალუტის ფასის მნიშვნელოვანი ზრდის ან შემცირების გამო), პოზიცია. კორექტირების მექანიზმი დაარეგულირებს ბერკეტის თანაფარდობას 2.3-მდე.

5X ბერკეტიანი ETF პროდუქტებისთვის: 1.არარეგულარული გადაბალანსება: როდესაც რეალურ დროში ბერკეტის კოეფიციენტი აჭარბებს 7-ს, არარეგულარული გადაბალანსება ამოქმედდება და პოზიციის კორექტირების მექანიზმი დაარეგულირებს ბერკეტის კოეფიციენტს 5-მდე. 2.რეგულარული გადაბალანსება: 00:00UTC+8 ყოველი დღე არის რეგულარული დაბალანსების დრო. როდესაც რეალურ დროში ბერკეტის კოეფიციენტი იშლება 3,5-ზე დაბლა ან 7-ზე ზემოთ, ან რყევების მაჩვენებელი (გამოითვლება კონტრაქტის ინდექსის ფასით) აჭარბებს 1%-ს (ბოლო 24 საათის განმავლობაში ძირითადი ვალუტის ფასის მნიშვნელოვანი ზრდის ან შემცირების გამო), პოზიცია კორექტირების მექანიზმი დაარეგულირებს ბერკეტის კოეფიციენტს 5-მდე.

Q9: რატომ არის მართვის საფასური?

Gate.ios 3S და 5S ETF პროდუქტებს მოჰყვება ყოველდღიური მართვის საკომისიო 0.1%.დღიური მართვის საკომისიო მოიცავს ყველა ხარჯს, რომელიც გაწეულია ბერკეტებით მომარაგებული ტოკენებით ვაჭრობისას, მათ შორის საკონტრაქტო ვაჭრობის საკომისიო, დაფინანსების საკომისიო და ხახუნის ხარჯები ფასების განსხვავების გამო გახსნისას. პოზიციები და ა.შ.

FTXs ETF პროდუქტებში დარიცხული 0.03% დღიური მენეჯმენტის საკომისიო არ შეიცავს ზემოთ ნახსენებ საკომისიოებს. მას შემდეგ, რაც ETF პროდუქტები პირველად გამოუშვეს Gate.io-ზე, გამოთვლიდან გამორიცხულია მართვის საფასური სპოტ ვაჭრობაში, მენეჯმენტის საფასური Gate.io-ს გადასახადები ETF პროდუქტებში ვერ დაფარავს ყველა ხარჯს. Gate.io გააგრძელებს მომხმარებლებისთვის დამატებითი ხარჯების გადახდას, ნაცვლად იმისა, რომ აიღოს იგი წმინდა აქტივების ღირებულებიდან (NAV).

მალე Gate.io გამოუშვებს პროდუქტებს, როგორიცაა კომბინირებული ETF პროდუქტები და დაბალი ბერკეტის საპირისპირო ETF პროდუქტები. უნიკალური ტექნიკური ოპტიმიზაციის საშუალებით მათ შეუძლიათ მნიშვნელოვნად შეამცირონ ხარჯები, გაამარტივონ ვაჭრობა და შეამცირონ მართვის საფასური.

Q10: რატომ არ არის ნაჩვენები ETF პროდუქტების წმინდა აქტივების ღირებულება, რომელიც მთავრდება „BULL“ და „BEAR“-ით?

ETF პროდუქტები, რომლებიც მთავრდება "BULL" და "BEAR"-ით არ იმართება Gate.io-ს მიერ. Gate.io გთავაზობთ მხოლოდ ადგილზე ვაჭრობის სერვისებს და არ შეუძლია NAV-ის ჩვენება რეალურ დროში. გთხოვთ, დარწმუნდით, რომ სრულად გესმით რისკები ETF პროდუქტების ვაჭრობამდე. სავაჭრო ფასებსა და NAV-ს შორის გადახრა შეიძლება იყოს მოსალოდნელზე დიდი, ბაზარზე არასაკმარისი ლიკვიდობის გამო. BULL-ისა და Bear-ის პროდუქტები მალე გაუქმდება Gate.io-ზე. ამ პროდუქტების შესახებ მეტი ინფორმაციისთვის, გთხოვთ, გაეცნოთ FTX-ის პროდუქტის სახელმძღვანელოებს.

Q11: რა არის წმინდა აქტივების ღირებულება (NAV)?

წმინდა აქტივების ღირებულება წარმოადგენს სავალუტო ერთეულის წმინდა საბაზრო ღირებულებას. NAV-ის გამოთვლის ფორმულა: წმინდა აქტივების ღირებულება (NAV) = NAV წინა გადაბალანსების წერტილის (1+ფასის ცვლილება ძირითადი ვალუტის მიზნობრივი ბერკეტის კოეფიციენტის)

შენიშვნა: NAV წინა გადაბალანსების წერტილში ეხება პოზიციების NAV-ს ბოლო პოზიციის შემდეგ. მორგება.

ბერკეტული ETF პროდუქტების ფაქტობრივი სავაჭრო ფასი მეორად ბაზარზე მიმაგრებულია ვალუტის NAV-ზე. არის გარკვეული გადახრა NAV-დან, თუმცა გადახრა არ იქნება ძალიან დიდი. მაგალითად, როდესაც BTC3L-ის NAV არის $1, მეორად ბაზარზე სავაჭრო ფასი შეიძლება იყოს $1.01 ან $0.09. Gate.io ჩამოთვლის ბერკეტირებული ETF პროდუქტების NAV-ს და უახლეს სავაჭრო ფასებს ერთდროულად, რათა მომხმარებლებმა შეამჩნიონ პოტენციური ზარალი ბერკეტის ტოკენების ყიდვის/გაყიდვისას NAV-დან ძალიან გადახრილ ფასებში.

Q12: სად არის 3-ჯერადი ფასის რყევის გაძლიერება ასახული Gate.ios-ის ბერკეტის ETF პროდუქტებში?

ბერკეტული ETF პროდუქტების ფასების რყევები არის ძირითადი ვალუტის ფასის რყევების 3-ჯერადი გაძლიერება, რაც აისახება NAV-ის ცვლილებაზე. მაგალითად, BTC არის BTC3L და BTC3S ძირითადი ვალუტა. BTC-ის ფასი განსაზღვრულ პერიოდში სავაჭრო დღეს (ფასი 00:00 საათზე არის გახსნის ფასი) და შესაბამისი პერიოდის NAV შემდეგია: BTC-ის ფასი იზრდება 1%-ით, BTC3L-ის NAV იზრდება. 3%-ით, BTC3S-ის NAV მცირდება 3%-ით; BTC-ის ფასი ეცემა 1%-ით, BTC3L-ის NAV მცირდება 3%-ით, BTC3S-ის NAV იზრდება 3%-ით.

Q13: როგორ არის გათვლილი ფასის რყევები Gate.ios-ის ბერკეტის ETF პროდუქტებში?

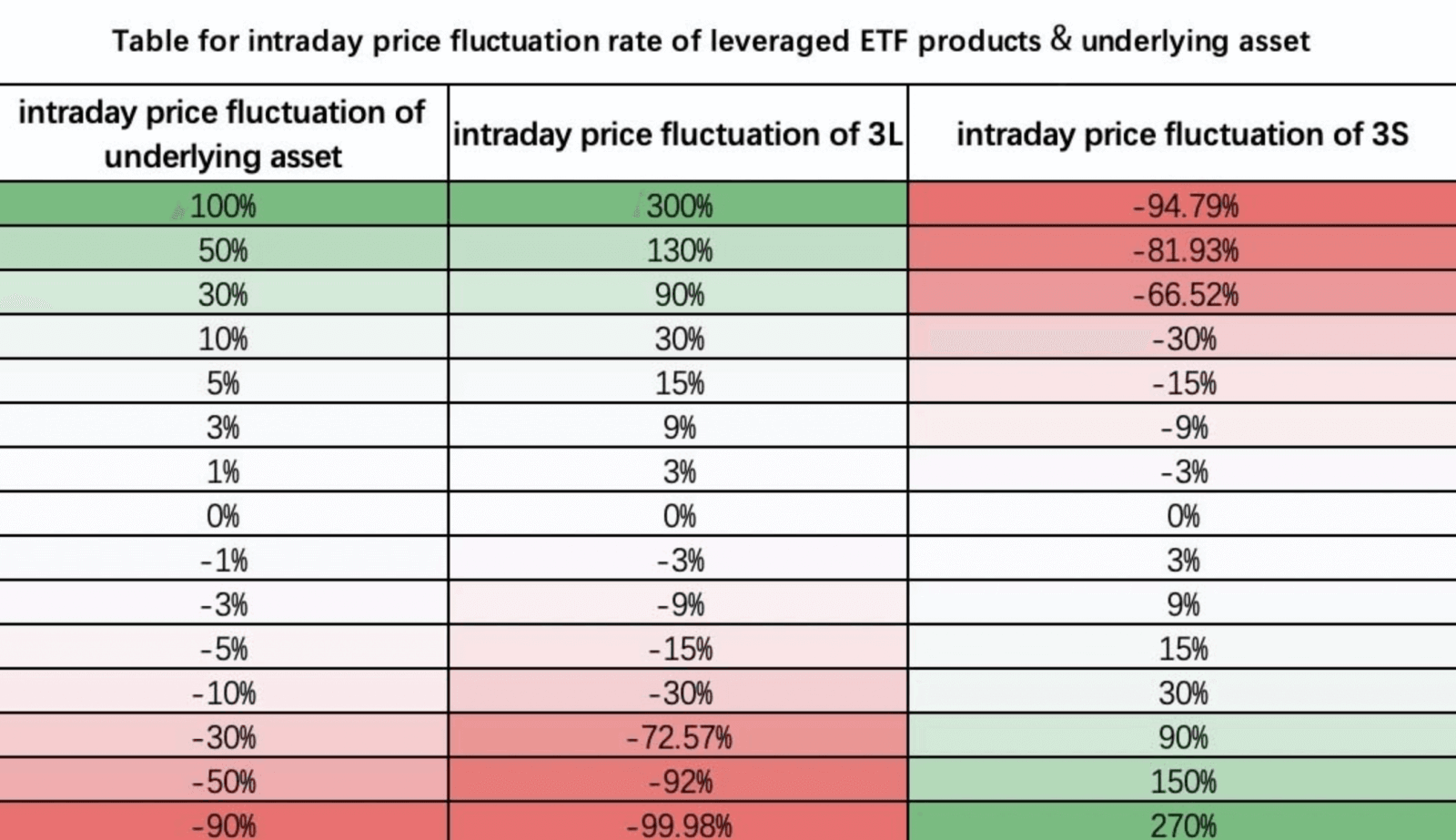

რყევები გამოითვლება NAV-ის საფუძველზე. მაგალითისთვის ავიღოთ შიდადღიური რყევები:

ცხრილი 3L 3S აქტივის საფუძველში მყოფი ლევერიჟირებული ETF პროდუქტების ფასის მერყეობის კურსის ცხრილი

: ზრდის/ამცირებს თუ არა პოზიციის კორექტირების მექანიზმი (რებალანსირება) პოზიციების დაკავების რაოდენობას?

არა. პოზიციის კორექტირება ხდება Gate.io-ს მიერ საკონტრაქტო პოზიციებზე, რათა შენარჩუნდეს ბერკეტების კოეფიციენტი 3-ზე. ვაჭრობის ვალუტის პოზიციების ფლობა არ იცვლება.

ყოველ ჯერზე, როდესაც პოზიციის კორექტირება ხდება, NAV-ის საანგარიშო ბაზა შეიცვლება. მაგალითად: როდესაც პოზიციები რეგულირდება 00:00 საათზე, NAV არის $1, მაშინ წინა გადაწონასწორების წერტილის NAV არის $1. NAV გაანგარიშების მიმდინარე ფორმულა არის $1×{1+ ფასის ცვლილება ძირითადი ვალუტის*მიზანმიმართული ბერკეტის კოეფიციენტის}.

მომდევნო პოზიციის კორექტირებამდე, NAV ყოველთვის ეფუძნება $1-ს და იცვლება ძირითადი ვალუტის რყევების მიხედვით.

თუ არარეგულარული პოზიციის კორექტირება ხდება მაშინ, როდესაც NAV გახდება $0,7, მაშინ კორექტირების შემდეგ, წინა გადაბალანსების წერტილის NAV ხდება $0,7, ხოლო მიმდინარე NAV გამოითვლება როგორც $0,7× (1+ ფასის ცვლილება ძირითადი ვალუტის * მიზნობრივი ბერკეტის კოეფიციენტი ).

Q15: რა არის არარეგულარული რებალანსირება?

ბაზარზე ფასების უკიდურესი რყევების შემთხვევაში, კონტრაქტის ჰეჯირებისა და ლიკვიდაციის თავიდან აცილების მიზნით, დაიწყება არარეგულარული რებალანსირება.

2020 წლის 16 მარტს 10:00 საათამდე Gate.io იღებს ფასის რყევის ტემპს 15% (დადებითი ან უარყოფითი) წინა რებალანსირების პუნქტთან შედარებით, როგორც არარეგულარული რებალანსირების ზღურბლი.

იმის გამო, რომ კრიპტოვალუტის ბაზარი საკმაოდ არასტაბილური იყო და არარეგულარული რებალანსი უფრო ხშირად ხდება. 2020 წლის 16 მარტის 10:00 საათიდან, Gate.io გამოიყენებს ფასის რყევის ტემპს (დადებითი ან უარყოფითი) 20%-იანი ზღვრულად ბოლო გადაბალანსების პუნქტთან შედარებით.

Leveraged ETF პროდუქტების სახელმძღვანელო (თავი II)

რა საბაზრო პირობებისთვის არის გამოყენებული ETF პროდუქტები?

Leveraged ETF პროდუქტებს აქვთ უპირატესობები ცალმხრივ ბაზრებზე. ორმხრივ ბაზრებზე მეტი ხახუნის ხარჯებია.

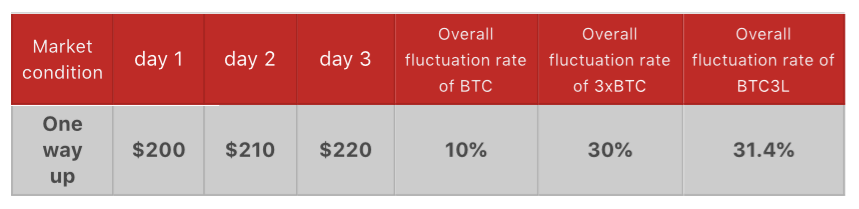

ავიღოთ BTC3L, როგორც მაგალითი, რათა დავაკვირდეთ ბერკეტის მქონე ETF პროდუქტების მომგებიანობას სხვადასხვა საბაზრო პირობებში:*3xBTC ეხება ჩვეულებრივ 3-ჯერადი ბერკეტის BTC_USDT მუდმივ კონტრაქტს

. ETF პროდუქტები უკეთესად მოქმედებენ, ვიდრე ჩვეულებრივი 3-ჯერადი ბერკეტი მუდმივი კონტრაქტები (3xBTC). ქვემოთ მოცემულია, თუ როგორ გამოითვლება მოგება:

პირველ დღეს, ერთი BTC-ის ფასი 200$-დან 210$-მდე იზრდება, რყევების მაჩვენებელი არის +5%. BTC3L-ის NAV (წმინდა აქტივების ღირებულება) ხდება $200(1+5%× 3)=$230;

მეორე დღეს ერთი BTC-ის ფასი 210$-დან 220$-მდე იზრდება, რყევების მაჩვენებელი +4,76%. BTC3L-ის NAV ხდება $230× (1+4.76%× 3)=262.84$;

დასასრულს, რყევების მაჩვენებელი ამ 2 დღეში არის ($262.84 - $200)/$200*100% = 31.4%, რაც 30% -ზე მეტია.

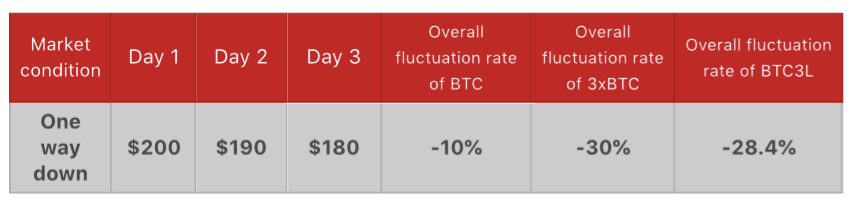

l ცალმხრივი ბაზარი: ცალმხრივი ქვევით

„ერთი გზა ქვემოთ“ სცენარის მიხედვით, ზარალი, რომელიც წარმოიქმნება ETF-ის ბერკეტის შემცველი პროდუქტებით ვაჭრობით, ნაკლებია, ვიდრე საკონტრაქტო ვაჭრობის შედეგად. ქვემოთ მოცემულია ზარალის გაანგარიშება:

BTC-ის ფასი პირველ დღეს 5%-ით ეცემა. BTC3L-ის NAV ხდება: $200 (1-5%×3)=$170;

მეორე დღეს ფასი ისევ ეცემა და რყევის მაჩვენებელი -5,26%. BTC3L-ის NAV ხდება $170 (1-5.26%×3)=$143.17;

საერთო რყევების მაჩვენებელი ამ 2 დღეში არის ($143,17 - $200)/ $200*100%= -28,4%, რაც მეტია -30%.

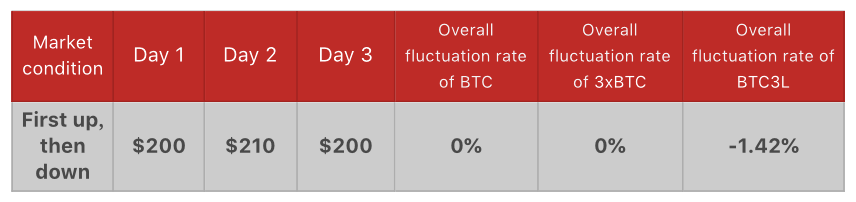

l ორმხრივი ბაზარი: ჯერ მაღლა, შემდეგ ქვევით

თუ BTC-ის ფასი ჯერ მოიმატებს, შემდეგ ისევ იმავე დონეზე დაეცემა, მაშინ ბერკეტი ETF პროდუქტებს არ აქვთ რაიმე უპირატესობა მუდმივ კონტრაქტებთან შედარებით.

პირველ დღეს ერთი BTC-ის ფასი 200$-დან 210$-მდე იზრდება, რყევების მაჩვენებელი +5%. BTC3L-ის NAV ხდება $200(1+5%× 3)=$230;

მეორე დღეს ფასი 210 დოლარიდან ისევ 200 დოლარამდე ეცემა, რყევის მაჩვენებელი -4,76%. BTC3L-ის NAV ხდება $230(1-4.76%× 3)=$197.16;

საერთო რყევების მაჩვენებელი ამ 2 დღეში არის ($197,16 - $200)/ $200*100%=-1,42%, რაც 0%-ზე ნაკლებია.

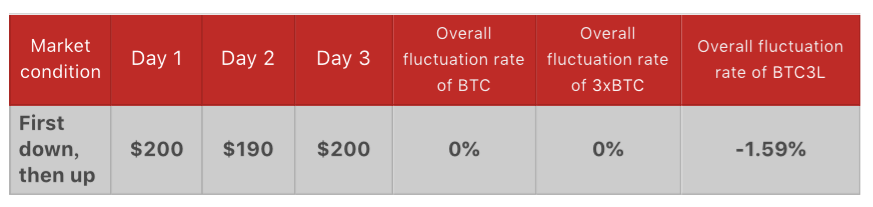

l ორმხრივი ბაზარი: ჯერ ქვევით, შემდეგ ზემოთ

ზემოთ აღწერილი სცენარის მსგავსად, თუ ფასი ჯერ იკლებს, შემდეგ ავა ზუსტად იმავე დონეზე, ბერკეტული ETF პროდუქტები არ არის იდეალური ინვესტიცია.

პირველ დღეს BTC-ის ფასი 5%-ით ეცემა. BTC3L-ის NAV ხდება $200 (1-5%×3)=$170;

მეორე დღეს ფასი 190 დოლარიდან 200 დოლარამდე იზრდება. რყევების მაჩვენებელია +5,26%. BTC3L-ის NAV ხდება $170 (1+5.26%× 3)=196.83$;

საერთო რყევების მაჩვენებელი ამ 2 დღეში არის ($196,83- $200)/ $200*100%=-1,59%, რაც 0%-ზე ნაკლებია.

გთხოვთ, გაფრთხილდეთ: ბერკეტული ETF პროდუქტები არის ფინანსური წარმოებულები მაღალი რისკებით. ეს სტატია უნდა ჩაითვალოს მხოლოდ მოკლე ანალიზად, ყოველგვარი საინვესტიციო რჩევის ნაცვლად. მომხმარებლებს ვაჭრობამდე უნდა ჰქონდეთ საფუძვლიანი გააზრება პროდუქტებისა და მათი რისკების შესახებ.