Gebruikte tokens in Gate.io

Over hefboomtokens

Gate.io heeft ETF-tokens met hefboomwerking geïntroduceerd. Het enige verschil tussen hefboomtokens en traditionele tokens is dat hefboomtokens hefboomeigenschappen hebben. Alle leveraged tokens hebben tegenhangers op de spothandelsmarkt. ETF-producten worden afgedekt en beheerd op basis van eeuwigdurende contracten. Er wordt een dagelijkse beheervergoeding van 0,1% in rekening gebracht. (Het tarief van de beheervergoeding varieert afhankelijk van de werkelijke kosten. Raadpleeg de Aankondigingen voor de meest recente informatie). Beheervergoedingen compenseren kosten zoals contractafhandelingskosten en financieringskosten, terwijl contractfinancieringskosten niet in rekening worden gebracht. Door optimalisatie van het kapitaalbeheer worden de werkelijke hefboomkosten en risico's van gebruikers verminderd.

Gebruikers hoeven geen onderpand te verpanden bij het verhandelen van tokens met hefboomwerking, maar ETF's zullen dagelijkse beheerkosten van 0,1% in rekening brengen (beheerkosten worden geïnd uit beheerfondsen en worden niet direct weerspiegeld in de transacties van de gebruikers). Hefboomtokens komen in wezen overeen met eeuwigdurende contracten, die ook gemakkelijk kunnen worden opgevat als spothandel. Vergeleken met directe deelname aan eeuwigdurende contracthandel, streven leveraged tokens ernaar het kapitaalbeheer te optimaliseren om de werkelijke leverage-kosten en risico's van gebruikers te verminderen. Leveraged tokens worden nog steeds gecategoriseerd als producten met een hoog risico. Zorg ervoor dat u de risico's begrijpt voordat u met hefboomtokens handelt.

ETF leveraged tokens

3L: 3-time leveraged long bullish token

Voorbeeld: ETH3L is het 3-time leveraged long bullish ETH-token.

3S: 3-voudig leveraged short bearish token

Voorbeeld: ETH3S is het 3-time leveraged short bearish ETH-token.

Mechanisme voor positieaanpassing van tokens met hefboomwerking

Wanneer ETF-producten de winst en het verlies volgen en de hefboomwerking elke dag weer aanpassen aan de beoogde hefboomwerking, zullen er posities worden geopend als er winst wordt gemaakt; als er verliezen zijn, worden de posities verkleind. Er is geen onderpand nodig voor de handel in tokens met hefboomwerking. Door het eenvoudig kopen en verkopen van leveraged tokens kunnen gebruikers leveraged winsten genereren, net als bij margehandel.

Regels voor 3X ETF met hefboomwerking 1.

Onregelmatige herbalancering: Wanneer de real-time hefboomratio groter is dan 3, zal een onregelmatige herbalancering worden geactiveerd en zal het positieaanpassingsmechanisme de hefboomratio aanpassen naar 2,3.

2. Regelmatig opnieuw in evenwicht brengen: elke dag 00:00 UTC+8 is de normale tijd voor opnieuw in evenwicht brengen. Wanneer de realtime hefboomratio onder de 1,8 of boven de 3 komt, of de fluctuatiesnelheid (berekend met de contractindexprijs) groter is dan 1% (vanwege een aanzienlijke stijging of daling van de prijs van de onderliggende valuta in de afgelopen 24 uur), wordt de positie Het aanpassingsmechanisme zal de hefboomratio aanpassen naar 2,3.

3. De ETF met drievoudige hefboomwerking heeft in de praktijk een beoogde hefboomwerking van 2,3 keer, in een poging om de marktschommelingen te verlagen en de frictiekosten op de lange termijn te minimaliseren. Op een eenzijdige markt lijken ETF-producten goed te presteren, omdat de gemaakte winst zal worden gebruikt om meer posities toe te voegen en stop-loss zal worden geactiveerd wanneer verliezen worden geleden, maar de frictiekosten kunnen ernstig zijn als gevolg van marktschommelingen. Daarom zijn ETF-producten goed voor hedging op de korte termijn in plaats van voor het vasthouden op de lange termijn.

Regels voor 5X ETF met

hefboomwerking 1. Onregelmatige herbalancering: wanneer de real-time hefboomratio hoger is dan 7, wordt een onregelmatige herbalancering geactiveerd en zal het positieaanpassingsmechanisme de hefboomratio aanpassen naar 5. 2.

Regelmatige herbalancering: 00:00UTC+8 elke dag is de reguliere herbalanceringstijd. Wanneer de realtime hefboomratio onder de 3,5 of boven de 7 komt, of de fluctuatiesnelheid (berekend met de contractindexprijs) groter is dan 1% (vanwege een aanzienlijke stijging of daling van de prijs van de onderliggende valuta in de afgelopen 24 uur), wordt de positie Het aanpassingsmechanisme zal de hefboomratio aanpassen naar 5.

3. De intrinsieke waarde van ETF-producten met 5 keer hefboomwerking is extra kwetsbaar voor de prijsveranderingen van de onderliggende valuta. Logischerwijs vindt onregelmatige en regelmatige herbalancering vaker plaats bij ETF-producten met vijfvoudige hefboomwerking, die ook meer last hebben van wrijving dan ETF-producten met drievoudige hefboomwerking en alleen goed zijn voor hedging op de korte termijn. Voordat u in ETF-producten met hefboomwerking belegt, dient u zich te informeren over de verschillen tussen 5X en 3X hefboomtokens en een verstandige keuze te maken.

Voordelen van leveraged tokens

Vrij van liquidatie

Leveraged tokens zijn in wezen tokenparen op de spotmarkt en zijn daarom vrij van liquidatie. Zelfs als de prijs van een hefboomtoken daalt van 100USD naar 1 USD, zal de hoeveelheid die de handelaar in bezit heeft niet veranderen. Als er aanzienlijke verliezen zijn geleden, kan dit het automatische positiereductiemechanisme activeren. Slechts in zeldzame gevallen kan de prijs van leveraged tokens de 0 benaderen.

Geen onderpand nodig

Bij conventionele margehandel is onderpand een must voor handelaren om leveraged winsten te genereren, wat kan worden bereikt door leveraged tokens te verhandelen zonder onderpand. Er wordt een bepaalde beheervergoeding in rekening gebracht.

Het storten en opnemen van ETF-leveragetokens is nog niet mogelijk.

Automatische winstsamenstelling en automatische positiereductie

Wanneer er een eenzijdige stijging op de markt is, kunnen 3X-leveragetokens meer winst genereren dan conventionele margehandel met 3X-hefboomwerking. De reden hiervoor is dat de gemaakte winst automatisch wordt gebruikt om meer leveraged tokens te kopen om meer winst te genereren. Wanneer de markt daalt, zal er geen liquidatie plaatsvinden en zal in plaats daarvan automatische positievermindering worden geactiveerd om verliezen te stoppen.

Nadelen van leveraged tokens

Hoog risico

Leveraged tokens zijn nieuwe producten met leveraged eigenschappen, die aanzienlijke risico's met zich meebrengen.

Niet geschikt voor langetermijninvesteringen

Hefboomtokens zijn alleen geschikt voor professionele beleggers om te gebruiken voor het afdekken van risico's of voor eenzijdige marktinvesteringen op de korte termijn. Ze zijn niet geschikt voor investeringen op middellange en lange termijn. Vanwege het bestaan van het positie-aanpassingsmechanisme is het risico van het langdurig vasthouden van hefboomtokens extreem hoog. Hoe langer de houdtijd, hoe groter de volatiliteit en frictiekosten.

Fondsbeheerkosten

De financieringskosten van eeuwigdurende contracten worden betaald tussen handelaren aan weerszijden van het contract, maar bij het verhandelen van hefboomtokens wordt een vast dagelijks tarief voor beheerkosten in rekening gebracht: er wordt een dagelijkse beheervergoeding van 0,1% in rekening gebracht.

Alle bovenstaande inhoud is geen beleggingsadvies. Leveraged tokens zijn producten met een hoog risico. Zorg ervoor dat u de risico's goed begrijpt voordat u met hefboomtokens handelt.

Wees gewaarschuwd:

de cryptocurrency-markt is volatiel. 3X en 5X ETF-producten met hefboomwerking zullen de prijsvolatiliteit vergroten en een groter risico op verlies met zich meebrengen. Zorg ervoor dat u de risico's in detail begrijpt en verstandig handelt. Door regelmatige en onregelmatige positieaanpassingen is het stijgen en dalen over een bepaalde periode niet altijd het beoogde hefboomeffect. ETF-producten worden afgedekt via eeuwigdurende contracten. Als er winst wordt gemaakt, worden er posities geopend; als er verliezen zijn, worden de posities verkleind. ETF-producten volgen dagelijks de winst en het verlies en passen de hefboomwerking weer aan naar de beoogde hefboomwerking. De wrijvingskosten kunnen in een fluctuerende markt behoorlijk oplopen. Vanwege het positieaanpassingsmechanisme en de kosten voor het aanhouden van posities zijn ETF-producten met hefboomwerking geen goede langetermijnbelegging. Grote prijsschommelingen en hoge risico’s zijn kenmerken van ETF-producten. Investeer alstublieft zorgvuldig.

Gids voor hefboom-ETF-producten (hoofdstuk I)

Vraag 1: Wat zijn ETF-producten met hefboomwerking?

Leveraged tokens zijn vergelijkbaar met conventionele ETC-producten op de aandelenmarkt. Ze volgen de prijsschommelingen van het gegeven doelactief.

Deze prijsschommelingen zijn ongeveer 3 tot 5 maal groter dan die van de markt voor onderliggende activa. Anders dan bij conventionele margehandel hoeven gebruikers geen onderpand te verpanden bij het verhandelen van leveraged tokens.

Gebruikers kunnen het doel van handelen op marge bereiken door eenvoudigweg hefboomtokens te kopen en verkopen.

Elk ETF-product met hefboomwerking komt overeen met een contractpositie, die wordt beheerd door fondsbeheerders.

Door gebruik te maken van ETF-producten met hefboomwerking kunt u eenvoudig uw eigen beleggingsportefeuille met constante hefboomwerking opbouwen zonder dat u de specifieke mechanismen hoeft te leren kennen.

Vraag 2: Wat is de onderliggende waarde?

A: De naam van een ETF-product met hefboomwerking bestaat uit de naam van de onderliggende waarde en de hefboomratio. De onderliggende waarde van BTC3L en BTC3S is bijvoorbeeld BTC.

Vraag 3: Hoeveel bedraagt het totale volume aan ETF-producten?

Net als eeuwigdurende contracten zijn ETF-producten met hefboomwerking financiële derivaten en geen typische crypto-tokens. Er is dus geen "totaal volume" of "verbrand volume" voor ETF-producten met hefboomwerking.

Vraag 4: Hoe versterken ETF-producten met hefboomwerking de winst?

ETF-producten met hefboomwerking versterken verliezen en winsten door de prijsschommelingen te versterken. Stel dat na positie-aanpassing de prijs van BTC met 5% stijgt (zonder rekening te houden met de mogelijkheid dat er een onregelmatige herbalancering wordt geactiveerd), zal de prijs van BTC3L met 15% stijgen en zal BTC3S met 15% dalen.

margehandel

?

is het vergroten van winsten en verliezen door margeleningen toe te voegen aan de totale investering. De hefboomratio vermenigvuldigt het volume aan activa dat een gebruiker aanhoudt. Leveraged ETF-producten versterken de winsten door de prijsschommelingen van de prijs van de onderliggende activa te versterken. De hefboomratio wordt weerspiegeld in de prijsschommelingen. 2. Leveraged ETF-producten vereisen niet dat handelaren onderpand verpanden of leningen lenen. Er is geen risico op liquidatie bij het verhandelen van leveraged tokens.

Vraag 6: Waarin verschillen leveraged ETF-producten van eeuwigdurende contracten?

1. Voor het verhandelen van ETF-producten met hefboomwerking is geen onderpand vereist en is er geen sprake van liquidatie. 2. Vaste hefboomratio: De werkelijke hefboomwerking in het eeuwigdurende contract varieert afhankelijk van de fluctuatie van de positiewaarde. Posities van ETF-producten met hefboomwerking worden dagelijks aangepast. De hefboomratio blijft bijna altijd tussen 3 en 5.

Vraag 7: Waarom zijn ETF-producten met hefboomwerking vrij van liquidatie?

Fondsbeheerders van Gate.io passen futuresposities dynamisch aan, zodat ETF-producten met hefboomwerking gedurende een bepaalde periode een vaste hefboomratio kunnen behouden. Wanneer ETF-producten met hefboomwerking winstgevend zijn, zullen de posities direct na de positie-aanpassing worden vergroot. Bij verlies worden de posities afgebouwd, zodat het risico op liquidatie wordt geëlimineerd. Let op: Positieaanpassing is bedoeld om de contractposities achter de ETF-producten aan te passen. De valutaposities van handelaren veranderen niet.

Vraag 8: Wanneer zijn positieaanpassingen gepland?

Voor 3X ETF-producten met hefboomwerking: 1. Onregelmatige herbalancering: wanneer de real-time hefboomratio groter is dan 3, wordt een onregelmatige herbalancering geactiveerd en zal het positieaanpassingsmechanisme de hefboomratio aanpassen naar 2,3. 2. Regelmatig opnieuw in evenwicht brengen: elke dag 00:00 UTC+8 is de normale tijd voor opnieuw in evenwicht brengen. Wanneer de realtime hefboomratio onder de 1,8 of boven de 3 komt, of de fluctuatiesnelheid (berekend met de contractindexprijs) groter is dan 1% (vanwege een aanzienlijke stijging of daling van de prijs van de onderliggende valuta in de afgelopen 24 uur), wordt de positie Het aanpassingsmechanisme zal de hefboomratio aanpassen naar 2,3.

Voor 5X ETF-producten met hefboomwerking: 1. Onregelmatige herbalancering: wanneer de real-time hefboomratio groter is dan 7, wordt een onregelmatige herbalancering geactiveerd en zal het positieaanpassingsmechanisme de hefboomratio aanpassen naar 5. 2. Regelmatige herbalancering: 00:00UTC+8 elke dag is de reguliere herbalanceringstijd. Wanneer de realtime hefboomratio onder de 3,5 of boven de 7 komt, of de fluctuatiesnelheid (berekend met de contractindexprijs) groter is dan 1% (vanwege een aanzienlijke stijging of daling van de prijs van de onderliggende valuta in de afgelopen 24 uur), wordt de positie Het aanpassingsmechanisme zal de hefboomratio aanpassen naar 5.

Vraag 9: Waarom zijn er beheervergoedingen?

Bij Gate.ios 3S- en 5S ETF-producten wordt een dagelijkse beheervergoeding van 0,1% in rekening gebracht. De dagelijkse beheervergoeding omvat alle kosten die worden gemaakt door het verhandelen van tokens met hefboomwerking, inclusief administratiekosten van contracttransacties, financieringskosten en frictiekosten als gevolg van prijsverschillen bij het openen posities, enz.

De dagelijkse beheervergoeding van 0,03% die in de ETF-producten van FTX in rekening wordt gebracht, omvat geen van de hierboven genoemde vergoedingen. Sinds ETF-producten voor het eerst op Gate.io werden gelanceerd, zijn de beheerkosten die Gate.io in ETF-producten in rekening brengt, niet in staat alle kosten te dekken, waarbij de administratiekosten bij spothandel buiten beschouwing worden gelaten. Gate.io blijft de extra kosten voor gebruikers betalen in plaats van deze af te trekken van de intrinsieke waarde (NAV).

Binnenkort zal Gate.io producten lanceren zoals gecombineerde ETF-producten en omgekeerde ETF-producten met een lage hefboomwerking. Door unieke technische optimalisatie kunnen ze de kosten aanzienlijk verlagen, de handel eenvoudiger maken en de beheerkosten verlagen.

V10: Waarom wordt de intrinsieke waarde van ETF-producten die eindigen op "BULL" en "BEAR" niet weergegeven?

De ETF-producten die eindigen op "BULL" en "BEAR" worden niet beheerd door Gate.io. Gate.io biedt alleen spothandeldiensten en kan de NAV niet in realtime weergeven. Zorg ervoor dat u de risico's volledig begrijpt voordat u in ETF-producten handelt. De afwijking tussen de handelsprijzen en de NAV kan groter zijn dan verwacht vanwege onvoldoende liquiditeit in de markt. BULL- en Bear-producten worden binnenkort van Gate.io verwijderd. Voor meer informatie over deze producten kunt u de producthandleidingen van FTX raadplegen.

Vraag 11: Wat is de intrinsieke waarde (NAV)?

De nettovermogenswaarde vertegenwoordigt de nettomarktwaarde van de valuta-entiteit. De formule voor het berekenen van NAV: Netto-inventariswaarde (NAV) = NAV van het vorige herbalanceringspunt (1+prijsverandering van de onderliggende valutagerichte hefboomratio)

Opmerking: NAV op het vorige herbalanceringspunt verwijst naar de NAV van de posities na de laatste positie aanpassing.

De werkelijke handelsprijs van ETF-producten met hefboomwerking op de secundaire markt is verankerd in de intrinsieke waarde van de valuta. Er is een zekere afwijking ten opzichte van de NAV, al zal de afwijking niet te groot zijn. Wanneer de NAV van BTC3L bijvoorbeeld $1 is, kan de handelsprijs op de secundaire markt $1,01 of $0,09 zijn. Gate.io vermeldt tegelijkertijd de intrinsieke waarde van ETF-producten met hefboomwerking en de meest recente handelsprijzen, zodat gebruikers het potentiële verlies kunnen opmerken bij het kopen/verkopen van tokens met hefboomwerking tegen prijzen die te veel afwijken van de intrinsieke waarde.

Vraag 12: Waar wordt de drievoudige prijsfluctuatie precies weerspiegeld in Gate.ios-ETF-producten met hefboomwerking?

De prijsschommelingen van ETF-producten met hefboomwerking zijn de drievoudige versterking van de prijsschommelingen van de onderliggende valuta, wat wordt weerspiegeld in de verandering van de NAV. BTC is bijvoorbeeld de onderliggende valuta van BTC3L en BTC3S. De prijs van BTC in een bepaalde periode op een handelsdag (de prijs om 00:00 uur is de openingskoers) en de NAV van de overeenkomstige periode zijn als volgt: De prijs van BTC stijgt met 1%, de NAV van BTC3L stijgt met 3% daalt de NAV van BTC3S met 3%; De prijs van BTC daalt met 1%, de NAV van BTC3L daalt met 3%, de NAV van BTC3S stijgt met 3%.

Vraag 13: Hoe worden de prijsschommelingen berekend in Gate.ios-ETF-producten met hefboomwerking?

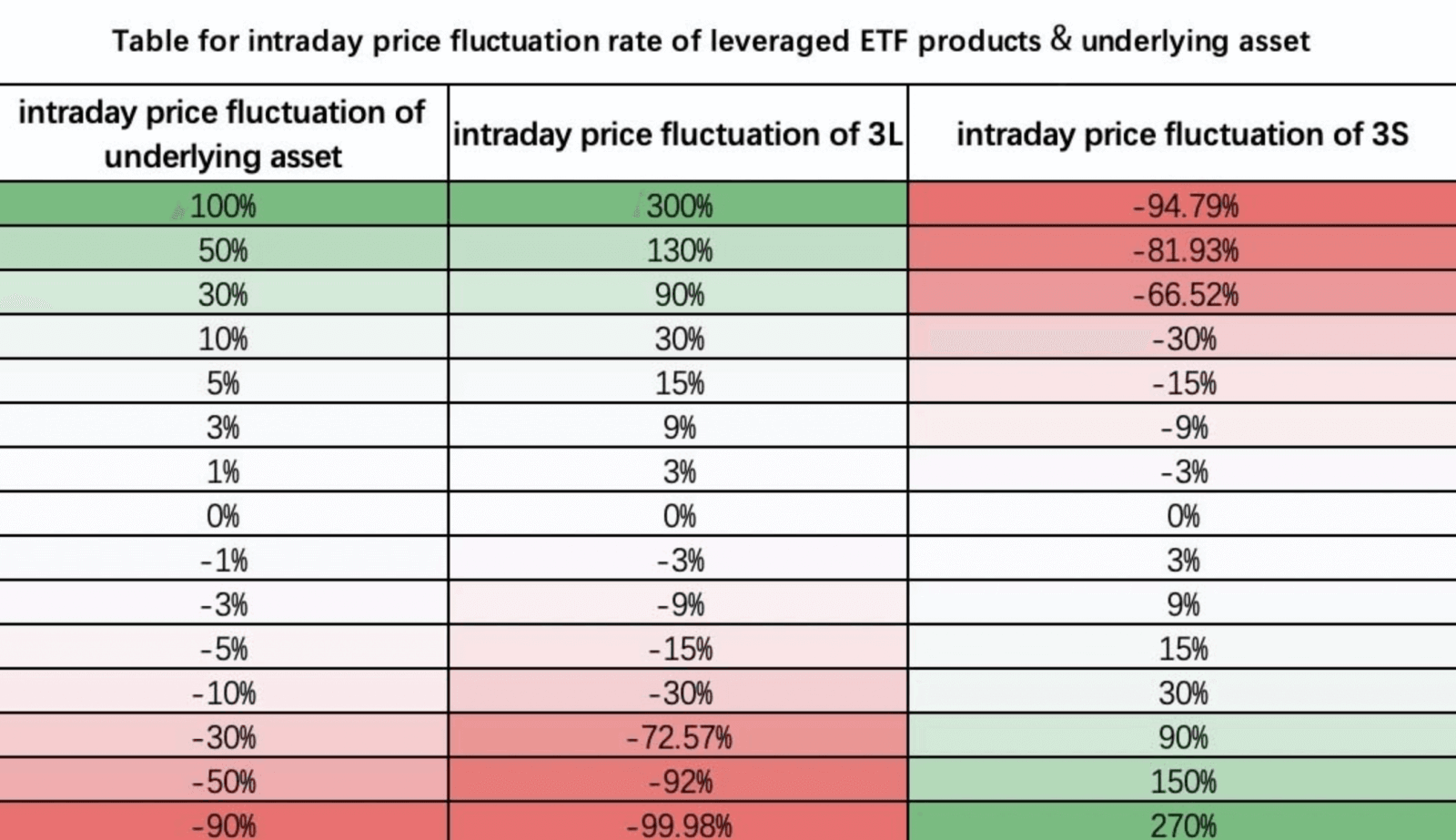

De schommelingen worden berekend op basis van de NAV. Laten we de intraday-schommelingen als voorbeeld nemen:

Tabel voor de intraday-prijsschommelingen van ETF-producten met hefboomwerking die ten grondslag liggen aan activa 3L 3S

Q14: Verhoogt/verlaagt het positieaanpassingsmechanisme (herbalancering) het aantal aangehouden posities?

Nee. Gate.io maakt positieaanpassingen aan de contractposities om de hefboomratio op 3 te houden. Positieposities van de verhandelde valuta veranderen niet.

Elke keer dat een positie wordt aangepast, verandert de berekeningsgrondslag van de NAV. Bijvoorbeeld: wanneer de posities om 00:00 uur worden aangepast, is de NAV $1, en vervolgens is de NAV van het vorige herbalanceringspunt $1. De huidige NAV-berekeningsformule is $1×{1+ prijsverandering van de onderliggende valuta*gerichte hefboomratio}.

Vóór de volgende positieaanpassing is de NAV altijd gebaseerd op €1 en verandert deze met de schommelingen van de onderliggende valuta.

Als er een onregelmatige positieaanpassing wordt geactiveerd wanneer de NAV $0,7 wordt, wordt na de aanpassing de NAV van het vorige herbalanceringspunt $0,7, en wordt de huidige NAV berekend als $0,7×(1+ prijsverandering van de onderliggende valuta* beoogde hefboomratio ).

Vraag 15: Wat is onregelmatige herbalancering?

In het geval van extreme prijsschommelingen op de markt zal, om contractafdekking en liquidatie te voorkomen, een onregelmatige herbalancering in gang worden gezet.

Vóór 10.00 uur op 16 maart 2020 hanteert Gate.io een prijsfluctuatiepercentage van 15% (positief of negatief) vergeleken met het vorige herbalanceringspunt als de onregelmatige herbalanceringsdrempel.

Omdat de cryptocurrency-markt behoorlijk volatiel is geweest en er vaker sprake is van onregelmatige herbalancering. Vanaf 16 maart 2020 om 10.00 uur gebruikt Gate.io als drempel een prijsfluctuatiepercentage (positief of negatief) van 20% ten opzichte van het laatste herbalanceringspunt.

Gids voor hefboom-ETF-producten (hoofdstuk II)

Voor welke marktomstandigheden zijn hefboom-ETF-producten bedoeld?

Leveraged ETF-producten hebben voordelen in eenzijdige markten. Er zijn meer frictiekosten op tweezijdige markten. Laten we BTC3L als voorbeeld nemen om de winstgevendheid van ETF-producten met hefboomwerking onder verschillende marktomstandigheden te observeren:*3xBTC verwijst naar conventioneel 3-voudig BTC_USDT eeuwigdurend contract met hefboomwerking.

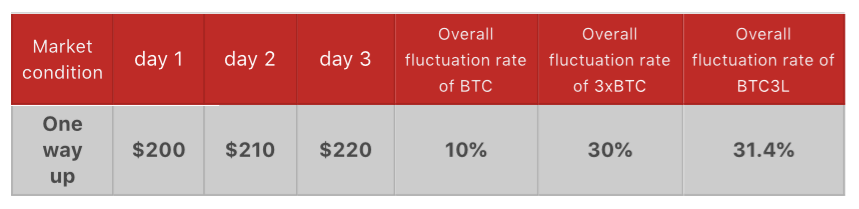

l Eenzijdige markt:

eenrichtingsverkeer ETF-producten presteren beter dan conventionele eeuwigdurende contracten met drievoudige hefboomwerking (3xBTC). Hieronder ziet u hoe de winst wordt berekend:

Op de eerste dag stijgt de prijs voor één BTC van $200 naar $210, de fluctuatiesnelheid is +5%. De NAV (intrinsieke waarde) van BTC3L wordt $200(1+5%× 3)=$230;

Op de tweede dag stijgt de prijs voor één BTC van $210 naar $220, de fluctuatiesnelheid is +4,76%. De intrinsieke waarde van BTC3L wordt $230× (1+4,76%× 3)=$262,84;

Concluderend is het fluctuatiepercentage in deze twee dagen ($262,84 - $200)/$200*100% = 31,4%, wat groter is dan 30%.

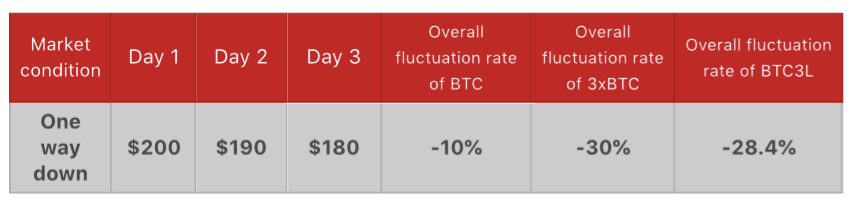

l Eenzijdige markt: één richting naar beneden

In het "één richting naar beneden"-scenario is het verlies dat wordt geleden bij het handelen in ETF's met hefboomwerking kleiner dan bij contracthandel. Hieronder ziet u hoe het verlies wordt berekend:

De prijs van BTC daalt met 5% op de eerste dag. De NAV van BTC3L wordt: $200 (1-5%×3)=$170;

De prijs daalt opnieuw op de tweede dag en de fluctuatievoet bedraagt -5,26%. De intrinsieke waarde van BTC3L wordt $170 (1-5,26%×3)=$143,17;

Het totale fluctuatiepercentage in deze twee dagen is ($143,17 - $200)/$200*100%= -28,4%, wat groter is dan -30%.

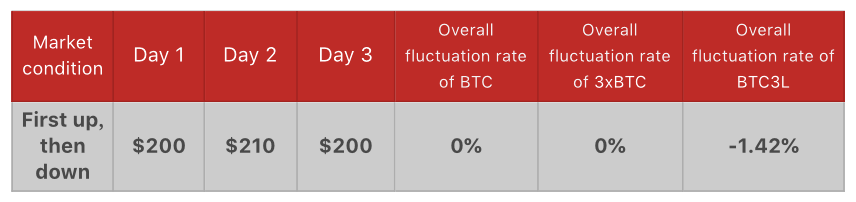

l Tweezijdige markt: eerst omhoog, dan omlaag

Als de prijs van BTC eerst stijgt en vervolgens weer op hetzelfde niveau valt, bieden ETF-producten met hefboomwerking geen enkel voordeel ten opzichte van eeuwigdurende contracten.

Op de eerste dag stijgt de prijs voor één BTC van $200 naar $210, de fluctuatiesnelheid is +5%. De NAV van BTC3L wordt $200(1+5%× 3)=$230;

Op de tweede dag daalt de prijs van $210 terug naar $200, de fluctuatiesnelheid is -4,76%. De intrinsieke waarde van BTC3L wordt $230(1-4,76%× 3)=$197,16;

Het totale fluctuatiepercentage in deze twee dagen is ($197,16 - $200)/$200*100%=-1,42%, wat minder is dan 0%.

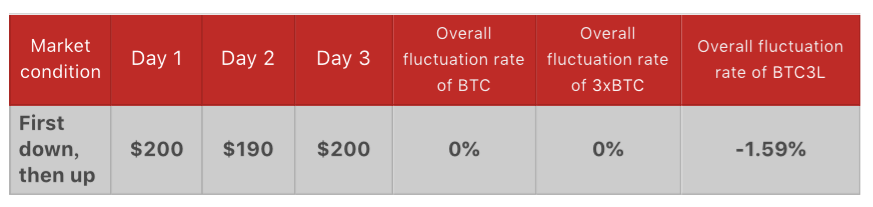

l Tweezijdige markt: eerst omlaag, dan omhoog

Hetzelfde als in het hierboven beschreven scenario: als de prijs eerst daalt en vervolgens naar precies hetzelfde niveau stijgt, zijn ETF-producten met hefboomwerking geen ideale belegging.

Op de eerste dag daalt de prijs van BTC met 5%. De NAV van BTC3L wordt $200 (1-5%×3)=$170;

Op de tweede dag stijgt de prijs weer van $190 naar $200. Het fluctuatiepercentage bedraagt +5,26%. De intrinsieke waarde van BTC3L wordt $170 (1+5,26%× 3)=$196,83;

Het totale fluctuatiepercentage in deze twee dagen is ($196,83-$200)/$200*100%=-1,59%, wat minder is dan 0%.

Wees gewaarschuwd: ETF-producten met hefboomwerking zijn financiële derivaten met hoge risico's. Dit artikel mag alleen worden beschouwd als een korte analyse in plaats van als beleggingsadvies. Gebruikers moeten een grondig inzicht hebben in de producten en hun risico's voordat ze handelen.