Token con leva in Gate.io

Informazioni sui token a leva

Gate.io ha introdotto i token con leva ETF. L'unica differenza tra i token con leva e i token tradizionali è che i token con leva hanno proprietà con leva. Tutti i token con leva hanno controparti sul mercato del trading spot. I prodotti ETF sono coperti e gestiti con contratti perpetui. Viene addebitata una commissione di gestione giornaliera dello 0,1%. (L'importo della commissione di gestione varia in base al costo effettivo. Per le informazioni più recenti, fare riferimento agli Annunci). Le commissioni di gestione compensano costi quali le commissioni di gestione del contratto e le commissioni di finanziamento, mentre le commissioni di finanziamento del contratto non vengono addebitate. Attraverso l'ottimizzazione della gestione del capitale, le spese effettive di leva finanziaria e i rischi degli utenti vengono ridotti.

Gli utenti non devono impegnare garanzie collaterali quando negoziano token con leva, ma gli ETF dovranno sostenere commissioni di gestione giornaliere dello 0,1% (le commissioni di gestione vengono raccolte dai fondi di gestione e non si riflettono direttamente nelle operazioni degli utenti). I token con leva corrispondono essenzialmente a contratti perpetui, che possono essere comodamente intesi anche come trading spot. Rispetto alla partecipazione diretta alla negoziazione di contratti perpetui, i token con leva si sforzano di ottimizzare la gestione del capitale per ridurre le spese e i rischi effettivi della leva finanziaria degli utenti. I token con leva sono ancora classificati come prodotti ad alto rischio. Assicurati di comprendere i rischi prima di scambiare token con leva.

Token ETF con leva

3L: token rialzista lungo con leva a 3 volte

Esempio: ETH3L è il token ETH lungo rialzista con leva a 3 volte.

3S: token ribassista short con leva a 3 volte

Esempio: ETH3S è il token ETH short ribassista con leva a 3 volte.

Meccanismo di adeguamento della posizione dei token con leva

Quando i prodotti ETF seguono profitti e perdite e adeguano la leva finanziaria alla leva target ogni giorno, se vengono realizzati profitti, le posizioni verranno aperte; se ci sono perdite, le posizioni verranno ridotte. Non è necessaria alcuna garanzia per il trading di token con leva. Attraverso il semplice acquisto e la vendita di token con leva, gli utenti possono generare guadagni con leva, proprio come nel trading a margine.

Regole per l'ETF con leva 3X

1.Ribilanciamento irregolare: quando il rapporto di leva in tempo reale supera 3, verrà attivato un ribilanciamento irregolare e il meccanismo di aggiustamento della posizione regolerà il rapporto di leva a 2,3.

2.Ribilanciamento regolare: 00:00UTC+8 di ogni giorno è l'orario di ribilanciamento regolare. Quando il rapporto di leva finanziaria in tempo reale scende al di sotto di 1,8 o al di sopra di 3, o il tasso di fluttuazione (calcolato con il prezzo dell'indice del contratto) supera l'1% (a causa di un aumento o una diminuzione significativa del prezzo della valuta sottostante nelle ultime 24 ore), la posizione meccanismo di aggiustamento modificherà il coefficiente di leva finanziaria a 2,3.

3. L'ETF con leva tripla ha in pratica una leva mirata di 2,3 volte, nel tentativo di ridurre il tasso di fluttuazione del mercato e ridurre al minimo i costi di attrito a lungo termine. In un mercato unilaterale, poiché i profitti realizzati verranno utilizzati per aggiungere più posizioni e lo stop-loss verrà attivato quando si subiscono perdite, i prodotti ETF sembrerebbero funzionare bene, ma i costi di attrito possono essere gravi a causa delle fluttuazioni del mercato. Pertanto, i prodotti ETF sono utili per la copertura a breve termine anziché per il mantenimento a lungo termine.

Regole per ETF con leva 5X

1.Ribilanciamento irregolare: quando il rapporto di leva in tempo reale supera 7, verrà attivato il ribilanciamento irregolare e il meccanismo di aggiustamento della posizione regolerà il rapporto di leva a 5.

2.Ribilanciamento regolare: 00:00UTC+8 ogni giorno è il tempo di riequilibrio regolare. Quando il rapporto di leva finanziaria in tempo reale scende al di sotto di 3,5 o al di sopra di 7, o il tasso di fluttuazione (calcolato con il prezzo dell'indice del contratto) supera l'1% (a causa di un aumento o una diminuzione significativa del prezzo della valuta sottostante nelle ultime 24 ore), la posizione Il meccanismo di aggiustamento regolerà il rapporto di leva finanziaria a 5.

3. Il valore patrimoniale netto dei prodotti ETF con leva a 5 volte è estremamente vulnerabile alle variazioni di prezzo della valuta sottostante. Logicamente, il ribilanciamento irregolare e regolare avviene più frequentemente per i prodotti ETF con leva a 5 volte, che soffrono anche maggiormente di attriti rispetto ai prodotti ETF con leva a 3 volte e sono utili solo per la copertura a breve termine. Prima di investire in prodotti con leva ETF, informati sulle differenze tra i token con leva 5X e 3X e scegli saggiamente.

Vantaggi dei token con leva

Esente da liquidazione

I token con leva sono essenzialmente coppie di token sul mercato spot e sono quindi esenti da liquidazione. Anche se il prezzo di un token con leva scende da 100 USD a 1 USD, la quantità detenuta dal trader non cambierà. Se si sono verificate perdite considerevoli, ciò potrebbe attivare il meccanismo automatico di riduzione della posizione. Solo in rari casi, il prezzo dei token con leva può avvicinarsi allo 0.

Nessuna garanzia necessaria

Nel trading a margine convenzionale, la garanzia è un must per i trader per generare guadagni con leva, che possono essere ottenuti negoziando token con leva senza garanzie. Verrà addebitata una determinata commissione di gestione.

Il deposito e il ritiro dei token con leva dell'ETF non sono ancora possibili.

Composto automatico del profitto e riduzione automatica della posizione

Quando si verifica un aumento unilaterale del mercato, i token con leva 3X possono generare più profitti rispetto al trading con margine convenzionale con leva 3X. La ragione di ciò è che i profitti realizzati vengono automaticamente utilizzati per acquistare token con maggiore leva finanziaria per generare maggiori profitti. Quando il mercato scende, la liquidazione non avrà luogo e verrà invece attivata la riduzione automatica della posizione per fermare la perdita.

Svantaggi dei token con leva

Rischio elevato

I token con leva sono nuovi prodotti con proprietà a leva, che comportano rischi considerevoli.

Non adatto per investimenti a lungo termine

I token con leva sono adatti solo agli investitori professionali per la copertura del rischio o investimenti di mercato unilaterali a breve termine. Non sono adatti per investimenti a medio e lungo termine. A causa dell’esistenza del meccanismo di aggiustamento della posizione, il rischio di detenere token con leva per un lungo periodo è estremamente elevato. Più lungo è il tempo di detenzione, maggiori saranno la volatilità e i costi di attrito.

Commissione di gestione del fondo

Le commissioni di finanziamento dei contratti perpetui vengono pagate tra i trader sui lati opposti del contratto, ma quando si negoziano token con leva viene addebitata una tariffa giornaliera fissa di commissione di gestione: viene addebitata una commissione di gestione giornaliera dello 0,1%.

Tutti i contenuti di cui sopra non costituiscono consigli per gli investimenti. I token con leva sono prodotti ad alto rischio. Assicurati di avere una buona comprensione dei rischi prima di scambiare token con leva.

Attenzione:

il mercato delle criptovalute è volatile. I prodotti ETF con leva 3X e 5X aumenteranno la volatilità dei prezzi e comporteranno maggiori rischi di perdita. Assicurati di comprendere i rischi in dettaglio e di operare con saggezza. A causa degli aggiustamenti regolari e irregolari delle posizioni, il rialzo e il ribasso in un certo periodo di tempo non rappresentano sempre la leva finanziaria mirata. I prodotti ETF sono coperti tramite contratti perpetui. Se si realizzano profitti, le posizioni verranno aperte; se ci sono perdite, le posizioni verranno ridotte. I prodotti ETF seguono i profitti e le perdite e adeguano quotidianamente la leva finanziaria alla leva target. I costi di attrito possono essere considerevoli in un mercato fluttuante. A causa del meccanismo di aggiustamento della posizione e dei costi di mantenimento della posizione, i prodotti ETF con leva non sono un buon investimento a lungo termine. Grandi fluttuazioni dei prezzi e rischi elevati sono caratteristiche dei prodotti ETF. Per favore, investi con attenzione.

Guida ai prodotti ETF con leva (Capitolo I)

Q1: Cosa sono i prodotti ETF con leva?

I token con leva sono simili ai prodotti ETC convenzionali sul mercato azionario. Tracciano le fluttuazioni dei prezzi di un determinato asset target.

Queste fluttuazioni dei prezzi sono circa 3 o 5 volte quelle del mercato delle attività sottostanti. A differenza del trading con margine convenzionale, gli utenti non devono impegnare garanzie collaterali quando scambiano token con leva.

Gli utenti possono raggiungere lo scopo del trading a margine attraverso il semplice acquisto e la vendita di token con leva.

Ogni prodotto ETF con leva corrisponde a una posizione contrattuale, gestita dai gestori di fondi.

L'utilizzo di prodotti ETF a leva ti consente di costruire facilmente il tuo portafoglio di investimenti a leva costante senza dover conoscere i meccanismi specifici.

Q2: Qual è l'asset sottostante?

R: Il nome di un prodotto ETF con leva è costituito dal nome dell'asset sottostante e dal rapporto di leva finanziaria. Ad esempio, l’asset sottostante di BTC3L e BTC3S è BTC.

Q3: Qual è il volume totale dei prodotti ETF?

Similmente ai contratti perpetui, i prodotti ETF con leva sono derivati finanziari, non tipici token crittografici. Quindi non esiste un "volume totale" o un "volume bruciato" per i prodotti ETF con leva.

Q4: In che modo i prodotti ETF con leva amplificano i guadagni?

I prodotti ETF con leva amplificano le perdite e i guadagni amplificando le fluttuazioni dei prezzi. Ad esempio, dopo l'aggiustamento della posizione, il prezzo di BTC aumenta del 5%, (senza considerare la possibilità che venga attivato un ribilanciamento irregolare), il prezzo di BTC3L aumenterà del 15% e BTC3S diminuirà del 15%.Q5

: In cosa differiscono i prodotti ETF con leva dal trading a margine

? consiste nell'amplificare guadagni e perdite aggiungendo prestiti a margine all'investimento totale. Il rapporto di leva moltiplica il volume delle attività detenute da un utente. I prodotti ETF con leva amplificano i guadagni amplificando le fluttuazioni del prezzo delle attività sottostanti. Il rapporto di leva si riflette nel fluttuazioni dei prezzi. 2. I prodotti ETF con leva non richiedono ai trader di fornire garanzie o prendere in prestito prestiti. Non vi è alcun rischio di liquidazione quando si negoziano token con leva.

Q6: In che modo i prodotti ETF con leva differiscono dai contratti perpetui?

1.La negoziazione di prodotti ETF con leva non richiede garanzie collaterali ed è esente da liquidazione. 2. Rapporto di leva finanziaria fisso: la leva finanziaria effettiva nel contratto perpetuo varia con la fluttuazione del valore della posizione. Le posizioni dei prodotti ETF con leva vengono adeguate su base giornaliera. Il rapporto di leva finanziaria rimane quasi sempre tra 3 e 5.

Q7: Perché i prodotti ETF con leva sono esenti da liquidazione?

I gestori dei fondi di Gate.io adeguano dinamicamente le posizioni dei futures in modo che i prodotti ETF con leva possano mantenere un rapporto di leva fisso per un certo periodo. Quando i prodotti ETF con leva sono redditizi, le posizioni verranno aumentate subito dopo l'adeguamento della posizione. In caso di perdita le posizioni verranno ridotte, così da eliminare il rischio di essere liquidate. Nota: l'aggiustamento della posizione consiste nell'aggiustare le posizioni contrattuali dietro i prodotti ETF. Le disponibilità valutarie dei trader non cambiano.

Q8: Quando sono programmati gli aggiustamenti della posizione?

Per i prodotti ETF con leva 3X: 1.Ribilanciamento irregolare: quando il rapporto di leva in tempo reale supera 3, verrà attivato un ribilanciamento irregolare e il meccanismo di aggiustamento della posizione regolerà il rapporto di leva a 2,3. 2.Ribilanciamento regolare: 00:00UTC+8 di ogni giorno è l'orario di ribilanciamento regolare. Quando il rapporto di leva finanziaria in tempo reale scende al di sotto di 1,8 o al di sopra di 3, o il tasso di fluttuazione (calcolato con il prezzo dell'indice del contratto) supera l'1% (a causa di un aumento o una diminuzione significativa del prezzo della valuta sottostante nelle ultime 24 ore), la posizione meccanismo di aggiustamento modificherà il coefficiente di leva finanziaria a 2,3.

Per i prodotti ETF con leva 5X: 1.Ribilanciamento irregolare: quando il rapporto di leva in tempo reale supera 7, verrà attivato un ribilanciamento irregolare e il meccanismo di aggiustamento della posizione regolerà il rapporto di leva a 5. 2.Ribilanciamento regolare: 00:00UTC+8 ogni il giorno è il normale momento di riequilibrio. Quando il rapporto di leva finanziaria in tempo reale scende al di sotto di 3,5 o al di sopra di 7, o il tasso di fluttuazione (calcolato con il prezzo dell'indice del contratto) supera l'1% (a causa di un aumento o una diminuzione significativa del prezzo della valuta sottostante nelle ultime 24 ore), la posizione il meccanismo di aggiustamento regolerà il rapporto di leva finanziaria a 5.

Q9: Perché sono previste commissioni di gestione?

I prodotti ETF Gate.ios 3S e 5S prevedono una commissione di gestione giornaliera dello 0,1%. La commissione di gestione giornaliera include tutti i costi sostenuti per la negoziazione di token con leva, comprese le commissioni di gestione delle operazioni di contratto, le commissioni di finanziamento e le spese di attrito dovute alle differenze di prezzo all'apertura posizioni, ecc.

La commissione di gestione giornaliera dello 0,03% addebitata nei prodotti ETF FTX non include nessuna delle commissioni sopra menzionate. Da quando i prodotti ETF sono stati lanciati per la prima volta su Gate.io, escludendo dal calcolo le commissioni di gestione nel trading spot, le commissioni di gestione addebitate da Gate.io nei prodotti ETF non sono state in grado di coprire tutti i costi. Gate.io continuerà a pagare il costo aggiuntivo per gli utenti invece di prelevarlo dal valore patrimoniale netto (NAV).

Presto Gate.io lancerà prodotti come prodotti ETF combinati e prodotti ETF inversi a bassa leva. Attraverso un'ottimizzazione tecnica unica, possono ridurre notevolmente i costi, facilitare il trading e abbassare le spese di gestione.

D10: Perché il valore patrimoniale netto dei prodotti ETF che terminano con "BULL" e "BEAR" non viene visualizzato?

I prodotti ETF che terminano con "BULL" e "BEAR" non sono gestiti da Gate.io. Gate.io fornisce solo servizi di trading spot e non può visualizzare il NAV in tempo reale. Assicurati di comprendere appieno i rischi prima di negoziare prodotti ETF. La deviazione tra i prezzi di negoziazione e il NAV può essere maggiore del previsto a causa dell'insufficiente liquidità nel mercato. I prodotti BULL e Bear verranno presto rimossi dalla lista di Gate.io. Per ulteriori informazioni su questi prodotti, fare riferimento ai manuali dei prodotti FTX.

Q11: Qual è il valore patrimoniale netto (NAV)?

Il valore patrimoniale netto rappresenta il valore di mercato netto dell'entità valutaria. La formula per calcolare il NAV: Valore patrimoniale netto (NAV) = NAV del punto di ribilanciamento precedente (1+variazione del prezzo del rapporto di leva finanziaria mirato alla valuta sottostante)

Nota: il NAV al punto di ribilanciamento precedente si riferisce al NAV delle posizioni successive all'ultima posizione regolazione.

Il prezzo di negoziazione effettivo dei prodotti ETF con leva nel mercato secondario è ancorato al NAV della valuta. C'è una certa deviazione dal NAV, anche se la deviazione non sarà troppo grande. Ad esempio, quando il NAV di BTC3L è $ 1, il prezzo di scambio nel mercato secondario può essere $ 1,01 o $ 0,09. Gate.io elenca contemporaneamente il NAV dei prodotti ETF con leva e gli ultimi prezzi di negoziazione in modo che gli utenti possano notare la potenziale perdita quando acquistano/vendono token con leva a prezzi che si discostano troppo dal NAV.

Q12: Dove si riflette esattamente l'amplificazione della fluttuazione del prezzo di 3 volte nei prodotti ETF con leva di Gate.ios?

Le fluttuazioni dei prezzi dei prodotti ETF con leva sono l'amplificazione per 3 volte delle fluttuazioni dei prezzi della valuta sottostante, che si riflette nella variazione del NAV. Ad esempio, BTC è la valuta sottostante di BTC3L e BTC3S. Il prezzo di BTC in un determinato periodo di tempo in un giorno di negoziazione (il prezzo alle 00:00 è il prezzo di apertura) e il NAV del periodo di tempo corrispondente sono i seguenti: Il prezzo di BTC aumenta dell'1%, il NAV di BTC3L aumenta del 3%, il NAV di BTC3S diminuisce del 3%; Il prezzo di BTC scende dell'1%, il NAV di BTC3L diminuisce del 3%, il NAV di BTC3S aumenta del 3%.

Q13: Come vengono calcolate le fluttuazioni dei prezzi nei prodotti ETF con leva Gate.ios?

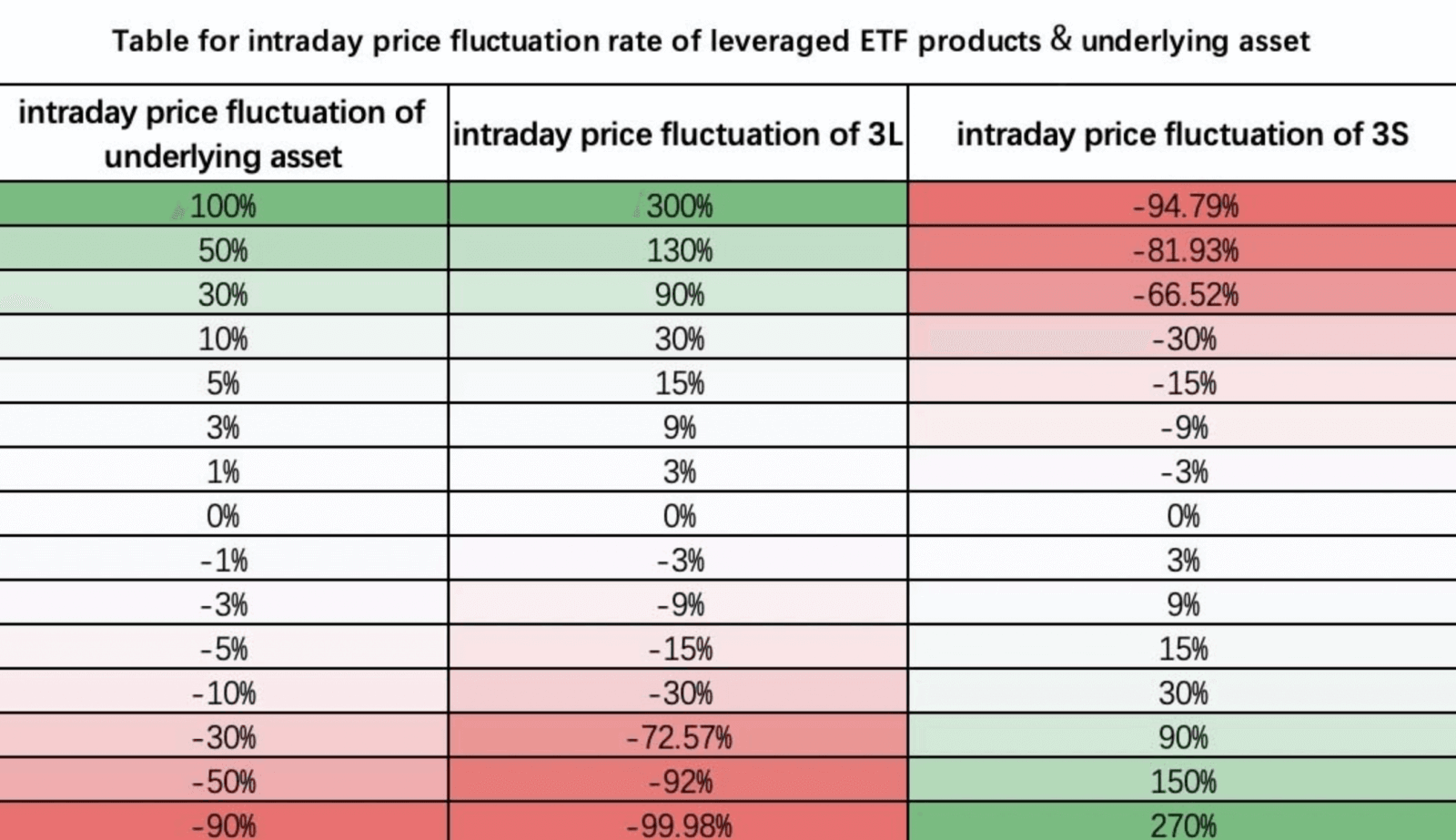

Le fluttuazioni sono calcolate in base al NAV. Prendiamo come esempio le fluttuazioni intraday:

Tabella per il tasso di fluttuazione dei prezzi intraday dei prodotti ETF con leva sottostanti l'asset 3L 3S

Q14: Il meccanismo di aggiustamento della posizione (ribilanciamento) aumenta/diminuisce il numero di posizioni mantenute?

No. Gate.io apporta aggiustamenti alle posizioni contrattuali al fine di mantenere il rapporto di leva finanziaria a 3. Le posizioni detenute nella valuta negoziata non cambiano.

Ogni volta che una posizione viene rettificata, la base di calcolo del NAV cambierà. Ad esempio: quando le posizioni vengono rettificate alle 00:00, il NAV è $ 1, quindi il NAV del punto di ribilanciamento precedente è $ 1. L'attuale formula di calcolo del NAV è $ 1×{1+ variazione di prezzo della valuta sottostante*coefficiente di leva finanziaria target}.

Prima del successivo aggiustamento della posizione, il NAV è sempre basato su $ 1 e cambia con le fluttuazioni della valuta sottostante.

Se viene attivato un aggiustamento di posizione irregolare quando il NAV diventa $ 0,7, dopo l'aggiustamento, il NAV del precedente punto di ribilanciamento diventa $ 0,7 e il NAV attuale viene calcolato come $ 0,7×(1+ variazione di prezzo della valuta sottostante* rapporto di leva finanziaria target ).

Q15: Cos'è il ribilanciamento irregolare?

In caso di fluttuazioni estreme dei prezzi sul mercato, al fine di prevenire la copertura e la liquidazione del contratto, verrà attivato un ribilanciamento irregolare.

Prima delle 10:00 del 16 marzo 2020, Gate.io adotta un tasso di fluttuazione del prezzo del 15% (positivo o negativo) rispetto al punto di ribilanciamento precedente come soglia di ribilanciamento irregolare.

Perché il mercato delle criptovalute è stato piuttosto volatile e i ribilanciamenti irregolari vengono attivati più frequentemente. Dalle 10:00 del 16 marzo 2020, Gate.io utilizzerà come soglia un tasso di fluttuazione del prezzo (positivo o negativo) del 20% rispetto all'ultimo punto di ribilanciamento.

Guida ai prodotti ETF con leva (Capitolo II)

A quali condizioni di mercato sono adatti i prodotti ETF con leva?

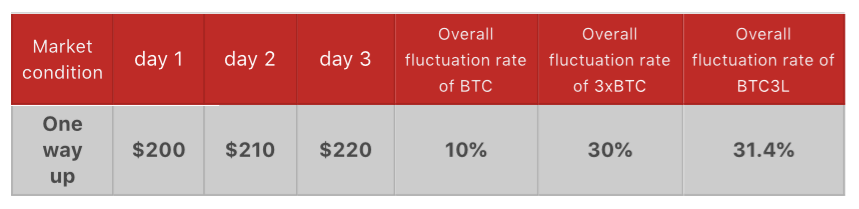

I prodotti ETF con leva presentano vantaggi nei mercati unilaterali. Ci sono più spese frizionali nei mercati bilaterali. Prendiamo BTC3L come esempio per osservare la redditività dei prodotti ETF con leva in diverse condizioni di mercato:*3xBTC si riferisce al contratto perpetuo BTC_USDT convenzionale con leva

tripla l Mercato unilaterale: a senso unico

Nello scenario "one way up", con leva I prodotti ETF hanno prestazioni migliori rispetto ai tradizionali contratti perpetui con leva tripla (3xBTC). Di seguito è riportato come viene calcolato il profitto:

il primo giorno, il prezzo di un BTC sale da $ 200 a $ 210, il tasso di fluttuazione è del +5%. Il NAV (valore patrimoniale netto) di BTC3L diventa $ 200(1+5%× 3)=$ 230;

Il secondo giorno, il prezzo di un BTC sale da 210$ a 220$, il tasso di fluttuazione è del +4,76%. Il NAV di BTC3L diventa $230× (1+4,76%× 3)=$262,84;

In conclusione, il tasso di fluttuazione in questi 2 giorni è ($262,84 - $200)/$200*100% = 31,4%, ovvero maggiore del 30%.

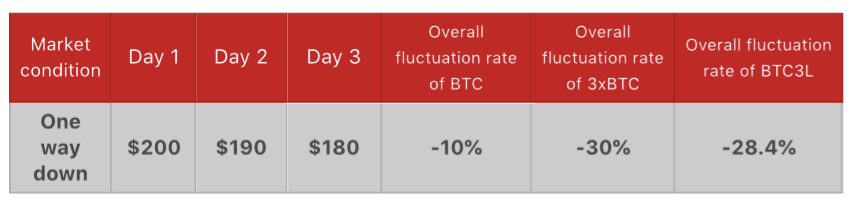

l Mercato unilaterale: unidirezionale al ribasso

Nello scenario "unilaterale al ribasso", la perdita subita dalla negoziazione di prodotti ETF con leva è inferiore a quella derivante dalla negoziazione di contratti. Di seguito è riportato come viene calcolata la perdita:

il prezzo di BTC scende del 5% il primo giorno. Il NAV di BTC3L diventa: $200 (1-5%×3)=$170;

Il prezzo scende nuovamente il secondo giorno e il tasso di fluttuazione è del -5,26%. Il NAV di BTC3L diventa $170 (1-5,26%×3)=$143,17;

Il tasso di fluttuazione complessivo in questi 2 giorni è ($143,17 - $200)/$200*100%= -28,4%, ovvero maggiore di -30%.

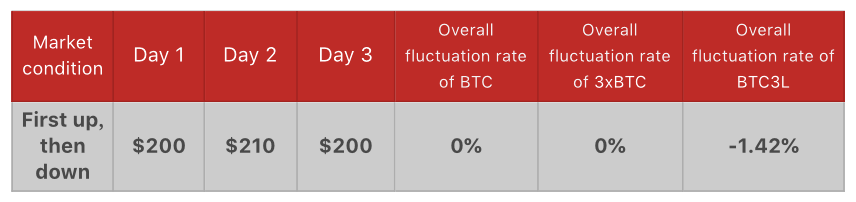

l Mercato a due facce: prima al rialzo, poi al ribasso

Se il prezzo di BTC prima sale e poi torna allo stesso livello, i prodotti ETF con leva non presentano alcun vantaggio rispetto ai contratti perpetui.

Il primo giorno, il prezzo di un BTC sale da 200$ a 210$, il tasso di fluttuazione è del +5%. Il NAV di BTC3L diventa $200(1+5%× 3)=$230;

Il secondo giorno, il prezzo scende da $ 210 a $ 200, il tasso di fluttuazione è del -4,76%. Il NAV di BTC3L diventa $230(1-4,76%× 3)=$197,16;

Il tasso di fluttuazione complessivo in questi 2 giorni è ($197,16 - $200)/$200*100%=-1,42%, ovvero inferiore allo 0%.

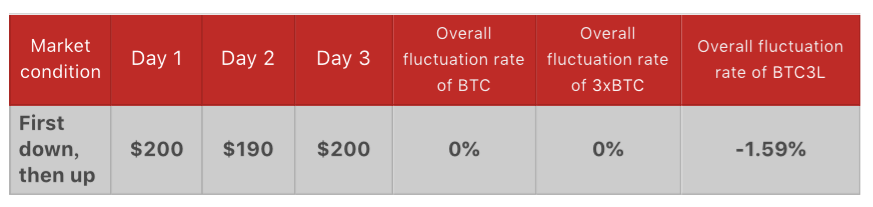

l Mercato a due facce: prima al ribasso, poi al rialzo

Come nello scenario sopra descritto, se il prezzo prima scende e poi risale esattamente allo stesso livello, i prodotti ETF con leva non sono un investimento ideale.

Il primo giorno il prezzo di BTC scende del 5%. Il NAV di BTC3L diventa $200 (1-5%×3)=$170;

Il secondo giorno, il prezzo risale da $ 190 a $ 200. Il tasso di fluttuazione è pari al +5,26%. Il NAV di BTC3L diventa $170 (1+5,26%× 3)=$196,83;

Il tasso di fluttuazione complessivo in questi 2 giorni è ($196,83-$200)/$200*100%=-1,59%, ovvero inferiore allo 0%.

Attenzione: i prodotti ETF con leva sono derivati finanziari ad alto rischio. Questo articolo deve essere considerato solo una breve analisi e non un consiglio di investimento. Gli utenti devono avere una conoscenza approfondita dei prodotti e dei relativi rischi prima di fare trading.