Udnyttede tokens i Gate.io

Om gearede tokens

Gate.io har introduceret ETF-leveragede tokens. Den eneste forskel mellem gearede tokens og traditionelle tokens er, at gearede tokens har gearede egenskaber. Alle gearede tokens har modparter på spothandelsmarkedet. ETF-produkter afdækkes og forvaltes på evigvarende kontrakter. Der opkræves et dagligt administrationsgebyr på 0,1 %. (Satsen for administrationsgebyret varierer med de faktiske omkostninger. Se venligst Meddelelser for den seneste information). Administrationsgebyrer opvejer omkostninger såsom kontrakthåndteringsgebyrer og finansieringsgebyrer, mens kontraktfinansieringsgebyrer ikke opkræves. Gennem kapitalstyringsoptimering reduceres brugernes faktiske gearingsudgifter og -risici.

Brugere behøver ikke at stille sikkerhed ved handel med gearede tokens, men ETF'er vil pådrage sig daglige administrationsgebyrer på 0,1 % (forvaltningsgebyrer opkræves fra administrationsfonde og afspejles ikke direkte i brugernes handler). Gearede tokens svarer i det væsentlige til evige kontrakter, som også bekvemt kan forstås som spothandel. Sammenlignet med direkte deltagelse i evig kontrakthandel stræber gearede tokens efter at optimere kapitalstyringen for at reducere brugernes faktiske gearingsudgifter og -risici. Leveraged tokens er stadig kategoriseret som højrisikoprodukter. Sørg for, at du forstår risiciene, før du handler med gearede tokens.

ETF gearede tokens

3L: 3-gange gearede lange bullish tokens

Eksempel: ETH3L er den 3-gange gearede lange bullish ETH-token.

3S: 3 gange gearet kort bearish token

Eksempel: ETH3S er det 3 gange gearede korte bearish ETH token.

Positionsjusteringsmekanisme for gearede tokens

Når ETF-produkter følger op på profit og tab og justerer gearingen tilbage til den målrettede gearing hver dag, vil der blive åbnet positioner, hvis der opnås overskud; hvis der er tab, vil positioner blive reduceret. Ingen sikkerhed er nødvendig for handel med gearede tokener. Gennem simpelt køb og salg af gearede tokens kan brugere generere gearede gevinster, ligesom i marginhandel.

Regler for 3X gearet ETF

1.Irregulær rebalancering: Når realtidsgearingsforholdet overstiger 3, vil uregelmæssig rebalancering blive udløst, og positionsjusteringsmekanismen vil justere gearingsforholdet til 2,3.

2. Regelmæssig rebalancering: 00:00UTC+8 hver dag er det almindelige rebalanceringstidspunkt. Når realtidsgearingsgraden går under 1,8 eller over 3, eller udsvingsraten (beregnet med kontraktindekspris) overstiger 1 % (på grund af en væsentlig stigning eller fald i den underliggende valutakurs inden for de sidste 24 timer), er positionen justeringsmekanismen vil justere gearingsforholdet til 2,3.

3.Den 3-gang gearede ETF har den målrettede gearing på 2,3 gange i praksis i et forsøg på at sænke markedsudsvingsraten og minimere langsigtede friktionsomkostninger. På et ensidigt marked, fordi det opnåede overskud vil blive brugt til at tilføje flere positioner, og stop-loss vil blive udløst, når der opstår tab, ser ETF-produkter ud til at klare sig godt, men friktionsomkostningerne kan være alvorlige på grund af markedsudsving. Derfor er ETF-produkter gode til kortsigtet afdækning i stedet for langsigtet beholdning.

Regler for 5X gearet ETF

1.Uregelmæssig rebalancering: Når realtidsgearingsforholdet overstiger 7, udløses uregelmæssig rebalancering, og positionsjusteringsmekanismen vil justere gearingsforholdet til 5. 2.

Regelmæssig rebalancering: 00:00UTC+8 hver dag er den almindelige rebalanceringstid. Når realtidsgearingsratioen går under 3,5 eller over 7, eller udsvingsraten (beregnet med kontraktindekspris) overstiger 1 % (på grund af en betydelig stigning eller fald i den underliggende valutakurs inden for de sidste 24 timer), er positionen Justeringsmekanismen vil justere gearingsforholdet til 5.

3. Nettoværdien af 5-gang gearede ETF-produkter er ekstra sårbar over for prisændringerne i den underliggende valuta. Logisk set sker uregelmæssig og regelmæssig rebalancering hyppigere for 5-gange gearede ETF-produkter, som også lider mere af friktion end 3-gange gearede ETF-produkter og kun er gode til kortsigtet hedging. Før du investerer i ETF-leveragede produkter, bedes du blive informeret om forskellene mellem 5X og 3X gearede tokens og vælge med omhu.

Fordele ved gearede tokens

Fri for likvidation

Gearede tokens er i det væsentlige tokenpar på spotmarkedet og er derfor fri for afvikling. Selvom prisen på et gearet token falder fra 100USD til 1 USD, ændres mængden, som den erhvervsdrivende har, ikke. Hvis der er opstået betydelige tab, kan det udløse den automatiske positionsreduktionsmekanisme. Kun i sjældne tilfælde kan prisen på gearede tokens nærme sig 0.

Ingen sikkerhed nødvendig

I konventionel marginhandel er sikkerhed et must for handlende for at generere gearede gevinster, som kan opnås ved at handle gearede tokens uden sikkerhed. Der vil blive opkrævet et vist administrationsgebyr.

Indbetaling og udbetaling af ETF-leveragede tokens er endnu ikke mulige.

Automatisk profitsammensætning og automatisk positionsreduktion

Når der er en ensidig stigning på markedet, kan 3X gearede tokens generere mere overskud end konventionel marginhandel med 3X gearing. Årsagen til dette er, at det opnåede overskud automatisk bruges til at købe mere gearede tokens for at generere mere overskud. Når markedet falder, vil likvidation ikke ske, og automatisk positionsreduktion vil i stedet blive udløst for at stoppe tab.

Ulemper ved gearede tokens

Høj risiko

Gearede tokens er nye produkter med gearede egenskaber, som er forbundet med betydelige risici.

Ikke en god egnet til langsigtet investering

Gearede tokens er kun egnede til professionelle investorer at bruge til risikoafdækning eller kortsigtet ensidig markedsinvestering. De er ikke egnede til mellem- og langsigtede investeringer. På grund af eksistensen af positionsjusteringsmekanismen er risikoen for at holde gearede tokens i lang tid ekstremt høj. Jo længere holdetiden er, jo større er volatiliteten og friktionsomkostningerne.

Fondsforvaltningsgebyr

Finansieringsgebyrerne for evigvarende kontrakter betales mellem handlende på modsatte sider af kontrakten, men ved handel med gearede tokens vil der blive opkrævet et fast dagligt administrationsgebyr: et dagligt administrationsgebyr på 0,1 %.

Alt indhold ovenfor er ikke et investeringsråd. Leveraged tokens er højrisikoprodukter. Sørg for, at du har en god forståelse af risiciene, før du handler med gearede tokens.

Vær venligst advaret:

Kryptovalutamarkedet er ustabilt. 3X og 5X gearede ETF-produkter vil øge prisvolatiliteten og medføre større risiko for tab. Vær sikker på at forstå risiciene i detaljer og handle klogt. På grund af regelmæssige og uregelmæssige positionsjusteringer er stigning og fald over en vis periode ikke altid den målrettede gearing. ETF-produkter er afdækket gennem evige kontrakter. Hvis der opnås overskud, vil stillinger blive åbnet; hvis der er tab, vil positioner blive reduceret. ETF-produkter følger op på overskud og tab og justerer gearingen tilbage til den målrettede gearing på daglig basis. Friktionsomkostningerne kan være ret betydelige i et svingende marked. På grund af positionsjusteringsmekanismen og positionsholdeomkostningerne er gearede ETF-produkter ikke en god langsigtet investering. Store prisudsving og høje risici er kendetegn ved ETF-produkter. Invester venligst omhyggeligt.

Vejledning til gearede ETF-produkter (kapitel I)

Q1: Hvad er gearede ETF-produkter?

Leveraged tokens ligner konventionelle ETC-produkter på aktiemarkedet. De sporer prisudsvingene for det givne målaktiv.

Disse prisudsving er omkring 3 eller 5 gange større end på markedet for underliggende aktiver. Til forskel fra konventionel marginhandel behøver brugere ikke at stille sikkerhed, når de handler med gearede tokens.

Brugere kan opnå formålet med at handle på margin gennem simpelt køb og salg af gearede tokens.

Hvert gearede ETF-produkt svarer til en kontraktposition, som administreres af fondsforvaltere.

Ved at bruge gearede ETF-produkter kan du nemt opbygge din egen konstante gearingsinvesteringsportefølje uden at skulle lære om de specifikke mekanismer.

Q2: Hvad er det underliggende aktiv?

A: Navnet på et gearet ETF-produkt består af navnet på dets underliggende aktiv og gearingsforholdet. For eksempel er det underliggende aktiv for BTC3L og BTC3S BTC.

Q3: Hvor meget er den samlede mængde af ETF-produkter?

I lighed med evige kontrakter er gearede ETF-produkter finansielle derivater, ikke typiske krypto-tokens. Så der er ingen "total volumen" eller "brændt volumen" for gearede ETF-produkter.

Q4 : Hvordan forstærker gearede ETF-produkter gevinster?

Gearede ETF-produkter forstærker tab og gevinster ved at forstærke prisudsvingene. Sig efter positionsjustering prisen på BTC stiger med 5 % (uden at tage højde for muligheden for, at uregelmæssig rebalancering udløses), prisen på BTC3L vil stige med 15 %, og BTC3S vil falde med 15 %.

Q5: Hvordan adskiller gearede ETF-produkter sig fra marginhandel?

1. Marginhandel er at forstærke gevinster og tab ved at tilføje marginlån til den samlede investering. Gearingsgraden multiplicerer mængden af aktiver, som en bruger besidder. Gearede ETF-produkter forstærker gevinsterne ved at forstærke prisudsvingene i den underliggende aktivpris. Gearingsforholdet afspejles i prisudsving 2. Leveragede ETF-produkter kræver ikke, at handlende stiller sikkerhed eller låner lån. Der er ingen risiko for likvidation ved handel med gearede tokens

Spørgsmål 6: Hvordan adskiller gearede ETF-produkter sig fra evige kontrakter?

1. Handel med gearede ETF-produkter kræver ikke sikkerhed og er fri for likvidation. 2.Fast gearing ratio: Den faktiske gearing i den evige kontrakt varierer med udsvinget i positionsværdien. Positioner af gearede ETF-produkter justeres på daglig basis. Gearingsforholdet forbliver næsten altid mellem 3 og 5.

Spørgsmål 7: Hvorfor er gearede ETF-produkter fri for likvidation?

Fondsforvaltere af Gate.io justerer futurespositioner dynamisk, så gearede ETF-produkter kan opretholde et fast gearingsforhold i en vis periode. Når gearede ETF-produkter er rentable, vil positioner blive øget lige efter positionsjustering. I tilfælde af tab vil positionerne blive reduceret, således at risikoen for at blive likvideret elimineres. Bemærk: Positionsjustering er at justere kontraktpositionerne bag ETF-produkterne. Handlende valutabeholdninger ændres ikke.

Q8: Hvornår er positionsjusteringer planlagt?

For 3X gearede ETF-produkter: 1.Uregelmæssig rebalancering: Når realtidsgearingsforholdet overstiger 3, vil uregelmæssig rebalancering blive udløst, og positionsjusteringsmekanismen vil justere gearingsforholdet til 2,3. 2. Regelmæssig rebalancering: 00:00UTC+8 hver dag er det almindelige rebalanceringstidspunkt. Når realtidsgearingsgraden går under 1,8 eller over 3, eller udsvingsraten (beregnet med kontraktindekspris) overstiger 1 % (på grund af en væsentlig stigning eller fald i den underliggende valutakurs inden for de sidste 24 timer), er positionen justeringsmekanismen vil justere gearingsforholdet til 2,3.

For 5X gearede ETF-produkter: 1.Uregelmæssig rebalancering: Når realtidsgearingsforholdet overstiger 7, udløses uregelmæssig rebalancering, og positionsjusteringsmekanismen vil justere gearingsforholdet til 5. 2. Regelmæssig rebalancering: 00:00UTC+8 hver dag er det almindelige rebalanceringstidspunkt. Når realtidsgearingsratioen går under 3,5 eller over 7, eller udsvingsraten (beregnet med kontraktindekspris) overstiger 1 % (på grund af en betydelig stigning eller fald i den underliggende valutakurs inden for de sidste 24 timer), er positionen Justeringsmekanismen vil justere gearingsforholdet til 5.

Spørgsmål 9: Hvorfor er der administrationsgebyrer?

Gate.ios 3S og 5S ETF-produkter leveres med et dagligt administrationsgebyr på 0,1%. Det daglige administrationsgebyr inkluderer alle omkostninger, der påløber ved handel med gearede tokens, inklusive håndteringsgebyrer for kontrakthandler, finansieringsgebyrer og friktionsomkostninger på grund af prisforskelle ved åbning positioner osv.

Det daglige administrationsgebyr på 0,03 % i FTXs ETF-produkter inkluderer ikke nogen af de ovennævnte gebyrer. Lige siden ETF-produkter først blev lanceret på Gate.io, eksklusive håndteringsgebyrer i spothandel fra beregningen, har administrationsgebyrer Gate.io-gebyrer i ETF-produkter ikke været i stand til at dække alle omkostningerne. Gate.io vil fortsætte med at betale de ekstra omkostninger for brugerne i stedet for at tage dem fra nettoaktivværdien (NAV).

Gate.io vil snart lancere produkter såsom kombinerede ETF-produkter og lavgearing omvendt ETF-produkter. Gennem unik teknisk optimering kan de i høj grad reducere omkostningerne, gøre handel lettere og sænke administrationsgebyrer.

Q10: Hvorfor vises nettoværdien af ETF-produkter, der slutter med "BULL" og "BEAR", ikke?

ETF-produkterne, der slutter med "BULL" og "BEAR", administreres ikke af Gate.io. Gate.io leverer kun spothandelstjenester og kan ikke vise NAV i realtid. Sørg for fuldt ud at forstå risiciene, før du handler med ETF-produkter. Afvigelsen mellem handelspriserne og NAV kan blive større end forventet på grund af utilstrækkelig likviditet i markedet. BULL og Bear-produkter vil snart blive afnoteret på Gate.io. For at lære mere om disse produkter, se venligst FTXs produktmanualer.

Q11: Hvad er nettoaktivværdi (NAV)?

Nettoaktivværdi repræsenterer nettomarkedsværdien af valutaenheden. Formlen til beregning af NAV: Indre værdi (NAV) = NAV af det forrige rebalanceringspunkt(1+kursændring af den underliggende valutamålrettede gearingsgrad)

Bemærk: NAV ved det forrige rebalanceringspunkt refererer til NAV af positionerne efter den sidste position justering.

Den faktiske handelspris for gearede ETF-produkter på det sekundære marked er forankret til valutaens NAV. Der er en vis afvigelse fra NAV, selvom afvigelsen ikke bliver for stor. For eksempel, når NAV for BTC3L er $1, kan handelsprisen på det sekundære marked være $1,01 eller $0,09. Gate.io viser NAV for gearede ETF-produkter og de seneste handelspriser på samme tid, så brugerne kan bemærke det potentielle tab, når de køber/sælger gearede tokens til priser, der afviger for meget fra NAV.

Spørgsmål 12: Hvor afspejles 3-dobbelt prisudsvingsforstærkning nøjagtigt i Gate.ios gearede ETF-produkter?

Prisudsvingene på gearede ETF-produkter er 3-gangsforstærkningen af prisudsvingene på den underliggende valuta, hvilket afspejles i ændringen af NAV. For eksempel er BTC den underliggende valuta for BTC3L og BTC3S. Kursen på BTC i en bestemt tidsperiode på en handelsdag (kursen kl. 00:00 er åbningskursen) og NAV for den tilsvarende tidsperiode er som følger: Kursen på BTC stiger med 1 %, NAV på BTC3L stiger med 3%, NAV af BTC3S falder med 3%; Prisen på BTC falder med 1%, NAV på BTC3L falder med 3%, NAV på BTC3S stiger med 3%.

Q13: Hvordan beregnes prisudsvingene i Gate.ios gearede ETF-produkter?

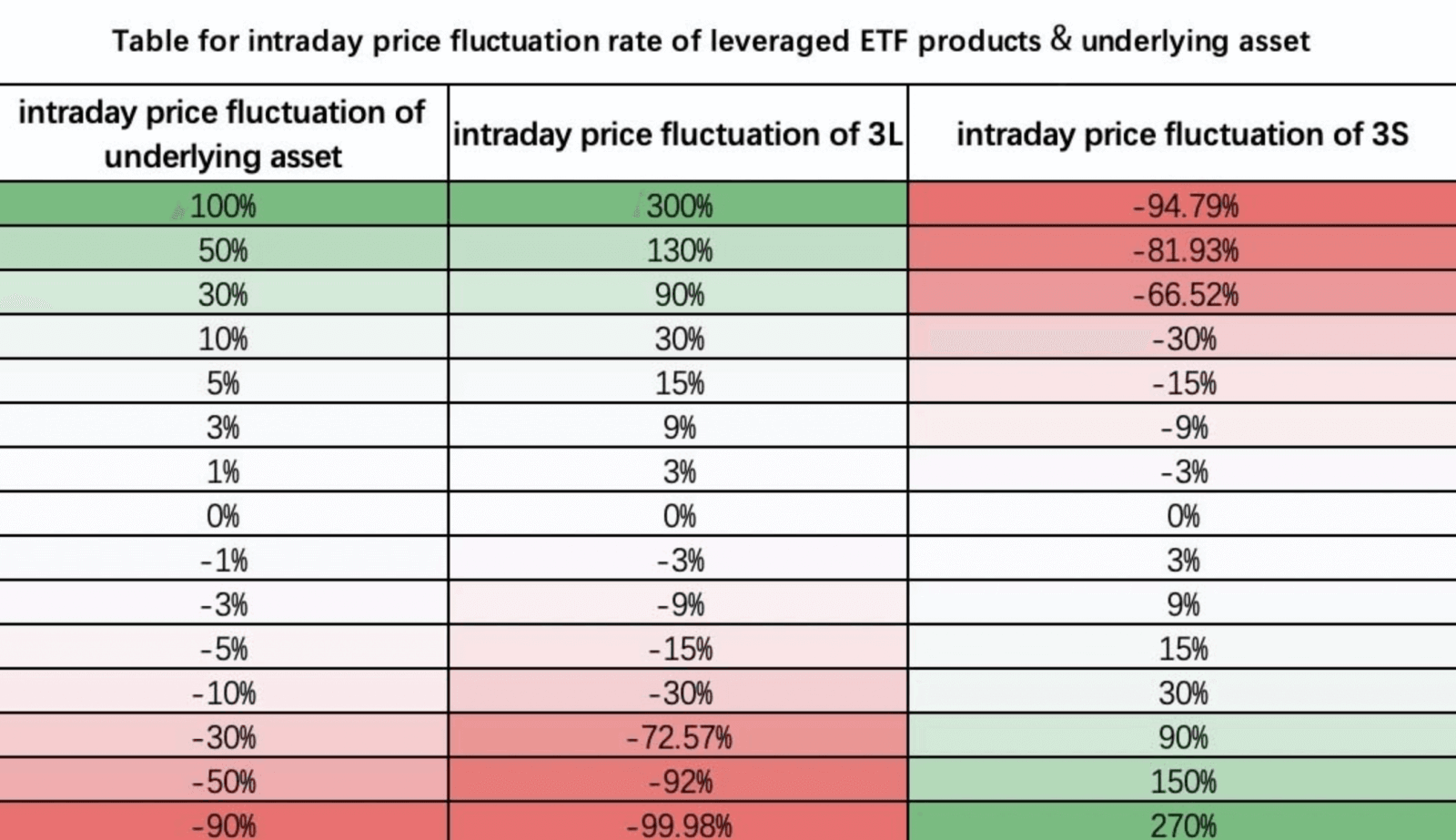

Udsvingene er beregnet ud fra NAV. Lad os tage intradag-udsvingene som et eksempel:

Tabel for intradag-kursudsving for gearede ETF-produkter underliggende aktiv 3L 3S

Q14: Øger/reducerer positionsjusteringsmekanismen (rebalancering) antallet af positionsbeholdninger?

Nej. Positionsjusteringer foretages af Gate.io til kontraktpositionerne for at opretholde gearingsgraden på 3. Positionsbeholdningen af den handlede valuta ændres ikke.

Hver gang en position justeres, ændres beregningsgrundlaget for NAV. For eksempel: Når positionerne justeres kl. 00:00, er NAV $1, så er NAV for det forrige rebalanceringspunkt $1. Den aktuelle NAV-beregningsformel er $1×{1+ prisændring af den underliggende valuta*målrettet gearingsgrad}.

Før den næste positionsjustering er NAV altid baseret på $1 og ændres med udsvingene i den underliggende valuta.

Hvis en uregelmæssig positionsjustering udløses, når NAV bliver 0,7 USD, efter justeringen bliver NAV for det forrige rebalanceringspunkt 0,7 USD, og den aktuelle NAV beregnes som 0,7 USD (1+ prisændring af den underliggende valuta* målrettet gearingsgrad). ).

Q15: Hvad er uregelmæssig rebalancering?

Ved ekstreme prisudsving i markedet vil der for at forhindre kontraktafdækning og likvidation blive udløst uregelmæssig rebalancering.

Inden kl. 10.00 den 16. marts 2020 anvender Gate.io en prisudsvingsrate på 15 % (positiv eller negativ) sammenlignet med det tidligere rebalanceringspunkt som den uregelmæssige rebalanceringstærskel.

Fordi cryptocurrency-markedet har været ret volatilt, og uregelmæssig rebalancering udløses hyppigere. Fra kl. 10:00 den 16. marts 2020 vil Gate.io bruge en prisudsvingsrate (positiv eller negativ) på 20 % sammenlignet med det sidste rebalanceringspunkt som tærskel.

Vejledning til gearede ETF-produkter (kapitel II)

Hvilke markedsforhold er gearede ETF-produkter til?

Gearede ETF-produkter har fordele på ensidige markeder. Der er flere friktionsomkostninger på tosidede markeder. Lad os tage BTC3L som et eksempel for at observere rentabiliteten af gearede ETF-produkter under forskellige markedsforhold:*3xBTC refererer til konventionel 3-gang gearet BTC_USDT evigvarende kontrakt

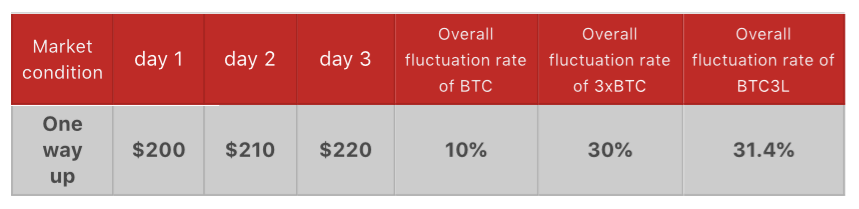

l Ensidet marked: en vej op

I "en vej op"-scenariet, gearet ETF-produkter klarer sig bedre end konventionelle 3-gang gearede evighedskontrakter (3xBTC). Nedenfor er hvordan fortjenesten beregnes:

På den første dag stiger prisen for en BTC fra $200 til $210, udsvingsraten er +5%. NAV (nettoaktivværdi) af BTC3L bliver $200(1+5%× 3)=$230;

På den anden dag stiger prisen for en BTC fra $210 til $220, udsvingsraten er +4,76%. NAV af BTC3L bliver $230× (1+4,76%× 3)=$262,84;

Som konklusion er udsvingsraten i disse 2 dage ($262,84 - $200)/$200*100% = 31,4%, hvilket er større end 30%.

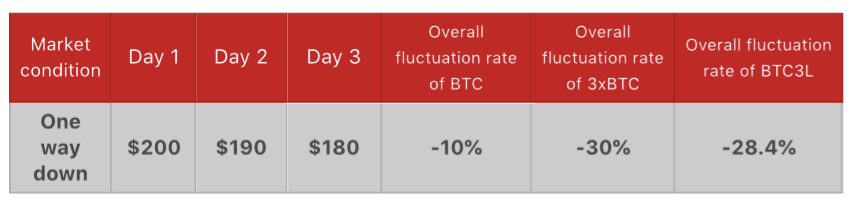

l Ensidigt marked: en vej ned

I scenariet "en vej ned" er tabet ved handel med gearede ETF-produkter mindre end fra kontrakthandel. Nedenfor er hvordan tabet beregnes:

Kursen på BTC falder med 5% på den første dag. NAV for BTC3L bliver: $200 (1-5%×3)=$170;

Kursen falder igen på andendagen og udsvingsraten er -5,26%. NAV af BTC3L bliver $170 (1-5,26%×3)=$143,17;

Den samlede udsvingsrate i disse 2 dage er ($143,17 - $200)/$200*100%= -28,4%, hvilket er større end -30%.

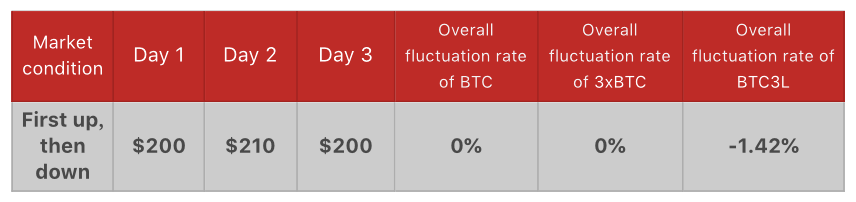

l Tosidet marked: først op, derefter ned

Hvis prisen på BTC først stiger og derefter falder tilbage til samme niveau, så har gearede ETF-produkter ingen fordele i forhold til evige kontrakter.

På den første dag stiger prisen for en BTC fra $200 til $210, udsvingsraten er +5%. NAV af BTC3L bliver $200(1+5%× 3)=$230;

På andendagen falder prisen fra $210 tilbage til $200, udsvingsraten er -4,76%. NAV af BTC3L bliver $230(1-4,76%× 3)=$197,16;

Den samlede udsvingsrate i disse 2 dage er ($197,16 - $200)/$200*100%=-1,42%, hvilket er mindre end 0%.

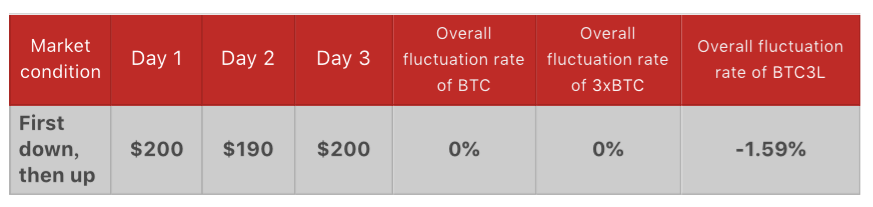

l Tosidet marked: først ned, derefter op.

Samme som i scenariet beskrevet ovenfor, hvis prisen først falder og derefter går op til nøjagtig samme niveau, er gearede ETF-produkter ikke en ideel investering.

På den første dag falder prisen på BTC med 5%. NAV af BTC3L bliver $200 (1-5%×3)=$170;

På den anden dag stiger prisen tilbage fra $190 til $200. Udsvingsraten er +5,26%. NAV af BTC3L bliver $170 (1+5,26%× 3)=$196,83;

Den samlede udsvingsrate i disse 2 dage er ($196,83-$200)/$200*100%=-1,59%, hvilket er mindre end 0%.

Vær venligst advaret: Gearede ETF-produkter er finansielle derivater med høje risici. Denne artikel bør kun betragtes som en kort analyse i stedet for enhver investeringsrådgivning. Brugere skal have en grundig forståelse af produkterne og deres risici før handel.