Fitxes aprofitades a Gate.io

Sobre els fitxes amb palanquejament

Gate.io ha introduït fitxes palanquejades ETF. L'única diferència entre les fitxes palanquejades i les fitxes tradicionals és que les fitxes palanquejades tenen propietats palanquejades. Tots els fitxes palanquejats tenen homòlegs al mercat comercial al comptat. Els productes ETF estan coberts i gestionats amb contractes perpetus. Es cobra una comissió de gestió diària del 0,1%. (La tarifa de la tarifa de gestió varia amb el cost real. Consulteu els anuncis per obtenir la informació més recent). Les comissions de gestió compensen els costos com ara les comissions de gestió del contracte i les comissions de finançament, mentre que les comissions de finançament del contracte no es cobren. Mitjançant l'optimització de la gestió del capital, es redueixen les despeses reals de palanquejament i els riscos dels usuaris.

Els usuaris no han de comprometre garantia quan es negocien amb fitxes palanquejades, però els ETF incorreran en comissions de gestió diàries del 0,1% (les comissions de gestió es recapten dels fons de gestió i no es reflecteixen directament en les operacions dels usuaris). Els tokens apalancats corresponen essencialment a contractes perpetus, que també es poden entendre convenientment com a comerç al comptat. En comparació amb la participació directa en el comerç de contractes perpetus, els fitxes palanquejats s'esforcen per optimitzar la gestió del capital per reduir les despeses i els riscos reals de palanquejament dels usuaris. Els tokens apalancats encara es classifiquen com a productes d'alt risc. Si us plau, assegureu-vos d'entendre els riscos abans d'intercanviar fitxes palanquejades.

Fitxes ETF amb palanquejament

3L: testimoni alcista llarg amb palanquejament de 3 vegades

Exemple: ETH3L és el testimoni ETH alcista llarg amb palanquejament tres vegades.

3S: testimoni baixista curt amb palanquejament de 3 vegades

Exemple: ETH3S és el testimoni baixista curt apalancat tres vegades ETH.

Mecanisme d'ajust de posició dels fitxes palanquejades

Quan els productes ETF segueixen els guanys i pèrdues i ajusten el palanquejament de nou al palanquejament objectiu cada dia, si s'obtenen beneficis, s'obriran posicions; si hi ha pèrdues, les posicions es reduiran. No es necessita cap garantia per al comerç de fitxes apalancats. Mitjançant la simple compra i venda de fitxes palanquejades, els usuaris poden generar guanys palanquejats, igual que en el comerç de marge.

Regles per a l'ETF amb palanquejament 3X 1.

Reequilibri irregular: quan la ràtio de palanquejament en temps real supera 3, s'activarà el reequilibri irregular i el mecanisme d'ajust de posició ajustarà la ràtio de palanquejament a 2,3.

2.Reequilibri regular: 00:00UTC+8 cada dia és l'hora habitual de reequilibri. Quan la ràtio de palanquejament en temps real baixa per sota d'1,8 o per sobre de 3, o la taxa de fluctuació (calculada amb el preu de l'índex del contracte) supera l'1% (a causa d'un augment o disminució important del preu de les divises subjacents en les últimes 24 hores), la posició El mecanisme d'ajust ajustarà la relació de palanquejament a 2,3.

3. L'ETF amb palanquejament de 3 vegades té el palanquejament objectiu de 2,3 vegades a la pràctica, en un esforç per reduir la taxa de fluctuació del mercat i minimitzar els costos de fricció a llarg termini. En un mercat unilateral, com que els beneficis obtinguts s'utilitzaran per afegir més posicions i es desencadenarà l'aturada de pèrdues quan es produeixin pèrdues, els productes ETF semblarien tenir un bon rendiment, però els costos de fricció poden ser greus a causa de les fluctuacions del mercat. Per tant, els productes ETF són bons per a la cobertura a curt termini en comptes de tenir-ne a llarg termini.

Regles per a l'ETF palanquejat 5X 1.

Reequilibri irregular: quan la ràtio de palanquejament en temps real supera 7, s'activarà el reequilibri irregular i el mecanisme d'ajust de posició ajustarà la ràtio de palanquejament a 5.

2. Reequilibri regular: 00:00UTC+8 cada dia és el temps de reequilibri habitual. Quan la ràtio de palanquejament en temps real baixa per sota de 3,5 o per sobre de 7, o la taxa de fluctuació (calculada amb el preu de l'índex del contracte) supera l'1% (a causa d'un augment o disminució important del preu de les divises subjacents en les últimes 24 hores), la posició El mecanisme d'ajust ajustarà la ràtio de palanquejament a 5.

3. El valor patrimonial net dels productes ETF amb palanquejament de cinc vegades és molt vulnerable als canvis de preu de la moneda subjacent. Lògicament, el reequilibri irregular i regular es produeix amb més freqüència per als productes ETF amb palanquejament de 5 vegades, que també pateixen més fricció que els productes ETF amb palanquejament de 3 vegades i només són bons per a la cobertura a curt termini. Abans d'invertir en productes palanquejats de l'ETF, si us plau, estigueu informats de les diferències entre els tokens palanquejats 5X i 3X i trieu amb prudència.

Avantatges dels fitxes palanquejades

Lliure de liquidació

Les fitxes palanquejades són essencialment parells de fitxes al mercat al comptat i, per tant, estan lliures de liquidació. Fins i tot si el preu d'un token apalancat cau de 100 USD a 1 USD, la quantitat que té el comerciant no canviarà. Si s'han produït pèrdues considerables, pot activar el mecanisme automàtic de reducció de posició. Només en casos rars, el preu dels tokens palanquejats pot apropar-se a 0.

No es necessita cap garantia

En el comerç de marge convencional, la garantia és imprescindible perquè els comerciants generin guanys palanquejats, que es poden aconseguir mitjançant la negociació de fitxes palanquejades sense garantia. Es cobrarà una determinada quota de gestió.

El dipòsit i la retirada de fitxes palanquejades de l'ETF encara no són possibles.

Compost automàtic de beneficis i reducció automàtica de la posició

Quan hi ha un augment unilateral al mercat, els fitxes palanquejats 3X poden generar més beneficis que el comerç de marges convencional amb palanquejament 3X. La raó d'això és que els beneficis obtinguts s'utilitzen automàticament per comprar més fitxes palanquejades per generar més beneficis. Quan el mercat cau, la liquidació no es produirà i es desencadenarà la reducció automàtica de la posició per aturar les pèrdues.

Desavantatges dels fitxes palanquejades

Risc alt

Els fitxes palanquejades són productes nous amb propietats palanquejades, que comporten riscos considerables.

No s'adapta bé a la inversió a llarg termini.

Els tokens palanquejats només són aptes per als inversors professionals per a la cobertura de risc o la inversió en el mercat unilateral a curt termini. No són aptes per a inversions a mitjà i llarg termini. A causa de l'existència del mecanisme d'ajust de posició, el risc de mantenir fitxes palanquejades durant molt de temps és extremadament alt. Com més llarg sigui el temps de retenció, més gran serà la volatilitat i els costos de fricció.

Comissió de gestió del fons

Les comissions de finançament dels contractes perpetus es paguen entre comerciants dels costats oposats del contracte, però quan es negocien fitxes palanquejades es cobrarà una taxa diària fixa de comissió de gestió: es cobrarà una comissió de gestió diària del 0,1%.

Tot el contingut anterior no és cap consell d'inversió. Els tokens apalancats són productes d'alt risc. Si us plau, assegureu-vos de tenir una bona comprensió dels riscos abans de negociar fitxes palanquejades.

Si us plau, tingueu en compte que

el mercat de criptomonedes és volàtil. Els productes ETF amb palanquejament 3X i 5X augmentaran la volatilitat dels preus i comportaran majors riscos de pèrdua. Si us plau, assegureu-vos d'entendre els riscos en detall i comerciar amb prudència. A causa dels ajustos de posició regulars i irregulars, l'augment i la caiguda durant un període de temps determinat no sempre són el palanquejament objectiu. Els productes ETF es cobreixen mitjançant contractes perpetus. Si s'obtenen beneficis, s'obriran posicions; si hi ha pèrdues, les posicions es reduiran. Els productes ETF fan un seguiment dels guanys i pèrdues i ajusten el palanquejament al palanquejament objectiu diàriament. Els costos de fricció poden ser bastant considerables en un mercat fluctuant. A causa del mecanisme d'ajust de la posició i dels costos de manteniment de la posició, els productes ETF apalancats no són una bona inversió a llarg termini. Les grans fluctuacions dels preus i els alts riscos són característiques dels productes ETF. Si us plau, inverteix amb cura.

Guia de productes ETF apalancats (Capítol I)

P1: Quins són els productes ETF apalancats?

Els tokens apalancats són similars als productes ETC convencionals a la borsa. Fan un seguiment de les fluctuacions de preu de l'actiu objectiu donat.

Aquestes fluctuacions de preu són aproximadament 3 o 5 vegades superiors a les del mercat d'actius subjacents. A diferència del comerç de marge convencional, els usuaris no han de comprometre la garantia quan es negocien fitxes palanquejades.

Els usuaris poden assolir el propòsit de negociar amb marge mitjançant la simple compra i venda de fitxes palanquejades.

Cada producte ETF palanquejat correspon a una posició contractual, que és gestionada pels gestors de fons.

L'ús de productes ETF palanquejats us permet crear fàcilment la vostra pròpia cartera d'inversió de palanquejament constant sense haver d'aprendre sobre els mecanismes específics.

P2: Quin és l'actiu subjacent?

R: El nom d'un producte ETF palanquejat consta del nom del seu actiu subjacent i la ràtio de palanquejament. Per exemple, l'actiu subjacent de BTC3L i BTC3S és BTC.

P3: quant és el volum total dels productes ETF?

De manera similar als contractes perpetus, els productes ETF apalancats són derivats financers, no els típics tokens criptogràfics. Per tant, no hi ha "volum total" ni "volum cremat" per als productes ETF amb palanquejament.

P4: Com amplien els guanys els productes ETF amb palanquejament?

Els productes ETF amb palanquejament amplifiquen les pèrdues i els guanys amplificant les fluctuacions del preu. Per exemple, després de l'ajust de la posició, el preu del BTC augmenta un 5%, (sense considerar la possibilitat que s'activi un reequilibri irregular), el preu de BTC3L augmentarà un 15% i el BTC3S caurà un 15%

P5: En què es diferencien els productes ETF amb palanquejament de la negociació amb marges

? és amplificar els guanys i les pèrdues afegint préstecs de marge a la inversió total. La ràtio de palanquejament multiplica el volum d'actius que té un usuari. Els productes d'ETF apalancats amplifiquen els guanys amplificant les fluctuacions del preu dels actius subjacents. La ràtio de palanquejament es reflecteix en el fluctuacions de preu. 2. Els productes ETF amb palanquejament no requereixen que els comerciants aportin garanties o demanen préstecs. No hi ha risc de liquidació quan es negocien fitxes amb palanquejament.

P6: En què es diferencien els productes ETF amb palanquejament dels contractes perpetus?

1.El comerç de productes ETF amb palanquejament no requereix garantia i està lliure de liquidació. 2.Ratio de palanquejament fix: el palanquejament real en el contracte perpetu varia amb la fluctuació del valor de la posició. Les posicions dels productes ETF apalancats s'ajusten diàriament. La ràtio de palanquejament gairebé sempre es manté entre 3 i 5.

P7: Per què els productes ETF amb palanquejament estan lliures de liquidació?

Els gestors de fons de Gate.io ajusten les posicions de futurs de manera dinàmica perquè els productes ETF apalancats puguin mantenir una ràtio de palanquejament fixa durant un període determinat. Quan els productes ETF apalancats siguin rendibles, les posicions s'incrementaran just després de l'ajust de la posició. En cas de pèrdua, es reduiran les posicions per eliminar el risc de liquidació. Nota: l'ajust de posició és per ajustar les posicions del contracte darrere dels productes ETF. Les participacions de divises dels comerciants no canvien.

P8: Quan es programen els ajustos de posició?

Per als productes ETF amb palanquejament 3X: 1. Reequilibri irregular: quan la ràtio de palanquejament en temps real superi 3, s'activarà el reequilibri irregular i el mecanisme d'ajust de posició ajustarà la relació de palanquejament a 2,3. 2.Reequilibri regular: 00:00UTC+8 cada dia és l'hora habitual de reequilibri. Quan la ràtio de palanquejament en temps real baixa per sota d'1,8 o per sobre de 3, o la taxa de fluctuació (calculada amb el preu de l'índex del contracte) supera l'1% (a causa d'un augment o disminució important del preu de les divises subjacents en les últimes 24 hores), la posició El mecanisme d'ajust ajustarà la relació de palanquejament a 2,3.

Per als productes d'ETF amb palanquejament 5X: 1. Reequilibri irregular: quan la ràtio de palanquejament en temps real superi 7, s'activarà el reequilibri irregular i el mecanisme d'ajust de posició ajustarà la relació de palanquejament a 5. 2. Reequilibri regular: 00:00UTC+8 cada el dia és l'hora habitual de reequilibri. Quan la ràtio de palanquejament en temps real baixa per sota de 3,5 o per sobre de 7, o la taxa de fluctuació (calculada amb el preu de l'índex del contracte) supera l'1% (a causa d'un augment o disminució important del preu de les divises subjacents en les últimes 24 hores), la posició El mecanisme d'ajust ajustarà la ràtio de palanquejament a 5.

P9: Per què hi ha comissions de gestió?

Els productes Gate.ios 3S i 5S ETF inclouen una tarifa de gestió diària del 0,1%. La tarifa de gestió diària inclou tots els costos derivats de la negociació de fitxes palanquejades, incloses les comissions de gestió de les operacions contractuals, les comissions de finançament i les despeses de fricció a causa de les diferències de preu a l'obertura. posicions, etc.

La comissió de gestió diària del 0,03% que es cobra als productes ETF d'FTX no inclou cap de les comissions esmentades anteriorment. Des que es van llançar per primera vegada els productes ETF a Gate.io, excloent del càlcul les comissions de gestió en el comerç al comptat, les comissions de gestió que els cobraments de Gate.io als productes ETF no han pogut cobrir tots els costos. Gate.io continuarà pagant el cost addicional per als usuaris en lloc de treure'l del valor liquidatiu (NAV).

Aviat Gate.io llançarà productes com ara productes ETF combinats i productes ETF inversos de baix palanquejament. Mitjançant una optimització tècnica única, poden reduir considerablement els costos, facilitar el comerç i reduir les comissions de gestió.

P10: Per què no es mostra el valor patrimonial net dels productes ETF que acaben amb "BULL" i "BEAR"?

Gate.io no gestiona els productes ETF que acaben amb "BULL" i "BEAR". Gate.io només ofereix serveis de comerç puntual i no pot mostrar el NAV en temps real. Assegureu-vos d'entendre completament els riscos abans de negociar amb productes ETF. La desviació entre els preus de negociació i el NAV pot ser més gran del que s'esperava a causa de la insuficient liquiditat al mercat. Els productes BULL i Bear seran retirats de la llista a Gate.io aviat. Per obtenir més informació sobre aquests productes, consulteu els manuals dels productes FTX.

P11: Què és el valor liquidatiu (NAV)?

El valor patrimonial net representa el valor net de mercat de l'entitat monetària. La fórmula per calcular el NAV: Valor liquidatiu (NAV) = NAV del punt de reequilibri anterior (1+variació de preu de la ràtio de palanquejament orientat a la moneda subjacent)

Nota: el NAV al punt de reequilibri anterior es refereix al NAV de les posicions després de l'última posició. ajust.

El preu de negociació real dels productes ETF apalancats al mercat secundari està ancorat al NAV de la moneda. Hi ha una certa desviació del NAV, encara que la desviació no serà massa gran. Per exemple, quan el NAV de BTC3L és d'1 $, el preu de negociació al mercat secundari pot ser d'1,01 $ o 0,09 $. Gate.io enumera el NAV dels productes ETF apalancats i els darrers preus de negociació alhora perquè els usuaris puguin notar la pèrdua potencial en comprar/vendre fitxes palanquejades a preus que es desvien massa del NAV.

P12: On es reflecteix exactament l'amplificació de la fluctuació del preu de tres vegades als productes ETF apalancats de Gate.ios?

Les fluctuacions de preu dels productes ETF apalancats són l'amplificació de 3 vegades de les fluctuacions de preu de la moneda subjacent, que es reflecteix en el canvi del NAV. Per exemple, BTC és la moneda subjacent de BTC3L i BTC3S. El preu de BTC en un període de temps determinat en un dia de negociació (el preu a les 00:00 és el preu d'obertura) i el NAV del període de temps corresponent són els següents: El preu de BTC augmenta un 1%, el NAV de BTC3L augmenta en un 3%, el NAV de BTC3S disminueix un 3%; El preu de BTC cau un 1%, el NAV de BTC3L disminueix un 3%, el NAV de BTC3S augmenta un 3%.

P13: Com es calculen les fluctuacions del preu dels productes ETF amb palanquejament de Gate.ios?

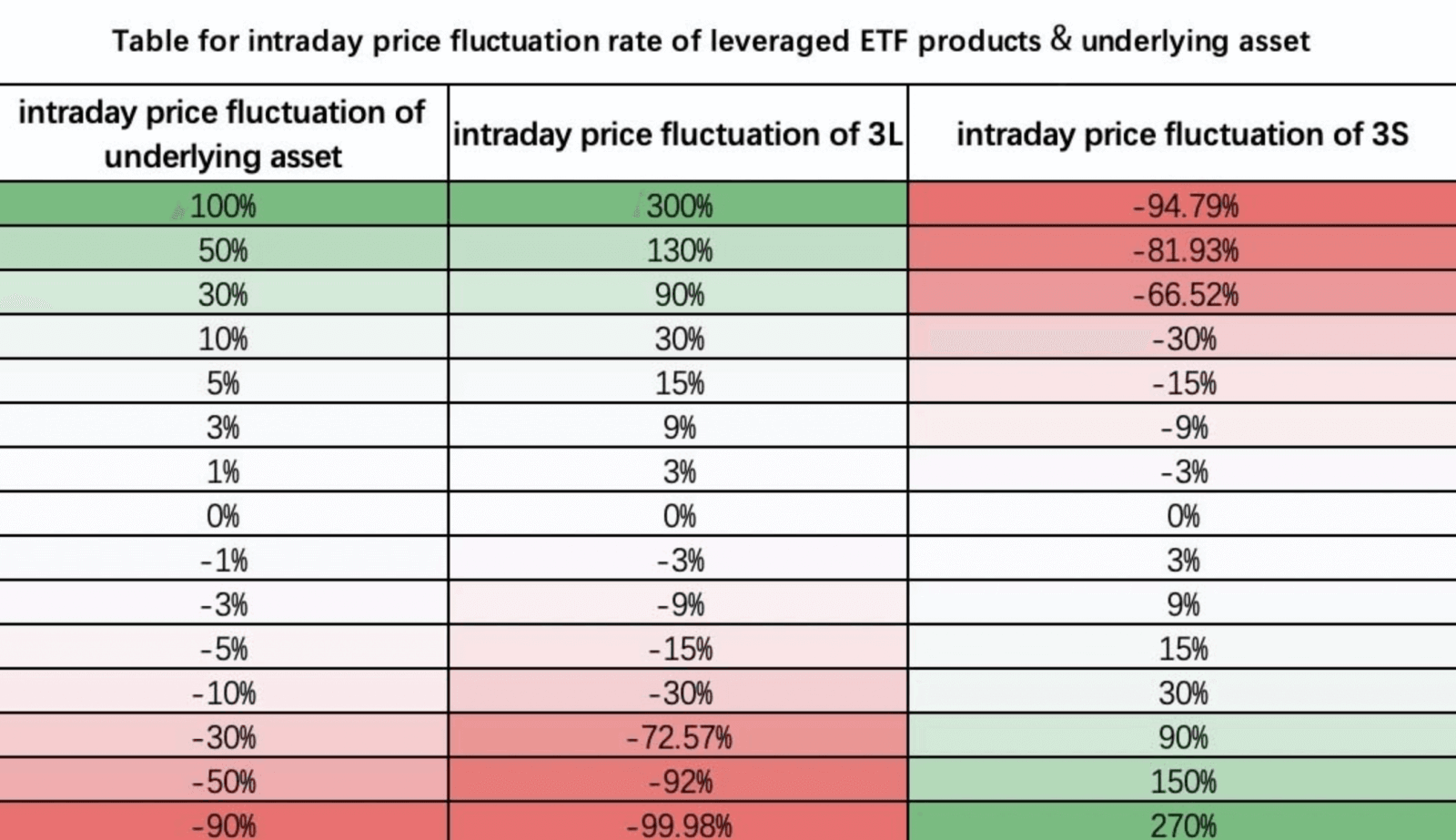

Les fluctuacions es calculen en funció del NAV. Prenguem com a exemple les fluctuacions intradia:

Taula de la taxa de fluctuació del preu intradia dels productes ETF apalancats subjacents 3L 3S

Q14: El mecanisme d'ajust de posició (reequilibri) augmenta/disminueix el nombre de posicions?

No. Gate.io fa ajustos de posició a les posicions del contracte per mantenir la ràtio de palanquejament en 3. Les posicions de la moneda negociada no canvien.

Cada vegada que s'ajusta una posició, la base de càlcul del NAV canviarà. Per exemple: quan les posicions s'ajusten a les 00:00, el NAV és d'1 $, llavors el NAV del punt de reequilibri anterior és d'1 $. La fórmula actual de càlcul del NAV és 1$ × {1+ canvi de preu de la moneda subjacent*ràtio de palanquejament objectiu}.

Abans del següent ajust de posició, el NAV sempre es basa en 1 $ i canvia amb les fluctuacions de la moneda subjacent.

Si s'activa un ajust de posició irregular quan el NAV es converteix en $ 0,7, després de l'ajust, el NAV del punt de reequilibri anterior es converteix en $ 0,7 i el NAV actual es calcula com a $ 0,7 × (1+ canvi de preu de la ràtio de palanquejament objectiu de la moneda subjacent*). ).

P15: Què és el reequilibri irregular?

En cas de fluctuacions extremes de preu en el mercat, per evitar la cobertura i liquidació de contractes, es desencadenarà un reequilibri irregular.

Abans de les 10:00 del 16 de març de 2020, Gate.io adopta una taxa de fluctuació del preu del 15% (positiu o negatiu) en comparació amb el punt de reequilibri anterior com a llindar de reequilibri irregular.

Perquè el mercat de criptomonedes ha estat força volàtil i el reequilibri irregular s'activa amb més freqüència. A partir de les 10:00 del 16 de març de 2020, Gate.io utilitzarà una taxa de fluctuació del preu (positiva o negativa) del 20% en comparació amb l'últim punt de reequilibri com a llindar.

Guia de productes ETF amb apalanquejament (Capítol II)

Per a quines condicions de mercat serveixen els productes ETF apalancats?

Els productes ETF apalancats tenen avantatges en mercats unilaterals. Hi ha més despeses de fricció en els mercats de dues cares. Prenguem BTC3L com a exemple per observar la rendibilitat dels productes ETF amb palanquejament en diferents condicions de mercat:*3xBTC es refereix al contracte perpetu BTC_USDT amb palanquejament convencional de tres vegades

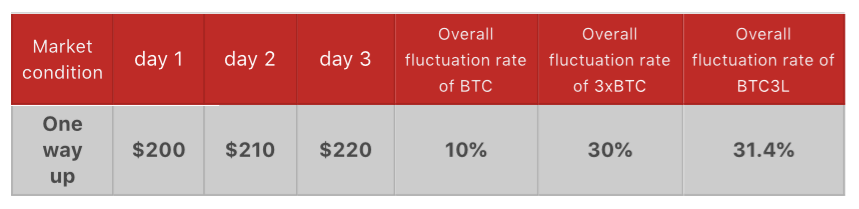

l Mercat unilateral: un camí cap amunt

En l'escenari "un camí cap amunt", palanquejat Els productes ETF funcionen millor que els contractes perpetus amb palanquejament de tres vegades convencionals (3xBTC). A continuació es mostra com es calcula el benefici:

el primer dia, el preu d'un BTC augmenta de $ 200 a $ 210, la taxa de fluctuació és +5%. El NAV (valor net de l'actiu) de BTC3L es converteix en 200 $ (1+5% × 3) = 230 $;

El segon dia, el preu d'un BTC augmenta de 210 a 220 dòlars, la taxa de fluctuació és del +4,76%. El NAV de BTC3L es converteix en $ 230 × (1 + 4,76% × 3) = $ 262,84;

En conclusió, la taxa de fluctuació en aquests 2 dies és (262,84 $ - 200 $)/200 $ * 100% = 31,4%, que és superior al 30%.

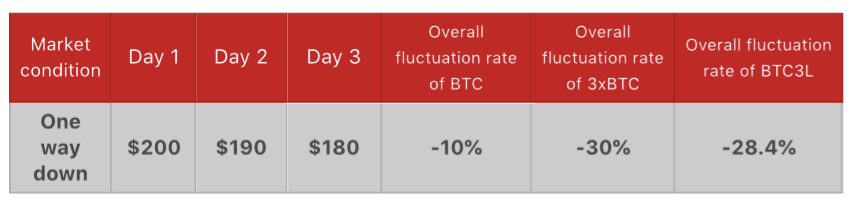

l Mercat unilateral: una via a la baixa

En l'escenari "una via a la baixa", la pèrdua incorreguda per la negociació de productes ETF amb palanquejament és menor que la de la negociació per contracte. A continuació es mostra com es calcula la pèrdua:

el preu de BTC cau un 5% el primer dia. El NAV de BTC3L es converteix en: $ 200 (1-5% × 3) = $ 170;

El preu torna a baixar el segon dia i la taxa de fluctuació és del -5,26%. El NAV de BTC3L es converteix en 170 $ (1-5,26% × 3) = 143,17 $;

La taxa de fluctuació global d'aquests 2 dies és (143,17$ - 200$)/200$*100%= -28,4%, que és superior al -30%.

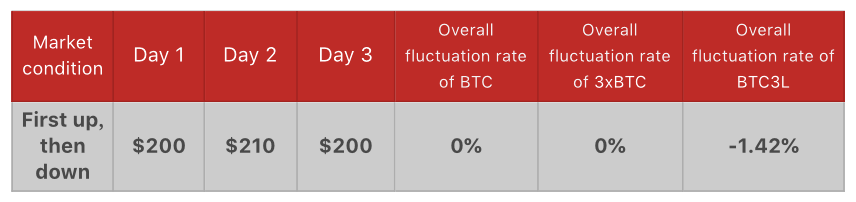

l Mercat de dues cares: primer a l'alça, després a la baixa

Si el preu del BTC puja primer i després torna al mateix nivell, els productes ETF apalancats no tenen cap avantatge sobre els contractes perpetus.

El primer dia, el preu d'un BTC augmenta de 200 a 210 dòlars, la taxa de fluctuació és del +5%. El NAV de BTC3L es converteix en 200 $ (1+5% × 3) = 230 $;

El segon dia, el preu baixa de 210 dòlars a 200 dòlars, la taxa de fluctuació és del -4,76%. El NAV de BTC3L es converteix en 230 $ (1-4,76% × 3) = 197,16 $;

La taxa de fluctuació global d'aquests 2 dies és de (197,16$ - 200$)/200$*100%=-1,42%, que és inferior al 0%.

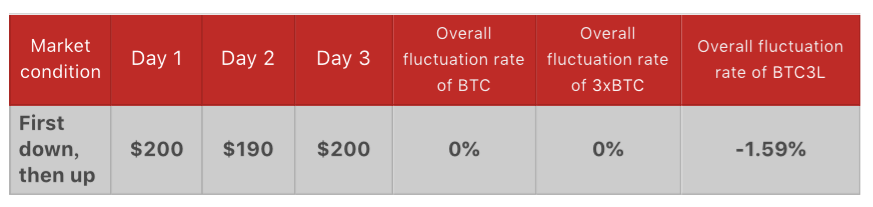

l Mercat de dues cares: primer a la baixa, després a l'alça

Igual que l'escenari descrit anteriorment, si el preu primer baixa i després puja exactament al mateix nivell, els productes ETF apalancats no són una inversió ideal.

El primer dia, el preu del BTC cau un 5%. El NAV de BTC3L es converteix en $ 200 (1-5% × 3) = $ 170;

El segon dia, el preu puja de 190 a 200 dòlars. La taxa de fluctuació és del +5,26%. El NAV de BTC3L es converteix en 170 $ (1+5,26% × 3) = 196,83 $;

La taxa de fluctuació global d'aquests 2 dies és ($196.83-$200)/$200*100%=-1.59%, que és menys del 0%.

Tingueu en compte: els productes ETF amb palanquejament són derivats financers amb alts riscos. Aquest article només s'ha de considerar una anàlisi breu en lloc de qualsevol consell d'inversió. Els usuaris han de conèixer a fons els productes i els seus riscos abans de negociar.