Tokeni s polugom u Gate.io

O tokenima s polugom

Gate.io je predstavio tokene sa ETF polugom. Jedina razlika između tokena sa polugom i tradicionalnih tokena je u tome što tokeni sa polugom imaju svojstva poluge. Svi tokeni sa leveridžom imaju svoje parnjake na promptnom tržištu. ETF proizvodi su zaštićeni i upravljaju se na trajne ugovore. Naplaćuje se dnevna naknada za upravljanje od 0,1%. (Stopa naknade za upravljanje varira sa stvarnim troškom. Za najnovije informacije pogledajte Najave). Naknade za upravljanje nadoknađuju troškove kao što su naknade za rukovanje ugovorom i naknade za finansiranje, dok se naknade za finansiranje ugovora ne naplaćuju. Optimizacijom upravljanja kapitalom, smanjuju se stvarni troškovi poluge i rizici korisnika.

Korisnici ne moraju da daju kolateral kada trguju tokenima sa leveridžom, ali ETF-ovi će snositi dnevne naknade za upravljanje od 0,1% (naknade za upravljanje se naplaćuju iz fondova upravljanja i ne odražavaju se direktno u trgovanju korisnika). Tokeni sa polugom u suštini odgovaraju trajnim ugovorima, koji se takođe mogu zgodno shvatiti kao spot trgovanje. U poređenju sa direktnim učešćem u trgovanju sa stalnim ugovorom, tokeni sa leveridžom nastoje da optimizuju upravljanje kapitalom kako bi smanjili stvarne troškove i rizike za korisnike. Tokeni sa polugom su još uvijek kategorizirani kao visokorizični proizvodi. Uvjerite se da razumijete rizike prije trgovanja tokenima s polugom.

ETF tokeni sa polugom

3L: 3-kratni dugi bikovski token sa

3-strukom polugom Primjer: ETH3L je trostruki dugi bikovski token s 3 puta polugom.

3S: 3-kratna kratka medvjedast token s

polugom Primjer: ETH3S je 3-kratna kratka medvjedast token sa polugom.

Mehanizam prilagođavanja pozicije tokena sa leveridžom

Kada ETF proizvodi prate dobit i gubitak i prilagođavaju polugu nazad na ciljanu polugu svaki dan, ako se ostvari profit, pozicije će se otvoriti; ako ima gubitaka, pozicije će biti smanjene. Nije potreban kolateral za trgovanje tokenima uz pomoć poluge. Kroz jednostavnu kupovinu i prodaju tokena sa leveridžom, korisnici mogu da generišu dobitke sa leveridžom, baš kao u trgovanju na marginama.

Pravila za ETF sa 3X polugom 1.

Nepravilno rebalansiranje: Kada koeficijent poluge u realnom vremenu pređe 3, neregularno rebalansiranje će se pokrenuti i mehanizam za podešavanje pozicije će prilagoditi omjer poluge na 2,3.

2. Redovno rebalansiranje: 00:00UTC+8 svaki dan je redovno vrijeme rebalansa. Kada koeficijent poluge u realnom vremenu padne ispod 1,8 ili iznad 3, ili stopa fluktuacije (izračunata sa cijenom indeksa ugovora) premaši 1% (zbog značajnog povećanja ili smanjenja cijene osnovne valute u posljednja 24 sata), pozicija mehanizam prilagođavanja će podesiti omjer poluge na 2,3.

3. ETF sa trostrukom polugom ima ciljanu polugu od 2,3 puta u praksi, u nastojanju da smanji stopu fluktuacije tržišta i minimizira dugoročne troškove trenja. Na jednostranom tržištu, budući da će se ostvareni profit koristiti za dodavanje više pozicija i stop-loss će se pokrenuti kada nastanu gubici, ETF proizvodi bi izgledali dobro, ali troškovi trenja mogu biti ozbiljni zbog fluktuacija na tržištu. Stoga su ETF proizvodi dobri za kratkoročno osiguranje umjesto dugoročnog držanja.

Pravila za ETF sa 5X polugom 1.

Nepravilno rebalansiranje: Kada koeficijent poluge u realnom vremenu pređe 7, neregularno rebalansiranje će se pokrenuti i mehanizam za podešavanje pozicije će prilagoditi omjer poluge na 5. 2.

Redovno rebalansiranje: 00:00UTC+8 svaki dan je redovno vrijeme rebalansa. Kada koeficijent poluge u realnom vremenu padne ispod 3,5 ili iznad 7, ili stopa fluktuacije (izračunata sa cijenom indeksa ugovora) premaši 1% (zbog značajnog povećanja ili smanjenja cijene osnovne valute u posljednja 24 sata), pozicija mehanizam prilagođavanja će prilagoditi omjer poluge na 5.

3. Vrijednost neto imovine ETF proizvoda sa petostrukom polugom je posebno osjetljiva na promjene cijena osnovne valute. Logično, neredovno i redovno rebalansiranje se češće dešava za ETF proizvode sa petostrukom polugom, koji takođe trpe više od trenja nego ETF proizvodi sa trostrukom leveridžom i dobri su samo za kratkoročno hedžing. Prije ulaganja u ETF proizvode s financijskom polugom, informirajte se o razlikama između 5X i 3X tokena s polugom i odaberite mudro.

Prednosti tokena sa polugom

bez likvidacije

Tokeni sa polugom su u suštini parovi tokena na spot tržištu i stoga su slobodni od likvidacije. Čak i ako cijena tokena sa leveridžom padne sa 100 USD na 1 USD, količina koju trgovac drži neće se promijeniti. Ako su nastali značajni gubici, to može pokrenuti mehanizam za automatsko smanjenje položaja. Samo u retkim slučajevima, cena tokena sa leveridžom može da se približi 0.

Nije potreban kolateral

U konvencionalnoj marži trgovanju, kolateral je neophodan za trgovce da generišu dobitke sa leveridžom, što se može postići trgovanjem tokena sa leveridžom bez kolaterala. Biće naplaćena određena naknada za upravljanje.

Depozit i povlačenje ETF tokena sa polugom još nisu mogući.

Automatsko kombinovanje profita i automatsko smanjenje pozicije

Kada postoji jednostrani rast na tržištu, 3X tokeni sa leveridžom mogu da generišu više profita od konvencionalnog trgovanja marginama sa 3X polugom. Razlog za to je taj što se ostvareni profit automatski koristi za kupovinu više tokena s polugom kako bi se ostvario veći profit. Kada tržište padne, likvidacija se neće dogoditi i umjesto toga će se pokrenuti automatsko smanjenje pozicije kako bi se zaustavio gubitak.

Nedostaci tokena sa leveridžom

Visok rizik

Tokeni sa leveridžom su novi proizvodi sa svojstvima poluge, koji nose značajne rizike.

Nije dobro za dugoročna ulaganja

Tokeni sa polugom su pogodni samo za profesionalne investitore za zaštitu od rizika ili kratkoročne jednostrane tržišne investicije. Nisu pogodni za srednjoročna i dugoročna ulaganja. Zbog postojanja mehanizma za podešavanje pozicije, rizik od dugotrajnog držanja tokena sa polugom je izuzetno visok. Što je duže vrijeme držanja, to su veći troškovi volatilnosti i trenja.

Naknada za upravljanje fondom

Naknade za finansiranje trajnih ugovora plaćaju se između trgovaca na suprotnim stranama ugovora, ali kada se trguje tokenima sa leveridžom, naplaćuje se fiksna dnevna stopa naknade za upravljanje: naplaćuje se dnevna naknada za upravljanje od 0,1%.

Sav gornji sadržaj nije nikakav savjet za ulaganje. Tokeni sa polugom su visokorizični proizvodi. Uvjerite se da dobro razumijete rizike prije nego što trgujete tokenima sa polugom.

Budite upozoreni:

tržište kriptovaluta je nestabilno. 3X i 5X ETF proizvodi sa leveridžom povećat će volatilnost cijena i donijeti veće rizike od gubitka. Budite sigurni da detaljno razumijete rizike i trgujte mudro. Zbog redovnih i nepravilnih podešavanja pozicije, uspon i pad tokom određenog vremenskog perioda nisu uvijek ciljana poluga. ETF proizvodi su zaštićeni trajnim ugovorima. Ako se ostvari profit, otvaraju se pozicije; ako ima gubitaka, pozicije će biti smanjene. ETF proizvodi prate dobit i gubitak i svakodnevno prilagođavaju polugu nazad na ciljanu polugu. Troškovi trenja mogu biti prilično značajni na fluktuirajućem tržištu. Zbog mehanizma prilagođavanja pozicije i troškova držanja pozicije, ETF proizvodi sa leveridžom nisu dobra dugoročna investicija. Velike fluktuacije cijena i visoki rizici su karakteristike ETF proizvoda. Pažljivo investirajte.

Vodič za ETF proizvode sa leveridžom (poglavlje I)

P1 : Šta su ETF proizvodi sa leveridžom?

Tokeni sa polugom su slični konvencionalnim ETC proizvodima na berzi. Oni prate fluktuacije cijena datog ciljanog sredstva.

Ove fluktuacije cijena su oko 3 ili 5 puta veće od tržišta osnovne imovine. Za razliku od konvencionalnog trgovanja na marginama, korisnici ne moraju da daju kolateral kada trguju tokenima sa leveridžom.

Korisnici mogu ostvariti svrhu trgovanja na margini jednostavnom kupovinom i prodajom tokena s leveridžom.

Svaki ETF proizvod sa zaduživanjem odgovara ugovornoj poziciji, kojom upravljaju menadžeri fondova.

Korištenje ETF proizvoda s financijskom polugom omogućava vam da lako izgradite svoj vlastiti portfolio ulaganja s konstantnom polugom bez potrebe da učite o specifičnim mehanizmima.

P2 : Šta je osnovna imovina?

O: Naziv ETF proizvoda sa leveridžom sastoji se od naziva njegove osnovne imovine i omjera poluge. Na primjer, osnovna imovina BTC3L i BTC3S je BTC.

P3 : Koliki je ukupan obim ETF proizvoda?

Slično kao i trajni ugovori, ETF proizvodi sa leveridžom su finansijski derivati, a ne tipični kripto tokeni. Dakle, ne postoji "ukupni volumen" ili "sagorijevani volumen" za ETF proizvode s financijskom polugom.

P4: Kako ETF proizvodi s financijskom polugom povećavaju dobitke?

ETF proizvodi s polugom povećavaju gubitke i dobitke povećavajući fluktuacije cijena. Recimo nakon prilagođavanja pozicije, cijena BTC-a poraste za 5% (ne uzimajući u obzir mogućnost pokretanja nepravilnog rebalansa), cijena BTC3L će porasti za 15%, a BTC3S će pasti za 15

%

.

je povećati dobitke i gubitke dodavanjem marž kredita ukupnoj investiciji. Koeficijent poluge umnožava obim imovine koju korisnik drži. ETF proizvodi sa polugom povećavaju dobitke povećavajući fluktuacije cijene osnovne imovine. Odnos poluge se odražava u fluktuacije cijena 2. ETF proizvodi sa zaduživanjem ne zahtijevaju od trgovaca da daju kolateral ili pozajmljuju kredite Ne postoji rizik od likvidacije kada trguje tokenima sa polugom

P6 : Po čemu se proizvodi ETF-a sa polugom razlikuju od trajnih ugovora?

1. Trgovanje ETF proizvodima sa leveridžom ne zahteva kolateral i nije likvidirano. 2. Fiksni koeficijent poluge: Stvarna poluga u trajnom ugovoru varira sa fluktuacijom vrednosti pozicije. Pozicije ETF proizvoda sa leveridžom se prilagođavaju na dnevnoj bazi. Omjer poluge gotovo uvijek ostaje između 3 i 5.

P7 : Zašto proizvodi ETF-a sa zaduživanjem nisu likvidirani?

Menadžeri fondova Gate.io dinamički prilagođavaju pozicije fjučersa tako da ETF proizvodi sa zaduživanjem mogu održavati fiksni omjer poluge u određenom periodu. Kada su ETF proizvodi sa leveridžom profitabilni, pozicije će se povećati odmah nakon prilagođavanja pozicije. U slučaju gubitka, pozicije će se smanjiti, kako bi se eliminisao rizik od likvidacije. Napomena: Prilagodba pozicije je prilagođavanje ugovornih pozicija iza ETF proizvoda. Valutni posjedi trgovaca se ne mijenjaju.

P8 : Kada su planirana podešavanja pozicije?

Za 3X ETF proizvode: 1. Nepravilno rebalansiranje: Kada omjer poluge u realnom vremenu pređe 3, neregularno rebalansiranje će se pokrenuti i mehanizam za podešavanje pozicije će prilagoditi omjer poluge na 2,3. 2. Redovno rebalansiranje: 00:00UTC+8 svaki dan je redovno vrijeme rebalansa. Kada koeficijent poluge u realnom vremenu padne ispod 1,8 ili iznad 3, ili stopa fluktuacije (izračunata sa cijenom indeksa ugovora) premaši 1% (zbog značajnog povećanja ili smanjenja cijene osnovne valute u posljednja 24 sata), pozicija mehanizam prilagođavanja će podesiti omjer poluge na 2,3.

Za 5X ETF proizvode: 1.Nepravilno rebalansiranje: Kada omjer poluge u stvarnom vremenu prijeđe 7, neregularno rebalansiranje će se pokrenuti i mehanizam za podešavanje pozicije će prilagoditi omjer poluge na 5. 2.Redovno rebalansiranje: 00:00UTC+8 svaki dan je redovno vrijeme za rebalans. Kada koeficijent poluge u realnom vremenu padne ispod 3,5 ili iznad 7, ili stopa fluktuacije (izračunata sa cijenom indeksa ugovora) premaši 1% (zbog značajnog povećanja ili smanjenja cijene osnovne valute u posljednja 24 sata), pozicija mehanizam prilagođavanja će prilagoditi omjer poluge na 5.

P9 : Zašto postoje naknade za upravljanje?

Gate.ios 3S i 5S ETF proizvodi dolaze sa dnevnom provizijom za upravljanje od 0,1%. Dnevna naknada za upravljanje uključuje sve troškove nastale trgovinom tokenima uz financijsku polugu, uključujući naknade za rukovanje ugovornim trgovinama, naknade za finansiranje i troškove zbog razlika u cijeni prilikom otvaranja pozicije, itd.

Dnevna naknada za upravljanje od 0,03% koja se naplaćuje u FTXs ETF proizvodima ne uključuje nijednu od gore navedenih naknada. Otkako su ETF proizvodi prvi put lansirani na Gate.io, isključujući naknade za rukovanje u promptnoj trgovini iz kalkulacije, naknade za upravljanje Gate.io naknade u ETF proizvodima nisu u mogućnosti da pokriju sve troškove. Gate.io će nastaviti da plaća dodatne troškove za korisnike umjesto da ih uzima iz neto vrijednosti imovine (NAV).

Uskoro će Gate.io lansirati proizvode kao što su kombinovani ETF proizvodi i obrnuti ETF proizvodi sa niskom polugom. Kroz jedinstvenu tehničku optimizaciju, oni mogu uvelike smanjiti troškove, olakšati trgovanje i smanjiti troškove upravljanja.

P10: Zašto se ne prikazuje vrijednost neto imovine ETF proizvoda koji završavaju sa "BULL" i "BEAR"?

Gate.io ne upravlja ETF proizvodima koji završavaju sa "BULL" i "BEAR". Gate.io pruža samo usluge spot trgovanja i ne može prikazati NAV u realnom vremenu. Molimo vas da u potpunosti razumijete rizike prije trgovanja ETF proizvodima. Odstupanje između trgovačkih cijena i NAV može biti veće od očekivanog zbog nedovoljne likvidnosti na tržištu. Proizvodi BULL and Bear uskoro će biti uklonjeni sa Gate.io. Da biste saznali više o ovim proizvodima, pogledajte priručnike proizvoda FTX.

P11: Šta je neto vrijednost imovine (NAV)?

Neto vrijednost imovine predstavlja neto tržišnu vrijednost valutnog entiteta. Formula za izračunavanje NAV: vrijednost neto imovine (NAV) = NAV prethodne tačke rebalansa (1+promjena cijene osnovnog omjera ciljane poluge)

Napomena: NAV na prethodnoj tački rebalansa odnosi se na NAV pozicija nakon posljednje pozicije podešavanje.

Stvarna cijena trgovanja ETF proizvoda sa leveridžom na sekundarnom tržištu je usidrena za NAV valute. Postoji određeno odstupanje od NAV-a, iako odstupanje neće biti preveliko. Na primjer, kada je NAV BTC3L 1 USD, cijena trgovanja na sekundarnom tržištu može biti 1,01 USD ili 0,09 USD. Gate.io istovremeno navodi NAV ETF proizvoda s financijskom polugom i najnovije cijene trgovanja kako bi korisnici mogli primijetiti potencijalni gubitak prilikom kupovine/prodaje tokena s financijskom polugom po cijenama koje previše odstupaju od NAV-a.

P12 : Gdje se trostruko povećanje fluktuacije cijene odražava tačno u Gate.ios ETF proizvodima?

Fluktuacije cijena ETF proizvoda sa leveridžom su trostruko povećanje fluktuacija cijena osnovne valute, što se odražava u promjeni NAV-a. Na primjer, BTC je osnovna valuta BTC3L i BTC3S. Cijena BTC-a u određenom vremenskom periodu na dan trgovanja (cijena u 00:00 je početna cijena) i NAV za odgovarajući vremenski period su sljedeći: Cijena BTC-a raste za 1%, NAV BTC3L raste za 3%, NAV BTC3S se smanjuje za 3%; Cijena BTC-a pada za 1%, NAV BTC3L opada za 3%, NAV BTC3S raste za 3%.

P13: Kako se izračunavaju fluktuacije cijena u Gate.ios ETF proizvodima?

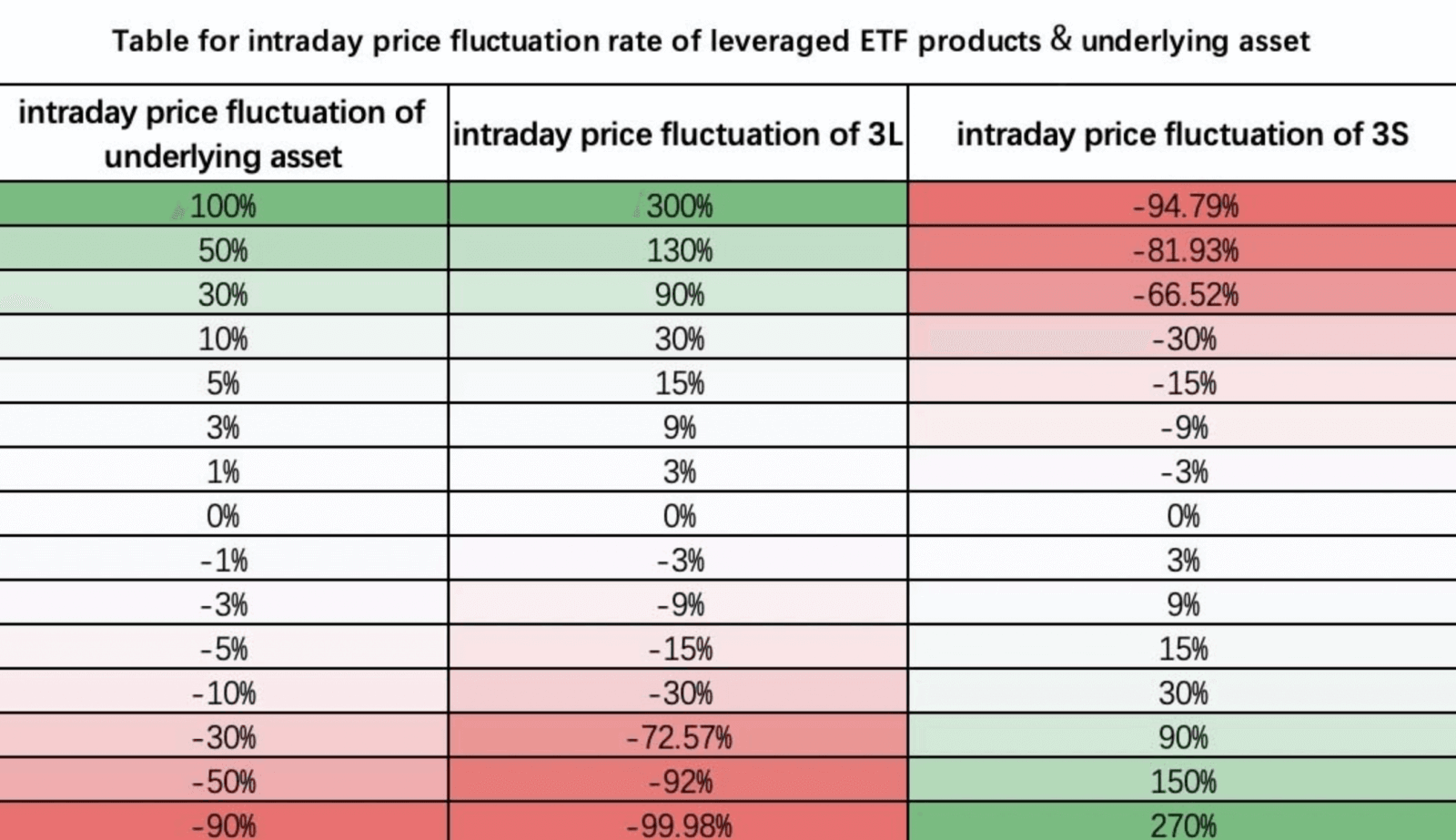

Fluktuacije se izračunavaju na osnovu NAV-a. Uzmimo unutardnevne fluktuacije kao primjer:

Tabela za stopu fluktuacije unutardnevnih cijena ETF proizvoda sa leveridžom u osnovi imovine 3L 3S

P14 : Da li mehanizam prilagođavanja pozicije (rebalans) povećava/smanjuje broj držanja pozicija?

Ne. Gate.io vrši prilagođavanje pozicija na ugovorenim pozicijama kako bi se omjer poluge održao na 3. Pozicija u valuti kojom se trguje se ne mijenja.

Svaki put kada se pozicija prilagodi, baza izračuna NAV će se promijeniti. Na primjer: Kada se pozicije prilagode u 00:00, NAV je 1 USD, tada je NAV prethodne točke rebalansa 1 USD. Trenutna formula za obračun NAV je $1×{1+ promjena cijene osnovne valute*ciljani koeficijent poluge}.

Prije sljedećeg prilagođavanja pozicije, NAV se uvijek zasniva na 1 USD i mijenja se s fluktuacijama osnovne valute.

Ako se nepravilna prilagodba pozicije pokrene kada NAV postane 0,7 USD, tada nakon prilagođavanja, NAV prethodne tačke rebalansa postaje 0,7 USD, a trenutni NAV se izračunava kao 0,7 USD × (1+ promjena cijene osnovne valute* ciljani omjer poluge ).

P15 : Šta je nepravilan rebalans?

U slučaju ekstremnih fluktuacija cijena na tržištu, kako bi se spriječilo hedžing ugovora i likvidacija, pokrenut će se neredovni rebalans.

Prije 10:00 16. marta 2020., Gate.io usvaja stopu fluktuacije cijene od 15% (pozitivnu ili negativnu) u poređenju sa prethodnom tačkom rebalansa kao pragom nepravilnog rebalansa.

Zato što je tržište kriptovaluta bilo prilično nestabilno, a neregularno rebalansiranje se sve češće pokreće. Od 10:00 16. marta 2020., Gate.io će koristiti stopu fluktuacije cijene (pozitivnu ili negativnu) od 20% u odnosu na posljednju tačku rebalansa kao prag.

Vodič za ETF proizvode sa leveridžom (poglavlje II)

Za koje tržišne uslove služe ETF proizvodi?

ETF proizvodi sa polugom imaju prednosti na jednostranim tržištima. Na dvostranim tržištima ima više frikcionih troškova. Uzmimo BTC3L kao primjer da posmatramo profitabilnost ETF proizvoda sa leveridžom pod različitim tržišnim uslovima:*3xBTC se odnosi na konvencionalni 3-put BTC_USDT trajni ugovor sa leveridžom

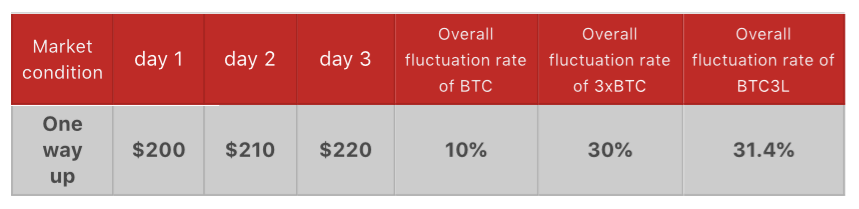

l Jednostrano tržište: jedan način nagore

U scenariju "jedan način naviše", uz leveridž ETF proizvodi imaju bolji učinak od konvencionalnih trajnih ugovora sa trostrukom polugom (3xBTC). U nastavku je kako se izračunava profit:

Prvog dana cijena za jedan BTC raste sa 200$ na 210$, stopa fluktuacije je +5%. NAV (neto vrijednost imovine) BTC3L postaje 200$ (1+5%× 3)=230$;

Drugog dana cijena za jedan BTC raste sa 210 USD na 220 USD, stopa fluktuacije je +4,76%. NAV BTC3L postaje 230$× (1+4,76%×3)=262,84$;

U zaključku, stopa fluktuacije u ova 2 dana je (262,84$ - 200$)/200$*100% = 31,4%, što je više od 30%.

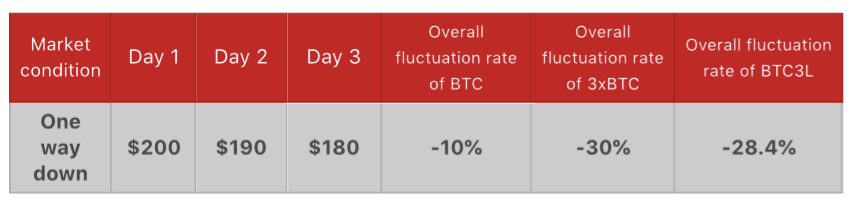

l Jednostrano tržište: jednosmjerno prema dolje

U scenariju "jednosmjerno prema dolje", gubitak nastao od trgovanja ETF proizvodima s leveridžom manji je nego od trgovanja po ugovoru. Ispod je kako se izračunava gubitak:

Cijena BTC-a pada za 5% prvog dana. NAV BTC3L postaje: $200 (1-5%×3)=$170;

Cijena ponovo pada drugi dan i stopa fluktuacije je -5,26%. NAV BTC3L postaje 170$ (1-5.26%×3)=143.17$;

Ukupna stopa fluktuacije u ova 2 dana je (143,17 USD - 200 USD)/200 USD*100%= -28,4%, što je više od -30%.

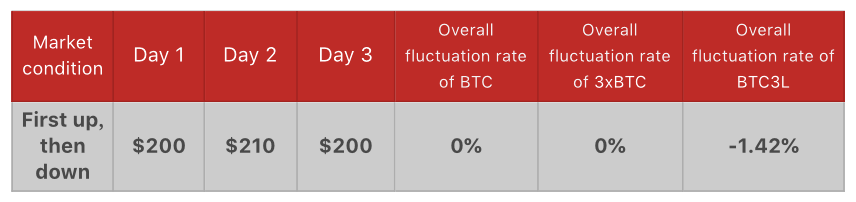

l Dvostrano tržište: prvo gore, a zatim dolje

Ako cijena BTC-a prvo poraste, a zatim se vrati na isti nivo, onda ETF proizvodi s leveridžom nemaju nikakve prednosti u odnosu na trajne ugovore.

Prvog dana cijena za jedan BTC raste sa 200$ na 210$, stopa fluktuacije je +5%. NAV BTC3L postaje 200$ (1+5%× 3)=230$;

Drugog dana cijena pada sa 210$ nazad na 200$, stopa fluktuacije je -4,76%. NAV BTC3L postaje 230 USD (1-4,76%× 3)=197,16 USD;

Ukupna stopa fluktuacije u ova 2 dana je (197,16 USD - 200 USD)/200 USD*100%=-1,42%, što je manje od 0%.

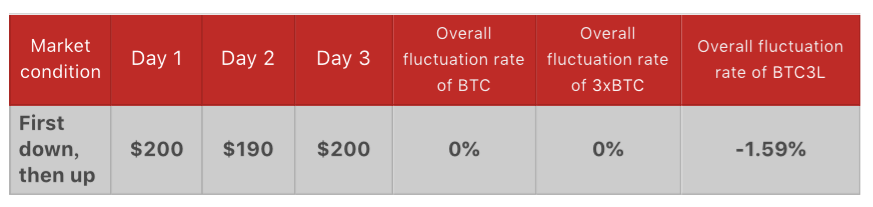

l Dvostrano tržište: prvo prema dolje, a zatim prema gore

Isto kao u gore opisanom scenariju, ako cijena prvo padne, a zatim se popne na potpuno isti nivo, proizvodi ETF-a s leveridžom nisu idealna investicija.

Prvog dana cijena BTC-a pada za 5%. NAV BTC3L postaje 200$ (1-5%×3)=170$;

Drugog dana, cijena raste sa 190 dolara na 200 dolara. Stopa fluktuacije je +5,26%. NAV BTC3L postaje 170 USD (1+5,26%× 3)=196,83 USD;

Ukupna stopa fluktuacije u ova 2 dana je (196,83$-200$)/200$*100%=-1,59%, što je manje od 0%.

Imajte na umu: ETF proizvodi sa leveridžom su finansijski derivati sa visokim rizicima. Ovaj članak treba smatrati samo kratkom analizom umjesto bilo kakvim investicijskim savjetima. Korisnici moraju imati temeljno razumijevanje proizvoda i njihovih rizika prije trgovanja.