Jetons à effet de levier dans Gate.io

À propos des jetons à effet de levier

Gate.io a introduit les jetons à effet de levier ETF. La seule différence entre les jetons à effet de levier et les jetons traditionnels est que les jetons à effet de levier ont des propriétés à effet de levier. Tous les jetons à effet de levier ont des équivalents sur le marché au comptant. Les produits ETF sont couverts et gérés sur des contrats perpétuels. Des frais de gestion quotidiens de 0,1% sont facturés. (Le taux des frais de gestion varie en fonction du coût réel. Veuillez vous référer aux annonces pour les dernières informations). Les frais de gestion compensent les coûts tels que les frais de traitement des contrats et les frais de financement, tandis que les frais de financement du contrat ne sont pas facturés. Grâce à l'optimisation de la gestion du capital, les dépenses et les risques réels de levier des utilisateurs sont réduits.

Les utilisateurs n'ont pas besoin de fournir de garantie lors de la négociation de jetons à effet de levier, mais les ETF encourront des frais de gestion quotidiens de 0,1 % (les frais de gestion sont collectés sur les fonds de gestion et ne sont pas directement reflétés dans les transactions des utilisateurs). Les jetons à effet de levier correspondent essentiellement à des contrats perpétuels, qui peuvent également être commodément compris comme du trading au comptant. Par rapport à la participation directe à la négociation de contrats perpétuels, les jetons à effet de levier s'efforcent d'optimiser la gestion du capital afin de réduire les dépenses et les risques réels de l'effet de levier des utilisateurs. Les jetons à effet de levier sont toujours classés comme produits à haut risque. Veuillez vous assurer de bien comprendre les risques avant de négocier des jetons à effet de levier.

Jetons à effet de levier ETF

3L: jeton haussier long à effet de levier 3 fois

Exemple: ETH3L est le jeton ETH haussier long à effet de levier 3 fois.

3S : jeton baissier court à effet de levier 3 fois

Exemple : ETH3S est le jeton ETH baissier court à effet de levier 3 fois.

Mécanisme d'ajustement de position des jetons à effet de levier

Lorsque les produits ETF suivent les profits et les pertes et ajustent chaque jour l'effet de levier à l'effet de levier ciblé, si des bénéfices sont réalisés, des positions seront ouvertes ; en cas de pertes, les positions seront réduites. Aucune garantie n'est nécessaire pour le trading de jetons à effet de levier. Grâce à de simples achats et ventes de jetons à effet de levier, les utilisateurs peuvent générer des gains à effet de levier, tout comme dans le trading sur marge.

Règles pour les ETF à effet de levier 3X 1.

Rééquilibrage irrégulier : Lorsque le ratio de levier en temps réel dépasse 3, un rééquilibrage irrégulier sera déclenché et le mécanisme d'ajustement de position ajustera le ratio de levier à 2,3.

2. Rééquilibrage régulier: 00:00 UTC+8 chaque jour est l’heure de rééquilibrage régulière. Lorsque le ratio de levier en temps réel passe en dessous de 1,8 ou au-dessus de 3, ou que le taux de fluctuation (calculé avec le prix de l'indice du contrat) dépasse 1% (en raison d'une augmentation ou d'une diminution significative du prix de la devise sous-jacente au cours des dernières 24 heures), la position Le mécanisme d’ajustement ajustera le ratio de levier à 2,3.

3. L'ETF à effet de levier triple a un effet de levier ciblé de 2,3 fois en pratique, dans le but de réduire le taux de fluctuation du marché et de minimiser les coûts de friction à long terme. Sur un marché unilatéral, dans la mesure où les bénéfices réalisés seront utilisés pour ajouter davantage de positions et où le stop-loss sera déclenché lorsque des pertes sont subies, les produits ETF semblent bien performer, mais les coûts de friction peuvent être importants en raison des fluctuations du marché. Par conséquent, les produits ETF conviennent à la couverture à court terme plutôt qu’à la détention à long terme.

Règles pour les ETF à effet de levier 5X 1.

Rééquilibrage irrégulier : lorsque le ratio de levier en temps réel dépasse 7, un rééquilibrage irrégulier sera déclenché et le mécanisme d'ajustement de position ajustera le ratio de levier à 5. 2.

Rééquilibrage régulier : 00:00UTC+8 tous les jours est le temps de rééquilibrage régulier. Lorsque le ratio de levier en temps réel passe en dessous de 3,5 ou au-dessus de 7, ou que le taux de fluctuation (calculé avec le prix de l'indice du contrat) dépasse 1% (en raison d'une augmentation ou d'une diminution significative du prix de la devise sous-jacente au cours des dernières 24 heures), la position le mécanisme d'ajustement ajustera le ratio de levier à 5.

3. La valeur liquidative des produits ETF à effet de levier 5 fois est très vulnérable aux variations de prix de la devise sous-jacente. Logiquement, les rééquilibrages irréguliers et réguliers se produisent plus fréquemment pour les produits ETF à effet de levier 5 fois, qui souffrent également plus de frictions que les produits ETF à effet de levier 3 fois et ne sont bons que pour la couverture à court terme. Avant d'investir dans des produits à effet de levier ETF, veuillez être informé des différences entre les jetons à effet de levier 5X et 3X et choisissez judicieusement.

Avantages des jetons à effet de levier

Sans liquidation

Les jetons à effet de levier sont essentiellement des paires de jetons sur le marché au comptant et sont donc sans liquidation. Même si le prix d'un jeton à effet de levier passe de 100 USD à 1 USD, la quantité détenue par le trader ne changera pas. Si des pertes considérables ont été subies, cela peut déclencher le mécanisme de réduction automatique de position. Dans de rares cas seulement, le prix des jetons à effet de levier peut approcher 0.

Aucune garantie nécessaire

Dans le trading sur marge conventionnel, les garanties sont indispensables pour que les traders puissent générer des gains à effet de levier, qui peuvent être obtenus en négociant des jetons à effet de levier sans garantie. Certains frais de gestion seront facturés.

Le dépôt et le retrait de jetons à effet de levier ETF ne sont pas encore possibles.

Composé automatique des bénéfices et réduction automatique de la position

Lorsqu'il y a une hausse unilatérale sur le marché, les jetons à effet de levier 3X peuvent générer plus de bénéfices que le trading sur marge conventionnel avec un effet de levier 3X. La raison en est que les bénéfices réalisés sont automatiquement utilisés pour acheter davantage de jetons à effet de levier afin de générer plus de bénéfices. Lorsque le marché baisse, la liquidation n’aura pas lieu et une réduction automatique de la position sera déclenchée pour arrêter les pertes.

Inconvénients des jetons à effet de levier

Risque élevé

Les jetons à effet de levier sont de nouveaux produits dotés de propriétés à effet de levier, qui comportent des risques considérables.

Pas un bon choix pour un investissement à long terme.

Les jetons à effet de levier ne conviennent qu'aux investisseurs professionnels qui peuvent les utiliser à des fins de couverture des risques ou d'investissement unilatéral sur le marché à court terme. Ils ne conviennent pas aux investissements à moyen et long terme. En raison de l'existence du mécanisme d'ajustement de position, le risque de détenir des jetons à effet de levier pendant une longue période est extrêmement élevé. Plus le temps de détention est long, plus la volatilité et les coûts de friction sont élevés.

Frais de gestion du fonds

Les frais de financement des contrats perpétuels sont payés entre les traders des parties opposées du contrat, mais lors de la négociation de jetons à effet de levier, un taux quotidien fixe de frais de gestion sera facturé: des frais de gestion quotidiens de 0,1% sont facturés.

Tout le contenu ci-dessus ne constitue pas un conseil d’investissement. Les jetons à effet de levier sont des produits à haut risque. Veuillez vous assurer d'avoir une bonne compréhension des risques avant de négocier des jetons à effet de levier.

Soyez averti:

le marché des crypto-monnaies est volatil. Les produits ETF à effet de levier 3X et 5X augmenteront la volatilité des prix et entraîneront des risques de perte plus importants. Assurez-vous de comprendre les risques en détail et de négocier judicieusement. En raison des ajustements de position réguliers et irréguliers, la hausse et la baisse sur une certaine période de temps ne constituent pas toujours l'effet de levier ciblé. Les produits ETF sont couverts par des contrats perpétuels. Si des bénéfices sont réalisés, des positions seront ouvertes ; en cas de pertes, les positions seront réduites. Les produits ETF suivent les profits et les pertes et ajustent quotidiennement l'effet de levier à l'effet de levier ciblé. Les coûts de friction peuvent être assez considérables dans un marché fluctuant. En raison du mécanisme d’ajustement des positions et des coûts de maintien des positions, les produits ETF à effet de levier ne constituent pas un bon investissement à long terme. Des fluctuations de prix importantes et des risques élevés sont des caractéristiques des produits ETF. Veuillez investir prudemment.

Guide des produits ETF à effet de levier (Chapitre I)

Q1 : Que sont les produits ETF à effet de levier ?

Les jetons à effet de levier sont similaires aux produits ETC classiques en bourse. Ils suivent les fluctuations de prix de l'actif cible donné.

Ces fluctuations de prix sont environ 3 à 5 fois supérieures à celles du marché des actifs sous-jacents. Contrairement au trading sur marge conventionnel, les utilisateurs n'ont pas besoin de garantir des garanties lorsqu'ils négocient des jetons à effet de levier.

Les utilisateurs peuvent atteindre l'objectif de négocier sur marge grâce à de simples achats et ventes de jetons à effet de levier.

Chaque produit ETF à effet de levier correspond à une position contractuelle, qui est gérée par des gestionnaires de fonds.

L’utilisation de produits ETF à effet de levier vous permet de créer facilement votre propre portefeuille d’investissement à effet de levier constant sans avoir à vous renseigner sur les mécanismes spécifiques.

Q2 : Quel est l'actif sous-jacent ?

R : Le nom d'un produit ETF à effet de levier est composé du nom de son actif sous-jacent et du ratio de levier. Par exemple, l’actif sous-jacent de BTC3L et BTC3S est BTC.

Q3 : Quel est le volume total des produits ETF ?

Semblables aux contrats perpétuels, les produits ETF à effet de levier sont des dérivés financiers et non des jetons cryptographiques typiques. Il n'y a donc pas de « volume total » ou de « volume brûlé » pour les produits ETF à effet de levier.

Q4 : Comment les produits ETF à effet de levier amplifient-ils les gains ?

Les produits ETF à effet de levier amplifient les pertes et les gains en amplifiant les fluctuations de prix. Par exemple, après ajustement de position, le prix du BTC augmente de 5% (sans tenir compte de la possibilité d'un rééquilibrage irrégulier), le prix du BTC3L augmentera de 15% et le BTC3S baissera de 15%.

Q5 : En quoi les produits ETF à effet de levier sont-ils différents du trading sur marge?

1. Trading sur marge consiste à amplifier les gains et les pertes en ajoutant les prêts sur marge à l'investissement total. Le ratio de levier multiplie le volume des actifs détenus par un utilisateur. Les produits ETF à effet de levier amplifient les gains en amplifiant les fluctuations du prix des actifs sous-jacents. Le ratio de levier se reflète dans le fluctuations des prix. 2. Les produits ETF à effet de levier n'exigent pas que les traders donnent des garanties ou empruntent des prêts. Il n'y a aucun risque de liquidation lors de la négociation de jetons à effet de levier.

Q6 : En quoi les produits ETF à effet de levier sont-ils différents des contrats perpétuels?

1. La négociation de produits ETF à effet de levier ne nécessite aucune garantie et est exempte de liquidation. 2.Ratio de levier fixe : Le levier réel dans le contrat perpétuel varie en fonction de la fluctuation de la valeur de la position. Les positions des produits ETF à effet de levier sont ajustées quotidiennement. Le ratio de levier reste presque toujours compris entre 3 et 5.

Q7 : Pourquoi les produits ETF à effet de levier sont-ils exempts de liquidation ?

Les gestionnaires de fonds de Gate.io ajustent dynamiquement les positions à terme afin que les produits ETF à effet de levier puissent maintenir un ratio de levier fixe pendant une certaine période. Lorsque les produits ETF à effet de levier sont rentables, les positions seront augmentées juste après l'ajustement des positions. En cas de perte, les positions seront réduites, de manière à éliminer le risque de liquidation. Remarque: L'ajustement de position consiste à ajuster les positions contractuelles derrière les produits ETF. Les avoirs en devises des traders ne changent pas.

Q8 : Quand les ajustements de poste sont-ils prévus ?

Pour les produits ETF à effet de levier 3X: 1. Rééquilibrage irrégulier: lorsque le ratio de levier en temps réel dépasse 3, un rééquilibrage irrégulier sera déclenché et le mécanisme d'ajustement de position ajustera le ratio de levier à 2,3. 2. Rééquilibrage régulier: 00:00 UTC+8 chaque jour est l’heure de rééquilibrage régulière. Lorsque le ratio de levier en temps réel passe en dessous de 1,8 ou au-dessus de 3, ou que le taux de fluctuation (calculé avec le prix de l'indice du contrat) dépasse 1% (en raison d'une augmentation ou d'une diminution significative du prix de la devise sous-jacente au cours des dernières 24 heures), la position Le mécanisme d’ajustement ajustera le ratio de levier à 2,3.

Pour les produits ETF à effet de levier 5X: 1. Rééquilibrage irrégulier: lorsque le ratio de levier en temps réel dépasse 7, un rééquilibrage irrégulier sera déclenché et le mécanisme d'ajustement de position ajustera le ratio de levier à 5. 2. Rééquilibrage régulier: 00:00UTC+8 tous les jour est le moment habituel du rééquilibrage. Lorsque le ratio de levier en temps réel passe en dessous de 3,5 ou au-dessus de 7, ou que le taux de fluctuation (calculé avec le prix de l'indice du contrat) dépasse 1% (en raison d'une augmentation ou d'une diminution significative du prix de la devise sous-jacente au cours des dernières 24 heures), la position un mécanisme d'ajustement ajustera le ratio de levier à 5.

Q9 : Pourquoi y a-t-il des frais de gestion ?

Les produits ETF Gate.ios 3S et 5S sont assortis de frais de gestion quotidiens de 0,1 %. Les frais de gestion quotidiens comprennent tous les coûts encourus par la négociation de jetons à effet de levier, y compris les frais de traitement des transactions sur contrat, les frais de financement et les dépenses frictionnelles dues aux différences de prix lors de l'ouverture. positions, etc.

Les frais de gestion quotidiens de 0,03 % facturés dans les produits ETF FTX n'incluent aucun des frais mentionnés ci-dessus. Depuis que les produits ETF ont été lancés pour la première fois sur Gate.io, à l'exclusion des frais de traitement dans le trading au comptant du calcul, les frais de gestion facturés par Gate.io dans les produits ETF n'ont pas été en mesure de couvrir tous les coûts. Gate.io continuera à payer le coût supplémentaire pour les utilisateurs au lieu de le prélever sur la valeur liquidative (VNI).

Bientôt, Gate.io lancera des produits tels que des produits ETF combinés et des produits ETF inversés à faible effet de levier. Grâce à une optimisation technique unique, ils peuvent réduire considérablement les coûts, faciliter le trading et réduire les frais de gestion.

Q10 : Pourquoi la valeur liquidative des produits ETF se terminant par « BULL » et « BEAR » n'est-elle pas affichée ?

Les produits ETF se terminant par « BULL » et « BEAR » ne sont pas gérés par Gate.io. Gate.io fournit uniquement des services de trading au comptant et ne peut pas afficher la valeur liquidative en temps réel. Assurez-vous de bien comprendre les risques avant de négocier des produits ETF. L'écart entre les prix de négociation et la valeur liquidative peut être plus important que prévu en raison d'une liquidité insuffisante sur le marché. Les produits BULL et Bear seront bientôt supprimés de la liste de Gate.io. Pour en savoir plus sur ces produits, veuillez vous référer aux manuels des produits FTX.

Q11:Qu'est-ce que la valeur liquidative (VNI)?

La valeur liquidative représente la valeur marchande nette de l'entité monétaire. La formule de calcul de la VNI: Valeur liquidative (VNI) = VNI du point de rééquilibrage précédent (1 + variation du prix du ratio de levier ciblé sur la devise sous-jacente)

Remarque: La VNI au point de rééquilibrage précédent fait référence à la VNI des positions après la dernière position. ajustement.

Le prix de négociation réel des produits ETF à effet de levier sur le marché secondaire est ancré à la valeur liquidative de la devise. Il existe un certain écart par rapport à la valeur liquidative, même si cet écart ne sera pas trop important. Par exemple, lorsque la valeur liquidative de BTC3L est de 1 $, le prix de négociation sur le marché secondaire peut être de 1,01 $ ou 0,09 $. Gate.io répertorie simultanément la valeur liquidative des produits ETF à effet de levier et les derniers prix de négociation afin que les utilisateurs puissent remarquer la perte potentielle lors de l'achat/vente de jetons à effet de levier à des prix s'écartant trop de la valeur liquidative.

Q12: Où l’amplification triple des fluctuations de prix se reflète-t-elle exactement dans les produits ETF à effet de levier Gate.ios?

Les fluctuations de prix des produits ETF à effet de levier sont une amplification par 3 des fluctuations de prix de la devise sous-jacente, ce qui se reflète dans la variation de la valeur liquidative. Par exemple, BTC est la devise sous-jacente de BTC3L et BTC3S. Le prix du BTC au cours d'une certaine période d'un jour de bourse (le prix à 00h00 est le prix d'ouverture) et la valeur liquidative de la période correspondante sont les suivants: le prix du BTC augmente de 1%, la valeur liquidative du BTC3L augmente. de 3%, la VNI du BTC3S diminue de 3% ; Le prix du BTC baisse de 1 %, la VNI du BTC3L diminue de 3 %, la VNI du BTC3S augmente de 3 %.

Q13 : Comment les fluctuations de prix sont-elles calculées dans les produits ETF à effet de levier Gate.ios ?

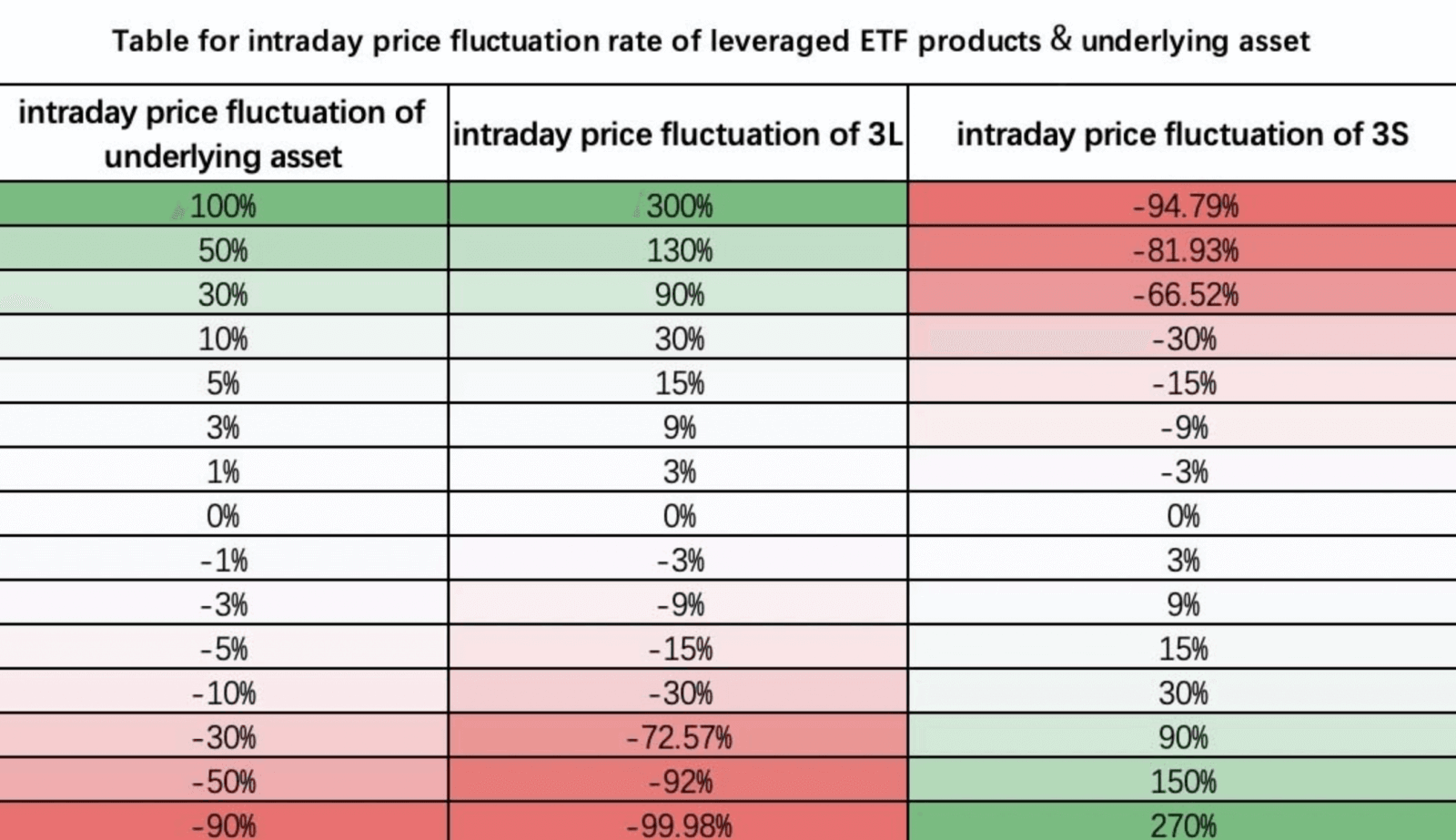

Les fluctuations sont calculées sur la base de la VNI. Prenons comme exemple les fluctuations intrajournalières:

Tableau du taux de fluctuation des prix intrajournaliers des produits ETF à effet de levier sous-jacents à l'actif 3L 3S

Q14: Le mécanisme d'ajustement de position (rééquilibrage) augmente-t-il/diminue-t-il le nombre de positions détenues?

Non. Des ajustements de position sont effectués par Gate.io sur les positions contractuelles afin de maintenir le ratio de levier à 3. Les positions détenues dans la devise négociée ne changent pas.

Chaque fois qu'une position est ajustée, la base de calcul de la VNI changera. Par exemple : Lorsque les positions sont ajustées à 00h00, la VNI est de 1 $, puis la VNI du point de rééquilibrage précédent est de 1 $. La formule de calcul actuelle de la valeur liquidative est la suivante:1$×{1+ variation du prix de la devise sous-jacente*ratio de levier ciblé}.

Avant le prochain ajustement de position, la VNI est toujours basée sur 1 $ et évolue en fonction des fluctuations de la devise sous-jacente.

Si un ajustement irrégulier de position est déclenché lorsque la valeur liquidative atteint 0,7 $, alors après l'ajustement, la valeur liquidative du point de rééquilibrage précédent devient 0,7 $ et la valeur liquidative actuelle est calculée comme suit : 0,7 $ × (1 + variation du prix de la devise sous-jacente * ratio de levier ciblé ).

Q15 : Qu’est-ce qu’un rééquilibrage irrégulier ?

En cas de fluctuations extrêmes des prix sur le marché, afin d'éviter la couverture et la liquidation du contrat, un rééquilibrage irrégulier sera déclenché.

Avant 10h00 le 16 mars 2020, Gate.io adopte un taux de fluctuation des prix de 15 % (positif ou négatif) par rapport au point de rééquilibrage précédent comme seuil de rééquilibrage irrégulier.

Parce que le marché des crypto-monnaies a été assez volatil et que des rééquilibrages irréguliers sont déclenchés plus fréquemment. À partir de 10h00 le 16 mars 2020, Gate.io utilisera comme seuil un taux de fluctuation des prix (positif ou négatif) de 20 % par rapport au dernier point de rééquilibrage.

Guide des produits ETF à effet de levier (Chapitre II)

À quelles conditions de marché les produits ETF à effet de levier sont-ils destinés?

Les produits ETF à effet de levier présentent des avantages sur les marchés unilatéraux. Il y a davantage de dépenses frictionnelles sur les marchés bifaces. Prenons BTC3L comme exemple pour observer la rentabilité des produits ETF à effet de levier dans différentes conditions de marché:*3xBTC fait référence au contrat perpétuel conventionnel BTC_USDT à effet de levier 3 fois

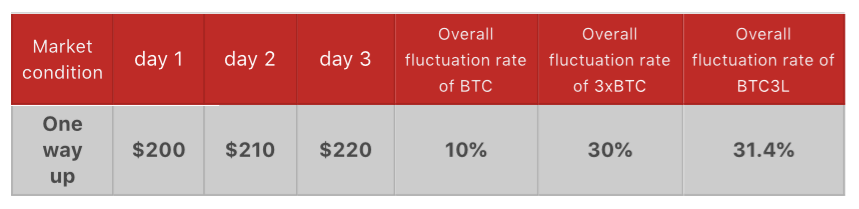

l Marché unilatéral: one way up

Dans le scénario "one way up", avec effet de levier Les produits ETF fonctionnent mieux que les contrats perpétuels à effet de levier 3 fois conventionnels (3xBTC). Voici comment le bénéfice est calculé :

Le premier jour, le prix d'un BTC passe de 200 $ à 210 $, le taux de fluctuation est de +5 %. La VNI (valeur liquidative) de BTC3L devient 200$(1+5%× 3)=230$ ;

Le deuxième jour, le prix d'un BTC passe de 210 $ à 220 $, le taux de fluctuation est de +4,76 %. La valeur liquidative de BTC3L devient 230 $ × (1 + 4,76 % × 3) = 262,84 $ ;

En conclusion, le taux de fluctuation sur ces 2 jours est (262,84 $ - 200 $)/200 $*100 % = 31,4 %, ce qui est supérieur à 30 %.

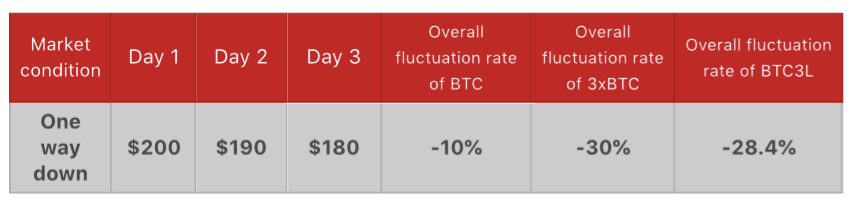

l Marché unilatéral : one way down

Dans le scénario « one way down », la perte encourue lors du trading de produits ETF à effet de levier est inférieure à celle résultant du trading de contrats. Voici comment la perte est calculée :

Le prix du BTC baisse de 5 % le premier jour. La valeur liquidative de BTC3L devient : 200 $ (1-5 % × 3) = 170 $ ;

Le prix baisse à nouveau le deuxième jour et le taux de fluctuation est de -5,26 %. La valeur liquidative de BTC3L devient 170 $ (1-5,26 % × 3) = 143,17 $ ;

Le taux de fluctuation global sur ces 2 jours est de (143,17 $ - 200 $)/200 $*100 % = -28,4 %, ce qui est supérieur à -30 %.

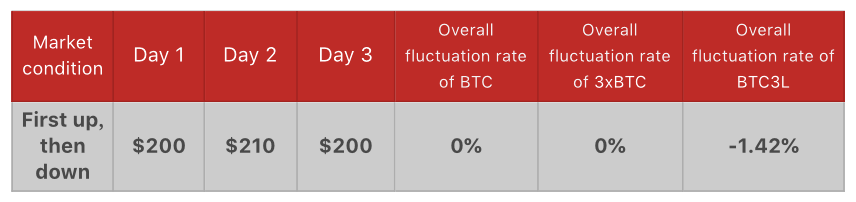

l Marché biface : d'abord à la hausse, puis à la baisse

Si le prix du BTC augmente d'abord, puis retombe au même niveau, les produits ETF à effet de levier n'offrent aucun avantage par rapport aux contrats perpétuels.

Le premier jour, le prix d'un BTC passe de 200 $ à 210 $, le taux de fluctuation est de +5 %. La valeur liquidative de BTC3L devient 200 $ (1+5 % × 3) = 230 $ ;

Le deuxième jour, le prix passe de 210 $ à 200 $, le taux de fluctuation est de -4,76 %. La valeur liquidative de BTC3L devient 230 $ (1-4,76 % × 3) = 197,16 $ ;

Le taux de fluctuation global sur ces 2 jours est de (197,16 $ - 200 $)/200 $*100 % = -1,42 %, ce qui est inférieur à 0 %.

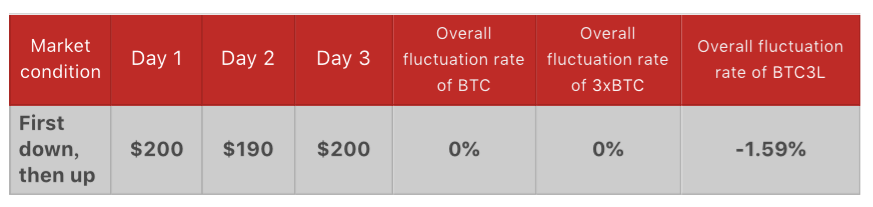

l Marché biface : d'abord à la baisse, puis à la hausse

Comme dans le scénario décrit ci-dessus, si le prix baisse d'abord, puis remonte exactement au même niveau, les produits ETF à effet de levier ne constituent pas un investissement idéal.

Le premier jour, le prix du BTC baisse de 5 %. La valeur liquidative de BTC3L devient 200 $ (1-5 % × 3) = 170 $ ;

Le deuxième jour, le prix remonte de 190 $ à 200 $. Le taux de fluctuation est de +5,26%. La valeur liquidative de BTC3L devient 170 $ (1+5,26 % × 3) = 196,83 $ ;

Le taux de fluctuation global sur ces 2 jours est de (196,83 $ - 200 $)/200 $*100 % = -1,59 %, ce qui est inférieur à 0 %.

Attention : les produits ETF à effet de levier sont des dérivés financiers présentant des risques élevés. Cet article ne doit être considéré comme qu’une brève analyse et non comme un conseil d’investissement. Les utilisateurs doivent avoir une compréhension approfondie des produits et de leurs risques avant de négocier.