โทเค็นเลเวอเรจใน Gate.io

เกี่ยวกับเลเวอเรจโทเค็น

Gate.io ได้เปิดตัวโทเค็นเลเวอเรจ ETF ข้อแตกต่างเพียงอย่างเดียวระหว่างโทเค็นเลเวอเรจและโทเค็นแบบดั้งเดิมก็คือโทเค็นเลเวอเรจนั้นมีคุณสมบัติในการเลเวอเรจ โทเค็นเลเวอเรจทั้งหมดมีคู่กันในตลาดการซื้อขายแบบสปอต ผลิตภัณฑ์ ETF ได้รับการป้องกันและจัดการตามสัญญาถาวร มีการเรียกเก็บค่าธรรมเนียมการจัดการรายวัน 0.1% (อัตราค่าธรรมเนียมการจัดการจะแตกต่างกันไปตามต้นทุนจริง โปรดดูประกาศสำหรับข้อมูลล่าสุด) ค่าธรรมเนียมการจัดการจะชดเชยค่าใช้จ่ายต่างๆ เช่น ค่าธรรมเนียมการจัดการสัญญาและค่าธรรมเนียมการจัดหาเงินทุน ในขณะที่ไม่มีการเรียกเก็บค่าธรรมเนียมการจัดหาเงินทุนตามสัญญา ด้วยการเพิ่มประสิทธิภาพการจัดการเงินทุน ค่าใช้จ่ายและความเสี่ยงที่เกิดขึ้นจริงของผู้ใช้จะลดลง

ผู้ใช้ไม่จำเป็นต้องวางหลักประกันเมื่อซื้อขายโทเค็นเลเวอเรจ แต่ ETF จะต้องเสียค่าธรรมเนียมการจัดการรายวัน 0.1% (ค่าธรรมเนียมการจัดการจะถูกรวบรวมจากกองทุนการจัดการ และจะไม่สะท้อนโดยตรงในการซื้อขายของผู้ใช้) โทเค็นเลเวอเรจนั้นสอดคล้องกับสัญญาที่ไม่สิ้นสุด ซึ่งสามารถเข้าใจได้ง่ายว่าเป็นการซื้อขายแบบทันที เมื่อเปรียบเทียบกับการมีส่วนร่วมโดยตรงในการซื้อขายสัญญาแบบไม่จำกัด โทเค็นเลเวอเรจมุ่งมั่นที่จะเพิ่มประสิทธิภาพการจัดการเงินทุนเพื่อลดต้นทุนและความเสี่ยงในการเลเวอเรจจริงของผู้ใช้ โทเค็นเลเวอเรจยังคงจัดอยู่ในประเภทผลิตภัณฑ์ที่มีความเสี่ยงสูง โปรดตรวจสอบให้แน่ใจว่าคุณเข้าใจความเสี่ยงก่อนทำการซื้อขายโทเค็นเลเวอเรจ

ETF เลเวอเรจโทเค็น

3L: โทเค็นรั้นยาวแบบเลเวอเรจ 3 ครั้ง

ตัวอย่าง: ETH3L คือโทเค็น ETH รั้นระยะยาวแบบเลเวอเรจ 3 ครั้ง

3S: โทเค็น Short Bearish โทเค็นแบบเลเวอเรจ 3 ครั้ง

ตัวอย่าง: ETH3S คือโทเค็น ETH แบบหมีระยะสั้นแบบเลเวอเรจ 3 ครั้ง

กลไกการปรับตำแหน่งของโทเคนเลเวอเรจ

เมื่อผลิตภัณฑ์ ETF ติดตามผลกำไรและขาดทุน และปรับเลเวอเรจกลับไปเป็นเลเวอเรจเป้าหมายทุกวัน หากมีการทำกำไร ตำแหน่งจะถูกเปิด หากมีการขาดทุน ตำแหน่งจะลดลง ไม่จำเป็นต้องมีหลักประกันสำหรับการซื้อขายโทเค็นแบบเลเวอเรจ ด้วยการซื้อและการขายโทเค็นเลเวอเรจที่เรียบง่าย ผู้ใช้สามารถสร้างกำไรจากเลเวอเรจได้ เช่นเดียวกับในการซื้อขายมาร์จิ้น

กฎสำหรับ ETF ที่ใช้ประโยชน์ 3 เท่า 1.

การปรับสมดุลไม่สม่ำเสมอ: เมื่ออัตราส่วนเลเวอเรจแบบเรียลไทม์เกิน 3 การปรับสมดุลที่ผิดปกติจะถูกกระตุ้น และกลไกการปรับตำแหน่งจะปรับอัตราส่วนเลเวอเรจเป็น 2.3

2.การปรับสมดุลปกติ: 00:00UTC+8 ทุกวันคือเวลาการปรับสมดุลปกติ เมื่ออัตราส่วนเลเวอเรจแบบเรียลไทม์ต่ำกว่า 1.8 หรือสูงกว่า 3 หรืออัตราความผันผวน (คำนวณด้วยราคาดัชนีสัญญา) เกิน 1% (เนื่องจากการเพิ่มขึ้นหรือลดลงอย่างมีนัยสำคัญในราคาสกุลเงินอ้างอิงใน 24 ชั่วโมงที่ผ่านมา) ตำแหน่ง กลไกการปรับจะปรับอัตราส่วนเลเวอเรจเป็น 2.3

3. ETF แบบใช้เลเวอเรจ 3 ครั้งมีเลเวอเรจตามเป้าหมายที่ 2.3 เท่าในทางปฏิบัติ เพื่อลดอัตราความผันผวนของตลาดและลดต้นทุนแรงเสียดทานในระยะยาว ในตลาดด้านเดียว เนื่องจากกำไรที่ได้จะถูกนำมาใช้เพื่อเพิ่มตำแหน่งเพิ่มเติม และจุดหยุดการขาดทุนจะถูกกระตุ้นเมื่อเกิดการขาดทุน ผลิตภัณฑ์ ETF ดูเหมือนจะทำงานได้ดี แต่ต้นทุนการเสียดสีอาจรุนแรงเนื่องจากความผันผวนของตลาด ดังนั้นผลิตภัณฑ์ ETF จึงดีสำหรับการป้องกันความเสี่ยงระยะสั้น แทนที่จะถือครองระยะยาว

กฎสำหรับ ETF ที่มีเลเวอเรจ 5 เท่า 1.

การปรับสมดุลไม่สม่ำเสมอ: เมื่ออัตราส่วนเลเวอเรจแบบเรียลไทม์เกิน 7 การปรับสมดุลที่ผิดปกติจะถูกกระตุ้น และกลไกการปรับตำแหน่งจะปรับอัตราส่วนเลเวอเรจเป็น 5 2.

การปรับสมดุลปกติ: 00:00UTC+8 ทุกวัน คือระยะเวลาในการปรับสมดุลตามปกติ เมื่ออัตราส่วนเลเวอเรจแบบเรียลไทม์ต่ำกว่า 3.5 หรือสูงกว่า 7 หรืออัตราความผันผวน (คำนวณด้วยราคาดัชนีสัญญา) เกิน 1% (เนื่องจากการเพิ่มขึ้นหรือลดลงอย่างมีนัยสำคัญในราคาสกุลเงินอ้างอิงใน 24 ชั่วโมงที่ผ่านมา) ตำแหน่ง กลไกการปรับจะปรับอัตราส่วนเลเวอเรจเป็น 5

3.มูลค่าสินทรัพย์สุทธิของผลิตภัณฑ์ ETF ที่เลเวอเรจ 5 เท่ามีความเสี่ยงเป็นพิเศษต่อการเปลี่ยนแปลงราคาของสกุลเงินอ้างอิง ตามหลักเหตุผลแล้ว การปรับสมดุลไม่สม่ำเสมอและสม่ำเสมอเกิดขึ้นบ่อยกว่าสำหรับผลิตภัณฑ์ ETF ที่ใช้เลเวอเรจ 5 ครั้ง ซึ่งยังประสบปัญหาแรงเสียดทานมากกว่าผลิตภัณฑ์ ETF ที่ใช้เลเวอเรจ 3 ครั้ง และดีสำหรับการป้องกันความเสี่ยงในระยะสั้นเท่านั้น ก่อนที่จะลงทุนในผลิตภัณฑ์เลเวอเรจของ ETF โปรดทราบถึงความแตกต่างระหว่างโทเค็นเลเวอเรจ 5X และ 3X และเลือกอย่างชาญฉลาด

ข้อดีของโทเค็นเลเวอเรจ

ปราศจากการชำระ

บัญชี โทเค็นเลเวอเรจเป็นคู่โทเค็นหลักในตลาดสปอตและดังนั้นจึงไม่มีการชำระบัญชี แม้ว่าราคาของโทเค็นเลเวอเรจจะลดลงจาก 100USD เหลือ 1 USD แต่ปริมาณที่เทรดเดอร์ถือจะไม่เปลี่ยนแปลง หากเกิดการสูญเสียจำนวนมาก อาจกระตุ้นให้เกิดกลไกการลดตำแหน่งอัตโนมัติ เฉพาะในบางกรณีที่เกิดขึ้นไม่บ่อยนัก ราคาของโทเค็นเลเวอเรจอาจเข้าใกล้ 0

ไม่จำเป็นต้องมีหลักประกัน

ในการซื้อขายมาร์จิ้นแบบเดิมๆ หลักประกันเป็นสิ่งจำเป็นสำหรับเทรดเดอร์ในการสร้างกำไรจากเลเวอเรจ ซึ่งสามารถทำได้โดยการซื้อขายโทเค็นเลเวอเรจโดยไม่มีหลักประกัน จะมีการเรียกเก็บค่าธรรมเนียมการจัดการบางส่วน

การฝากและถอนโทเค็นเลเวอเรจ ETF ยังเป็นไปไม่ได้

การรวมกำไรอัตโนมัติและการลดตำแหน่งอัตโนมัติ

เมื่อมีการเพิ่มขึ้นด้านเดียวในตลาด โทเค็นเลเวอเรจ 3 เท่าสามารถสร้างผลกำไรได้มากกว่าการซื้อขายมาร์จิ้นทั่วไปด้วยเลเวอเรจ 3 เท่า เหตุผลก็คือ ผลกำไรที่ได้จะถูกนำมาใช้โดยอัตโนมัติเพื่อซื้อโทเค็นที่มีเลเวอเรจมากขึ้นเพื่อสร้างผลกำไรมากขึ้น เมื่อตลาดตก การชำระบัญชีจะไม่เกิดขึ้น และการลดตำแหน่งอัตโนมัติจะถูกกระตุ้นแทนเพื่อหยุดการขาดทุน

ข้อเสียของโทเค็นเลเวอเรจ โท เค็นเลเวอเรจ

ที่มีความเสี่ยงสูง

เป็นผลิตภัณฑ์ใหม่ที่มีคุณสมบัติเลเวอเรจ ซึ่งมาพร้อมกับความเสี่ยงอย่างมาก

ไม่เหมาะสำหรับการลงทุนระยะยาว

โทเค็นเลเวอเรจเหมาะสำหรับนักลงทุนมืออาชีพเพื่อใช้ในการป้องกันความเสี่ยงหรือการลงทุนในตลาดด้านเดียวในระยะสั้น ไม่เหมาะกับการลงทุนระยะกลางและระยะยาว เนื่องจากการมีอยู่ของกลไกการปรับตำแหน่ง ความเสี่ยงในการถือโทเค็นเลเวอเรจเป็นเวลานานจึงสูงมาก ยิ่งระยะเวลาในการถือครองนานขึ้น ความผันผวนและต้นทุนแรงเสียดทานก็จะมากขึ้นตามไปด้วย

ค่าธรรมเนียมการจัดการกองทุน

ค่าธรรมเนียมเงินทุนของสัญญาแบบไม่จำกัดระยะเวลาจะได้รับการชำระระหว่างเทรดเดอร์ที่อยู่ฝั่งตรงข้ามของสัญญา แต่เมื่อซื้อขายโทเค็นเลเวอเรจ จะมีการเรียกเก็บค่าธรรมเนียมการจัดการในอัตราคงที่รายวัน: จะมีการเรียกเก็บค่าธรรมเนียมการจัดการรายวัน 0.1%

เนื้อหาทั้งหมดข้างต้นไม่ใช่คำแนะนำในการลงทุนแต่อย่างใด โทเค็นเลเวอเรจเป็นผลิตภัณฑ์ที่มีความเสี่ยงสูง โปรดตรวจสอบให้แน่ใจว่าคุณมีความเข้าใจที่ดีเกี่ยวกับความเสี่ยงก่อนที่จะทำการซื้อขายโทเค็นเลเวอเรจ

โปรดระวัง:

ตลาดสกุลเงินดิจิทัลมีความผันผวน ผลิตภัณฑ์ ETF ที่มีการเลเวอเรจ 3X และ 5X จะเพิ่มความผันผวนของราคาและนำมาซึ่งความเสี่ยงในการสูญเสียมากขึ้น โปรดอย่าลืมเข้าใจความเสี่ยงโดยละเอียดและซื้อขายอย่างชาญฉลาด เนื่องจากการปรับตำแหน่งอย่างสม่ำเสมอและไม่สม่ำเสมอ การเพิ่มขึ้นและลดลงในช่วงระยะเวลาหนึ่งจึงไม่ได้เป็นไปตามเป้าหมายเสมอไป ผลิตภัณฑ์ ETF ได้รับการป้องกันความเสี่ยงผ่านสัญญาที่ไม่สิ้นสุด หากมีการทำกำไร ตำแหน่งจะถูกเปิด หากมีการขาดทุน ตำแหน่งจะลดลง ผลิตภัณฑ์ ETF ติดตามผลกำไรและขาดทุน และปรับเลเวอเรจกลับไปเป็นเลเวอเรจเป้าหมายในแต่ละวัน ต้นทุนแรงเสียดทานอาจมีค่อนข้างมากในตลาดที่มีความผันผวน เนื่องจากกลไกการปรับตำแหน่งและต้นทุนการถือครองตำแหน่ง ผลิตภัณฑ์ ETF ที่ใช้ประโยชน์จึงไม่ใช่การลงทุนระยะยาวที่ดี ความผันผวนของราคาสูงและความเสี่ยงสูงเป็นคุณลักษณะของผลิตภัณฑ์ ETF โปรดลงทุนอย่างระมัดระวัง

คำแนะนำเกี่ยวกับผลิตภัณฑ์ ETF ที่ใช้ประโยชน์ (บทที่ 1)

Q1 : ผลิตภัณฑ์ ETF แบบเลเวอเรจคืออะไร?

โทเค็นเลเวอเรจนั้นคล้ายคลึงกับผลิตภัณฑ์ ETC ทั่วไปในตลาดหุ้น พวกเขาติดตามความผันผวนของราคาของสินทรัพย์เป้าหมายที่กำหนด

ความผันผวนของราคาเหล่านี้อยู่ที่ประมาณ 3 หรือ 5 เท่าของตลาดสินทรัพย์อ้างอิง แตกต่างจากการซื้อขายมาร์จิ้นทั่วไป ผู้ใช้ไม่จำเป็นต้องวางหลักประกันเมื่อซื้อขายโทเค็นเลเวอเรจ

ผู้ใช้สามารถบรรลุวัตถุประสงค์ของการซื้อขายด้วยมาร์จิ้นผ่านการซื้อและขายโทเค็นเลเวอเรจอย่างง่ายดาย

ผลิตภัณฑ์ ETF แบบเลเวอเรจแต่ละรายการจะสอดคล้องกับสถานะสัญญา ซึ่งจัดการโดยผู้จัดการกองทุน

การใช้ผลิตภัณฑ์ ETF แบบมีเลเวอเรจช่วยให้คุณสร้างพอร์ตการลงทุนที่มีเลเวอเรจคงที่ของคุณเองได้อย่างง่ายดาย โดยไม่ต้องเรียนรู้เกี่ยวกับกลไกเฉพาะ

Q2 : สินทรัพย์อ้างอิงคืออะไร?

ตอบ : ชื่อของผลิตภัณฑ์ ETF แบบมีเลเวอเรจประกอบด้วยชื่อของสินทรัพย์อ้างอิงและอัตราส่วนเลเวอเรจ ตัวอย่างเช่น สินทรัพย์อ้างอิงของ BTC3L และ BTC3S คือ BTC

Q3 : สินค้า ETF มีปริมาณรวมเท่าไร?

เช่นเดียวกับสัญญาถาวร ผลิตภัณฑ์ ETF ที่ใช้ประโยชน์นั้นเป็นอนุพันธ์ทางการเงิน ไม่ใช่โทเค็นเข้ารหัสลับทั่วไป ดังนั้นจึงไม่มี "ปริมาณรวม" หรือ "ปริมาณที่ถูกเผา" สำหรับผลิตภัณฑ์ ETF แบบเลเวอเรจ

Q4 : ผลิตภัณฑ์ ETF แบบเลเวอเรจจะขยายผลกำไรได้อย่างไร

ผลิตภัณฑ์ ETF แบบเลเวอเรจจะขยายการขาดทุนและกำไรโดยขยายความผันผวนของราคา พูดหลังจากปรับตำแหน่ง ราคาของ BTC เพิ่มขึ้น 5% (ไม่ได้คำนึงถึงความเป็นไปได้ที่การปรับสมดุลที่ผิดปกติจะถูกกระตุ้น) ราคาของ BTC3L จะเพิ่มขึ้น 15% และ BTC3S จะลดลง 15% Q5 :

ด้วยมาร์จิ้

นอย่างไร

คือการขยายกำไรและขาดทุนโดยการเพิ่มสินเชื่อเพื่อซื้อหลักทรัพย์ในการลงทุนทั้งหมด อัตราเลเวอเรจจะคูณปริมาณของสินทรัพย์ที่ผู้ใช้ถืออยู่ ผลิตภัณฑ์ ETF แบบเลเวอเรจจะขยายกำไรโดยขยายความผันผวนของราคาของราคาสินทรัพย์อ้างอิง อัตราเลเวอเรจจะสะท้อนให้เห็นใน ความผันผวนของราคา 2.ผลิตภัณฑ์ ETF แบบเลเวอเรจไม่จำเป็นต้องให้ผู้ค้าวางหลักประกันหรือกู้ยืมเงิน ไม่มีความเสี่ยงที่จะถูกชำระบัญชีเมื่อซื้อขายโทเค็นที่มีเลเวอเรจ คำถาม

ที่ 6 : ผลิตภัณฑ์ ETF แบบเลเวอเรจแตกต่างจากสัญญาแบบไม่จำกัดระยะเวลาอย่างไร?

1.การซื้อขายผลิตภัณฑ์ ETF แบบเลเวอเรจไม่จำเป็นต้องมีหลักประกันและไม่ต้องชำระบัญชี 2.อัตราส่วนเลเวอเรจคงที่: เลเวอเรจจริงในสัญญาถาวรจะแตกต่างกันไปตามความผันผวนของมูลค่าตำแหน่ง ตำแหน่งของผลิตภัณฑ์ ETF ที่เลเวอเรจจะมีการปรับเปลี่ยนทุกวัน อัตราเลเวอเรจจะอยู่ระหว่าง 3 ถึง 5 เสมอ

Q7 : เหตุใดผลิตภัณฑ์ ETF ที่เลเวอเรจจึงไม่มีการชำระบัญชี?

ผู้จัดการกองทุนของ Gate.io ปรับสถานะฟิวเจอร์สแบบไดนามิกเพื่อให้ผลิตภัณฑ์ ETF ที่ใช้ประโยชน์สามารถรักษาอัตราส่วนเลเวอเรจคงที่ในช่วงระยะเวลาหนึ่ง เมื่อผลิตภัณฑ์ ETF ที่เลเวอเรจทำกำไรได้ ตำแหน่งจะเพิ่มขึ้นทันทีหลังจากการปรับตำแหน่ง ในกรณีที่มีการขาดทุน ตำแหน่งจะลดลง เพื่อลดความเสี่ยงในการถูกชำระบัญชี หมายเหตุ: การปรับตำแหน่งคือการปรับตำแหน่งสัญญาด้านหลังผลิตภัณฑ์ ETF การถือครองสกุลเงินของเทรดเดอร์ไม่เปลี่ยนแปลง

Q8 : มีกำหนดการปรับตำแหน่งเมื่อใด?

สำหรับผลิตภัณฑ์ ETF ที่มีเลเวอเรจ 3 เท่า: 1. การปรับสมดุลที่ไม่สม่ำเสมอ: เมื่ออัตราส่วนเลเวอเรจแบบเรียลไทม์เกิน 3 การปรับสมดุลที่ผิดปกติจะถูกกระตุ้น และกลไกการปรับตำแหน่งจะปรับอัตราส่วนเลเวอเรจเป็น 2.3 2.การปรับสมดุลปกติ: 00:00UTC+8 ทุกวันคือเวลาการปรับสมดุลปกติ เมื่ออัตราส่วนเลเวอเรจแบบเรียลไทม์ต่ำกว่า 1.8 หรือสูงกว่า 3 หรืออัตราความผันผวน (คำนวณด้วยราคาดัชนีสัญญา) เกิน 1% (เนื่องจากการเพิ่มขึ้นหรือลดลงอย่างมีนัยสำคัญในราคาสกุลเงินอ้างอิงใน 24 ชั่วโมงที่ผ่านมา) ตำแหน่ง กลไกการปรับจะปรับอัตราส่วนเลเวอเรจเป็น 2.3

สำหรับผลิตภัณฑ์ ETF ที่มีเลเวอเรจ 5 เท่า: 1. การปรับสมดุลไม่สม่ำเสมอ: เมื่ออัตราส่วนเลเวอเรจแบบเรียลไทม์เกิน 7 การปรับสมดุลที่ผิดปกติจะถูกกระตุ้น และกลไกการปรับตำแหน่งจะปรับอัตราส่วนเลเวอเรจเป็น 5 2. การปรับสมดุลปกติ: 00:00UTC+8 ทุก ๆ วันคือเวลาปรับสมดุลตามปกติ เมื่ออัตราส่วนเลเวอเรจแบบเรียลไทม์ต่ำกว่า 3.5 หรือสูงกว่า 7 หรืออัตราความผันผวน (คำนวณด้วยราคาดัชนีสัญญา) เกิน 1% (เนื่องจากการเพิ่มขึ้นหรือลดลงอย่างมีนัยสำคัญในราคาสกุลเงินอ้างอิงใน 24 ชั่วโมงที่ผ่านมา) ตำแหน่ง กลไกการปรับจะปรับอัตราส่วนเลเวอเรจเป็น 5

Q9 : ทำไมถึงมีค่าธรรมเนียมการจัดการ?

ผลิตภัณฑ์ ETF ของ Gate.ios 3S และ 5S มาพร้อมกับค่าธรรมเนียมการจัดการรายวัน 0.1% ค่าธรรมเนียมการจัดการรายวันรวมค่าใช้จ่ายทั้งหมดที่เกิดขึ้นจากการซื้อขายโทเค็นเลเวอเรจ รวมถึงค่าธรรมเนียมการจัดการของการซื้อขายตามสัญญา ค่าธรรมเนียมเงินทุน และค่าใช้จ่ายเสียดสีเนื่องจากความแตกต่างของราคาเมื่อเปิด ตำแหน่ง ฯลฯ

ค่าธรรมเนียมการจัดการรายวัน 0.03% ที่เรียกเก็บในผลิตภัณฑ์ ETF ของ FTX จะไม่รวมค่าธรรมเนียมใด ๆ ที่กล่าวถึงข้างต้น นับตั้งแต่ผลิตภัณฑ์ ETF เปิดตัวครั้งแรกบน Gate.io ไม่รวมค่าธรรมเนียมการจัดการในการซื้อขายทันทีจากการคำนวณ ค่าธรรมเนียมการจัดการที่เรียกเก็บจาก Gate.io ในผลิตภัณฑ์ ETF ไม่สามารถครอบคลุมต้นทุนทั้งหมดได้ Gate.io จะยังคงจ่ายค่าใช้จ่ายเพิ่มเติมสำหรับผู้ใช้ต่อไป แทนที่จะรับจากมูลค่าทรัพย์สินสุทธิ (NAV)

เร็วๆ นี้ Gate.io จะเปิดตัวผลิตภัณฑ์ต่างๆ เช่น ผลิตภัณฑ์ ETF แบบรวมและผลิตภัณฑ์ ETF แบบย้อนกลับที่มีเลเวอเรจต่ำ ด้วยการเพิ่มประสิทธิภาพทางเทคนิคที่เป็นเอกลักษณ์ พวกเขาสามารถลดต้นทุนได้อย่างมาก ทำให้การซื้อขายง่ายขึ้น และลดค่าธรรมเนียมการจัดการ

Q10: ทำไมมูลค่าทรัพย์สินสุทธิของผลิตภัณฑ์ ETF ที่ลงท้ายด้วย "BULL" และ "BEAR" จึงไม่แสดง?

ผลิตภัณฑ์ ETF ที่ลงท้ายด้วย "BULL" และ "BEAR" ไม่ได้รับการจัดการโดย Gate.io Gate.io ให้บริการซื้อขายเฉพาะจุดเท่านั้นและไม่สามารถแสดง NAV แบบเรียลไทม์ได้ โปรดทำความเข้าใจความเสี่ยงอย่างถ่องแท้ก่อนที่จะซื้อขายผลิตภัณฑ์ ETF ค่าเบี่ยงเบนระหว่างราคาซื้อขายและ NAV อาจมากกว่าที่คาดไว้เนื่องจากสภาพคล่องในตลาดไม่เพียงพอ ผลิตภัณฑ์ BULL และ Bear จะถูกเพิกถอนบน Gate.io เร็วๆ นี้ หากต้องการเรียนรู้เพิ่มเติมเกี่ยวกับผลิตภัณฑ์เหล่านี้ โปรดดูคู่มือผลิตภัณฑ์ FTX

Q11: มูลค่าทรัพย์สินสุทธิ (NAV) คืออะไร?

มูลค่าสินทรัพย์สุทธิแสดงถึงมูลค่าตลาดสุทธิของสกุลเงิน สูตรการคำนวณ NAV: มูลค่าทรัพย์สินสุทธิ (NAV) = NAV ของจุดปรับสมดุลก่อนหน้า (1+การเปลี่ยนแปลงราคาของอัตราส่วนเลเวอเรจเป้าหมายสกุลเงินอ้างอิง)

หมายเหตุ: NAV ที่จุดปรับสมดุลก่อนหน้าหมายถึง NAV ของสถานะหลังจากตำแหน่งสุดท้าย การปรับตัว

ราคาซื้อขายจริงของผลิตภัณฑ์ ETF ที่มีเลเวอเรจในตลาดรองจะยึดกับ NAV ของสกุลเงิน มีความเบี่ยงเบนจาก NAV อยู่บ้าง แม้ว่าการเบี่ยงเบนจะไม่มากจนเกินไปก็ตาม ตัวอย่างเช่น เมื่อ NAV ของ BTC3L อยู่ที่ $1 ราคาซื้อขายในตลาดรองอาจเป็น $1.01 หรือ $0.09 Gate.io แสดงรายการ NAV ของผลิตภัณฑ์ ETF ที่มีเลเวอเรจ และราคาซื้อขายล่าสุดในเวลาเดียวกัน เพื่อให้ผู้ใช้สามารถสังเกตเห็นความสูญเสียที่อาจเกิดขึ้นเมื่อซื้อ/ขายโทเค็นเลเวอเรจในราคาที่เบี่ยงเบนไปจาก NAV มากเกินไป

คำถามที่ 12 : การขยายความผันผวนของราคา 3 ครั้งสะท้อนให้เห็นอย่างชัดเจนในผลิตภัณฑ์ ETF ของ Gate.ios ที่ใด

ความผันผวนของราคาของผลิตภัณฑ์ ETF ที่เลเวอเรจคือการขยายความผันผวนของราคาของสกุลเงินอ้างอิง 3 ครั้ง ซึ่งสะท้อนให้เห็นในการเปลี่ยนแปลงของ NAV ตัวอย่างเช่น BTC เป็นสกุลเงินอ้างอิงของ BTC3L และ BTC3S ราคาของ BTC ในช่วงระยะเวลาหนึ่งของวันซื้อขาย (ราคา ณ เวลา 00:00 น. คือราคาเปิด) และ NAV ของช่วงเวลาที่เกี่ยวข้องมีดังนี้ ราคาของ BTC เพิ่มขึ้น 1% NAV ของ BTC3L เพิ่มขึ้น 3% NAV ของ BTC3S ลดลง 3%; ราคาของ BTC ลดลง 1%, NAV ของ BTC3L ลดลง 3%, NAV ของ BTC3S เพิ่มขึ้น 3%

คำถามที่ 13 : ความผันผวนของราคาคำนวณในผลิตภัณฑ์ ETF ของ Gate.ios อย่างไร

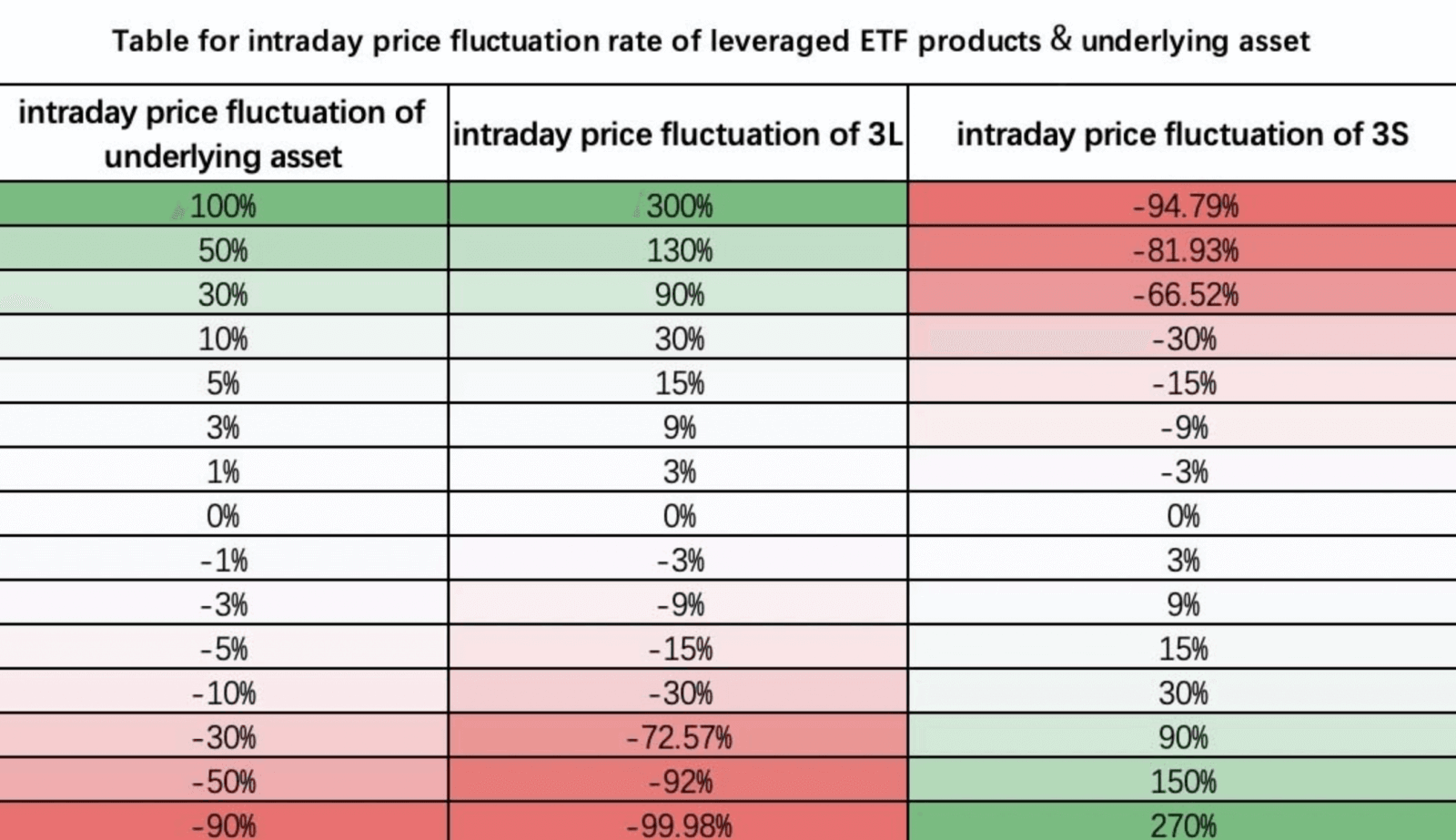

ความผันผวนจะคำนวณตาม NAV มาดูความผันผวนระหว่างวันเป็นตัวอย่าง:

ตารางสำหรับอัตราความผันผวนของราคาระหว่างวันของผลิตภัณฑ์ ETF ที่มีเลเวอเรจ สินทรัพย์อ้างอิง 3L 3S

Q14 : กลไกการปรับตำแหน่ง (การปรับสมดุล) เพิ่ม/ลดจำนวนการถือครองตำแหน่งหรือไม่?

ไม่ Gate.io มีการปรับตำแหน่งตามตำแหน่งในสัญญา เพื่อรักษาอัตราส่วนเลเวอเรจไว้ที่ 3 การถือครองตำแหน่งของสกุลเงินที่ซื้อขายจะไม่เปลี่ยนแปลง

ทุกครั้งที่มีการปรับตำแหน่ง ฐานการคำนวณ NAV จะเปลี่ยนไป ตัวอย่างเช่น: เมื่อมีการปรับตำแหน่ง ณ เวลา 00:00 น. NAV คือ $1 ดังนั้น NAV ของจุดปรับสมดุลครั้งก่อนคือ $1 สูตรการคำนวณ NAV ปัจจุบันคือ $1×{1+ การเปลี่ยนแปลงราคาของสกุลเงินอ้างอิง*อัตราส่วนเลเวอเรจเป้าหมาย}

ก่อนการปรับตำแหน่งครั้งถัดไป NAV จะขึ้นอยู่กับ $1 เสมอ และเปลี่ยนแปลงไปตามความผันผวนของสกุลเงินอ้างอิง

หากการปรับตำแหน่งที่ผิดปกติเกิดขึ้นเมื่อ NAV กลายเป็น $0.7 จากนั้นหลังจากการปรับปรุง NAV ของจุดปรับสมดุลก่อนหน้าจะกลายเป็น $0.7 และ NAV ปัจจุบันจะคำนวณเป็น $0.7× (1+ การเปลี่ยนแปลงราคาของสกุลเงินอ้างอิง* อัตราส่วนเลเวอเรจเป้าหมาย ).

Q15 : การปรับสมดุลที่ผิดปกติคืออะไร?

ในกรณีที่ราคาผันผวนอย่างรุนแรงในตลาด เพื่อป้องกันสัญญาป้องกันความเสี่ยงและการชำระบัญชี การปรับสมดุลที่ผิดปกติจะเกิดขึ้น

ก่อนเวลา 10:00 น. ของวันที่ 16 มีนาคม 2020 Gate.io จะใช้อัตราความผันผวนของราคา 15% (บวกหรือลบ) เมื่อเทียบกับจุดปรับสมดุลครั้งก่อนเป็นเกณฑ์การปรับสมดุลที่ผิดปกติ

เนื่องจากตลาดสกุลเงินดิจิทัลมีความผันผวนค่อนข้างมาก และการปรับสมดุลที่ผิดปกติจะเกิดขึ้นบ่อยครั้งมากขึ้น ตั้งแต่เวลา 10:00 น. ของวันที่ 16 มีนาคม 2020 Gate.io จะใช้อัตราความผันผวนของราคา (บวกหรือลบ) 20% เมื่อเทียบกับจุดปรับสมดุลครั้งล่าสุดเป็นเกณฑ์

คำแนะนำเกี่ยวกับผลิตภัณฑ์ ETF ที่ใช้ประโยชน์ (บทที่ II)

สภาวะตลาดใดบ้างที่ผลิตภัณฑ์ ETF ใช้ประโยชน์ได้?

ผลิตภัณฑ์ ETF ที่ใช้ประโยชน์มีข้อได้เปรียบในตลาดด้านเดียว มีค่าใช้จ่ายที่ขัดแย้งกันมากขึ้นในตลาดสองด้าน ให้ใช้ BTC3L เป็นตัวอย่างในการสังเกตความสามารถในการทำกำไรของผลิตภัณฑ์ ETF ที่มีการเลเวอเรจภายใต้เงื่อนไขตลาดที่แตกต่างกัน:*3xBTC หมายถึงสัญญาแบบไม่จำกัดระยะเวลา BTC_USDT แบบเลเวอเรจ 3 เวลาแบบธรรมดา

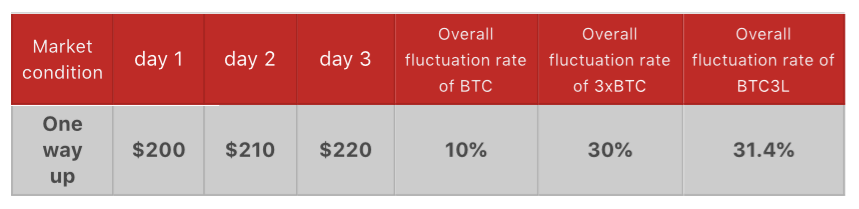

l ตลาดด้านเดียว: ขึ้นทางเดียว

ในสถานการณ์ "ขึ้นทางเดียว" ใช้ประโยชน์จาก ผลิตภัณฑ์ ETF ทำงานได้ดีกว่าสัญญาเลเวอเรจแบบไม่จำกัดระยะเวลา 3 เท่า (3xBTC) ทั่วไป ด้านล่างนี้คือวิธีคำนวณกำไร:

ในวันแรก ราคาสำหรับ 1 BTC เพิ่มขึ้นจาก $200 เป็น $210 อัตราความผันผวนคือ +5% NAV (มูลค่าทรัพย์สินสุทธิ) ของ BTC3L กลายเป็น $200(1+5%× 3)=$230;

ในวันที่สอง ราคาสำหรับ 1 BTC เพิ่มขึ้นจาก $210 เป็น $220 อัตราความผันผวนคือ +4.76% NAV ของ BTC3L กลายเป็น $230× (1+4.76%× 3)=$262.84;

โดยสรุป อัตราความผันผวนใน 2 วันนี้คือ ($262.84 - $200)/$200*100% = 31.4% ซึ่งมากกว่า 30%

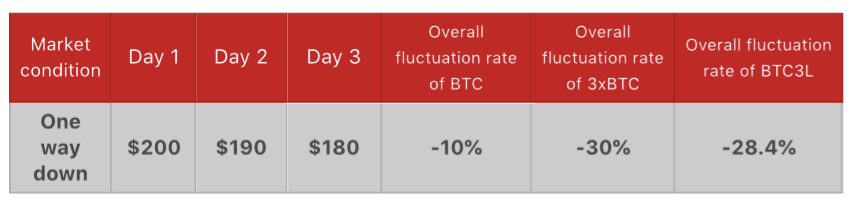

ตลาดด้านเดียว: ขาลงทางเดียว

ในสถานการณ์ "ขาลงทางเดียว" ความสูญเสียที่เกิดขึ้นจากการซื้อขายผลิตภัณฑ์ ETF ที่เลเวอเรจจะน้อยกว่าจากการซื้อขายตามสัญญา ด้านล่างนี้คือวิธีคำนวณการสูญเสีย:

ราคาของ BTC ลดลง 5% ในวันแรก NAV ของ BTC3L กลายเป็น: $200 (1-5%×3)=$170;

ราคาตกลงอีกครั้งในวันที่สองและมีอัตราความผันผวนอยู่ที่ -5.26% NAV ของ BTC3L กลายเป็น $170 (1-5.26%×3)=$143.17;

อัตราความผันผวนโดยรวมใน 2 วันนี้คือ ($143.17 - $200)/ $200*100%= -28.4% ซึ่งมากกว่า -30%

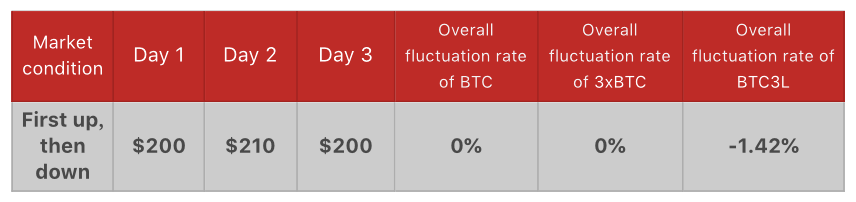

ตลาดสองด้าน: ขึ้นก่อน แล้วลง

หากราคาของ BTC เพิ่มขึ้นในตอนแรก จากนั้นตกลงไปที่ระดับเดิม ผลิตภัณฑ์ ETF ที่ใช้ประโยชน์จะไม่ถือข้อได้เปรียบเหนือสัญญาระยะยาว

ในวันแรก ราคาหนึ่ง BTC เพิ่มขึ้นจาก $200 เป็น $210 อัตราความผันผวนคือ +5% NAV ของ BTC3L กลายเป็น $200(1+5%× 3)=$230;

ในวันที่สอง ราคาตกลงจาก $210 กลับเหลือ $200 อัตราความผันผวนอยู่ที่ -4.76% NAV ของ BTC3L กลายเป็น $230(1-4.76%× 3)=$197.16;

อัตราความผันผวนโดยรวมใน 2 วันนี้คือ ($197.16 - $200)/ $200*100%=-1.42% ซึ่งน้อยกว่า 0%

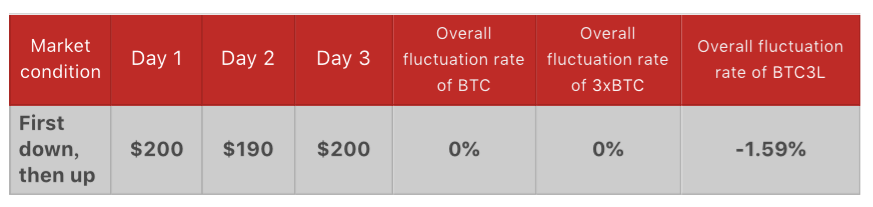

ตลาดสองด้าน: ลงก่อนแล้วจึงขึ้น

เช่นเดียวกับสถานการณ์ที่อธิบายไว้ข้างต้น หากราคาลดลงก่อน แล้วจึงขึ้นไปที่ระดับเดียวกันทุกประการ ผลิตภัณฑ์ ETF ที่มีเลเวอเรจไม่ใช่การลงทุนในอุดมคติ

ในวันแรก ราคา BTC ลดลง 5% NAV ของ BTC3L กลายเป็น $200 (1-5%×3)=$170;

ในวันที่สอง ราคาจะเพิ่มขึ้นจาก $190 เป็น $200 อัตราความผันผวนคือ +5.26% NAV ของ BTC3L กลายเป็น $170 (1+5.26%× 3)=$196.83;

อัตราความผันผวนโดยรวมใน 2 วันนี้คือ ($196.83- $200)/ $200*100%=-1.59% ซึ่งน้อยกว่า 0%

โปรดทราบ: ผลิตภัณฑ์ ETF แบบเลเวอเรจเป็นอนุพันธ์ทางการเงินที่มีความเสี่ยงสูง บทความนี้ควรถือเป็นการวิเคราะห์สั้นๆ เท่านั้น แทนที่จะเป็นคำแนะนำในการลงทุนใดๆ ผู้ใช้จะต้องมีความเข้าใจอย่างถ่องแท้เกี่ยวกับผลิตภัณฑ์และความเสี่ยงก่อนทำการซื้อขาย